ОФЗ

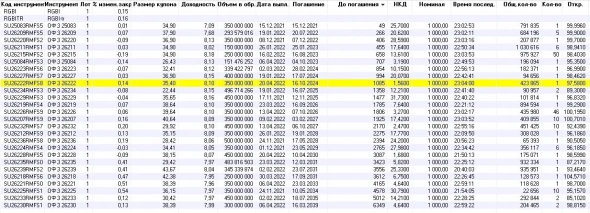

Инверсия ОФЗ сегодня приобрела более явный вид. Индикатор противоположного мнения стал работать ?

- 27 октября 2021, 23:30

- |

Сегодня инверсия доходностей ОФЗ приобрела более явный вид.

Вчера доходность 5 летних ОФЗ была выше, чем десятилетних.

Сегодня инверсия начинается уже с ОФЗ от года.

Впереди — локдаун и цикл повышения ставок в РФ ещё далеко не закончен.

Заражения на максимуме, рост и в России, и в Европе в целом.

Сегодня банк Канады объявил о сворачивании QE.

Ждём заседания ФРС, которое будет 3 ноября.

Личное мнение, которое никому не навязываю.

Прикольно, что рука новичков дрогнула в последний момент,

именно когда до 70р. можно было купить доллар или

хотя бы выйти в фонд денежного рынка в руб.FXMM, VTBM

(эти фонды растут ежедневно в темпе около 7% в год и не падают на падениях рынка).

Российский рынок был и будет недооценен (политические риски существенно выше).

За последние 2 недели количество подписчиков telegram уменьшилось с 1480 до 1409.

Считаю, что это — тоже индикатор:

новички ошибаются именно в самые важные моменты!

Хотя чат постепенно при этом растёт: у людей есть потребность в общении !

Личное мнение, которое никому не навязываю.

( Читать дальше )

Размещение ОФЗ + Доля нерезидентов

- 27 октября 2021, 17:19

- |

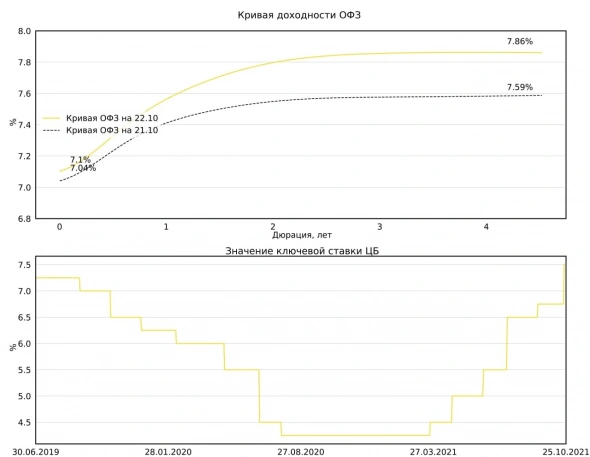

Очередное размещение от Минфина. Предложен всего один выпуск, ОФЗ-ИН серии 52004 в объеме 10,079 млрд. рублей.

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Спрос составил 16,774 млрд рублей по номиналу.

( Читать дальше )

Обзор прессы: ОФЗ, Газпром, Русал, газ, дефолт — 27/10/21

- 27 октября 2021, 08:08

- |

«Русал» сообщил о росте спроса на алюминий в мире на 12,7%

Компания «Русал» за девять месяцев текущего года произвела 2,81 млн тонн алюминия (+0,2% к аналогичному периоду прошлого года), выпуск в третьем квартале увеличился на 0,8% ко второму кварталу, до 943 тыс. тонн, свидетельствует отчетность компании. Компания отметила, что мировой спрос на алюминий вырос на 12,8%.

https://www.kommersant.ru/doc/5051387

Украина потеряла 4,5 млрд кубометров транзита газа после сделки России и Венгрии

Объем транзита газа по украинской газотранспортной системе сократился примерно на 4,5 млрд кубометров после заключения Венгрией контракта с «Газпромом» на поставки газа в обход Украины. Об этом сообщил глава компании «Оператор ГТС Украины» Сергей Макогон.

https://www.kommersant.ru/doc/5051319

Bloomberg: Россия хочет снизить цены на газ для Европы ради сохранения контрактов

( Читать дальше )

ОФЗ: плоская шкала доходности, около 8,0%. К чему бы ? Пишите в комментариях.

- 26 октября 2021, 21:41

- |

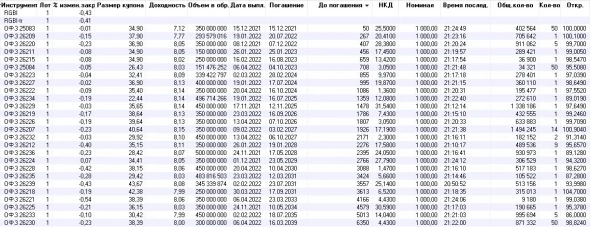

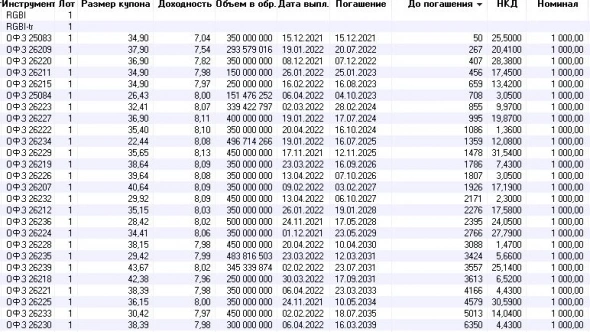

Сейчас, в моменте — плоская шкала, доходность около 8%.

Возобновление локдаунов и повышение ставок вызовут проблемы в малом бизнесе.

Многие бизнесы уже приспособились к новым условиям.

Но роль малого бизнеса в России не велика.

Главное — сырьевые цены: пока они растут. ПОКА.

Пишите Ваши мнения, почему шкала доходностей ОФЗ плоская.

Видимо, пока рано делать выводы о грядущей рецессии.

Возможно, участники рынка считают, что ЦБ РФ в 2022г. прекратит цикл повышения ставок.

С уважением,

Олег.

RGBi. Ценовой индекс государственных облигаций России

- 26 октября 2021, 20:52

- |

#RGBi

Таймфрейм: 1H

Продолжается исполнение прогноза, и наконец укомплектован полностью импульс с июля 2020 года: https://vk.com/wall-124328009_23170.

Вы уже думаете о выходе из неудачных низкорисковых инвестиций в биткоин и китайский рынок? Отлично! Значит, сентимент сформировался тоже, и вскоре начнётся коррекция в рамках волны «2» в область [iv] of «1». Эту область я подсветил вам голубым цветом.

Российские банки потеряли $2 млрд на крушении российского госдолга

- 26 октября 2021, 14:57

- |

Спасение Банками бюджета от гигантского дефицита в прошлом году, обернулись многомиллиардными убытками

Цены облигаций федерального займа продолжают камнем лететь вниз на фоне ускорения инфляции и ожиданий, что ЦБ РФ продолжит повышать ключевую ставку

Индекс RGBI, отслеживающий котировки ОФЗ, на торгах во вторник снижается седьмой день подряд:

Ключевая ставка ЦБ и доходности ОФЗ

- 26 октября 2021, 13:03

- |

📈Совет директоров Банка России 22 октября 2021 года принял решение повысить ключевую ставку на 75 б.п., до 7,50% годовых. Что оказалось выше ожиданий рынка (из 42 прогнозов, собранных агентством Bloomberg, только 1 аналитик оценивал повышение ставки на 0,75 п.п.)

• Индекс государственных облигаций (Cbonds-GBI RU) снизился на 0,76%

• Индекс корпоративных облигаций (IFX-Cbonds) снизился 0,08%

🧾ЦБ пересмотрел среднесрочный прогноз по инфляции и ключевой ставке. Согласно прогнозу до конца 2021 года средняя ключевая ставка прогнозируется в диапазоне 7,5-7,7%. На 2022 год ставка прогнозируется в диапазоне 7,3-8,3%. Средняя инфляция в 2021 году по прогнозам ЦБ 6,5-6,6%, в 2022 5,2-6,0%, после 2022 года инфляция вернётся к таргету 4%

На рынке российского госдолга вспыхнул сигнал тревоги для экономики

- 26 октября 2021, 10:44

- |

👉 Обвальное падение цен облигаций федерального займа, которое началось в пятницу и продолжилось в понендельник, привело к тому, что кривая доходности госбумаг стала инвертированной: ставки по ОФЗ с короткими сроками превысили ставки по длинным впервые за 7 лет. На конец торгов на Московской бирже доходность 2-летних ОФЗ 26211 составила 7,98% годовых, а 10-летних ОФЗ-26128 — 7,96%

👉 Ставки по 4-летним ОФЗ-26234 (8,08% годовых) оказались выше, чем у 15-летних ОФЗ-26240 (8%)

👉 Необычное явление на долговом рынке считается сигналом надвигающегося экономического спада. В США инверсия кривой корректно «предсказала» все рецессии за последние полвека, в том числе ковидную, когда о вирусе еще никто не слышал: cигнал тревоги на долговом рынке зажегся в в июне 2019 года, а затем повторился несколько раз осенью и зимой

👉 На рынке российского госдолга последний раз доходности переворачивались вверх дном в октябре 2014 года — накануне обвала цен на нефть, девальвации рубля и самой продолжительной в XXI веке рецессии, после которой уровень жизни не восстановился до сих пор

www.finanz.ru/novosti/obligatsii/na-rynke-rossiyskogo-gosdolga-vspykhnul-signal-trevogi-dlya-ekonomiki-1030896492

Собираетесь ли ВЫ покупать длинные ОФЗ ? Или ОФЗ со сроком погашения 2-3-4 года?

- 26 октября 2021, 07:44

- |

В связи с инверсией кривой доходности ОФЗ,

собираетесь ли ВЫ покупать длинные ОФЗ ?

Напоминаю про инверсию

(доходность ОФЗ от 10 лет выше, чем 3-4 летних):

Пишите комментарии.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал