ОФЗ

Минфин возобновит аукционы ОФЗ с 2 февраля.

- 01 февраля 2022, 16:05

- |

предложит бумаги выпуска 26237 без лимита.

Раньше считали, что слишком высокий %, под такой % не было желания размещать ОФЗ.

Теперь уже так не считают.

С уважением,

Олег.

- комментировать

- Комментарии ( 15 )

Уровень участия нерезидентов в госдолге РФ находится на шестилетнем минимуме

- 31 января 2022, 20:10

- |

Доля иностранцев в ОФЗ к 28 января снизилась до 18,8% — минимальное значение с июля 2015 года.

На прошлой неделе нерезиденты вывели из ОФЗ 53,4 млрд руб. За четверг и пятницу нетто-отток составил 30,5 млрд руб.

По данным «ВТБ Капитала», к концу прошлой недели доля нерезидентов в российском госдолге сократилась на 0,1 п. п., до 18,8%.

К 1 декабря 2021 года доля нерезидентов в ОФЗ составляла 20,5%, совокупный объем вложений составлял 3,2 трлн руб — данные ЦБ РФ

Доля нерезидентов в российском госдолге достигла уровня шестилетнего минимума — Новости – Финансы – Коммерсантъ (kommersant.ru)

когда покупать длинные ОФЗ: анализирую квартальные спреды Si (USD / RUB)..

- 29 января 2022, 18:58

- |

дальний валютный контракт отличается от ближнего на ожидаемую разность ставок центробанков по валютам данной валютной пары.

По Si, дальний контракт дороже ближнего на разность ожидаемых % ставок ЦБ РФ и ФРС.

Когда ставки соответствуют инфляции, оценка дальних валютных фьючерсов, думаю, становится разумной.

Т.е. закладывают, что максимальная ставка ЦБ РФ будет около 10,25%, после этого, вероятно, будут стабилизация и снижение ставки ЦБ РФ.

Т.е. закладывают повышение ставки ФРС и, возможно, снижение или стабилизация ставки ЦБ РФ во 2 полугодии 2022г.

Если опять будет резкий рост геополитической напряжённости или падение в нефти, то

ЦБ РФ может резко поднять ставку для стабилизации курса рубля и это будет хорошая точка входа.

Ближайшие заседания ЦБ РФ.

11 02 2022

18 03 2022

29 04 2022

11 05 2022

10 06 2022

Cтавят на увеличение ставки ЦБ РФ примерно до 10% и, далее,

снижение ставок ЦБ РФ и/или рост ставок ФРС.

( Читать дальше )

Обзор по Российскому рынку 29.01.2022

- 29 января 2022, 16:50

- |

На графике РГБИ к USDRUB отбились от значения 1.6, куда ждали ранее с точностью до 0.01 пункта, сейчас с большей вероятностью отскок будет выше текущих значений. Не стал продавать валюту, для этого есть причины. Во первых, инфляция покажет более высокие темпы, потому как рост инфляции происходит в следствии чрезмерной печати денег, что приводит к росту цен в первую очередь сырья. Как индикатор охлаждения инфляции, я смотрю на нефть в первую очередь, если цены высокие, то говорить о снижении инфляции нет смысла, а следовательно, и ставки будут повышать далее, что будет приводить последующему давлению на облигации. Плюсом к росту инфляции в нашей стране еще добавляется вечно падающий рубль, получается замкнутый круг, высокие цены на сырье это инфляция, падающая валюта опять инфляция. Поэтому просто продать валюту нет никакого смысла сейчас, рисковый актив у нас рубль, который обесценивается всегда, а не доллар. График РГБИ сигналов на покупку не обнаружено)). На инвестинге график с необрезанной историей, где отлично видно без премудростей, где будет значение индекса.

( Читать дальше )

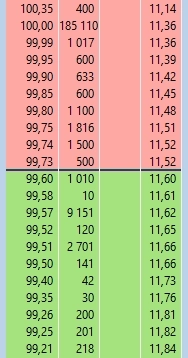

ОФЗ: гарантированная доха под 10%, зависимость курса USD и ставки ЦБ РФ. Когда покупать длинные ОФЗ.

- 27 января 2022, 14:52

- |

здравствуйте.

Мониторю ОФЗ.

Самые ликвидные:

— ОФЗ 26209, доха 9,9%, погашение 20 07 2022,

— ОФЗ 26230, доха 9,5%, погашение 16 03 2039.

Для временной парковки рублей, ОФЗ 26209 подходит.

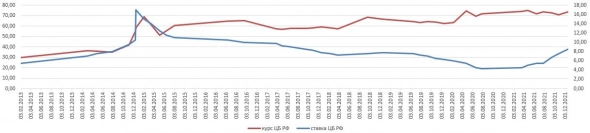

Сделал график зависимости ставки ЦБ РФ от курса USD / RUB:

Между ставкой ЦБ РФ и курсом USD / RUB обратная засисимость: коэффициент корреляции минус 0,2%.

В 2014г. для поддержки рубля, ЦБ РФ подняли ставку до 17%.

Если ситуация с Донбассом всё — таки обострится, то ВОЗМОЖНО ПОВТОРЕНИЕ ПОЛИТИКИ ЦБ РФ:

резкий подъем ставки для поддержания рубля,

если такой сценарий произойдёт, это будет хорошей точкой входа в длинные облигации (ОФЗ 26230, ОФЗ 26238)

С уважением,

Олег.

Неразмещение ОФЗ

- 26 января 2022, 17:06

- |

Минфин России в связи с сохраняющейся волатильностью на финансовых рынках информирует о непроведении 26 января 2022 года аукционов по размещению ОФЗ в целях содействия стабилизации рыночной ситуации.

В целом рынок первички замер, видимо все ждут улучшения конъюнктуры. Рискнувшая двухлетняя Сегежа, с купоном 10,90%, сразу ушла под номинал

ВНИМАНИЕ: ДЛИННЫЕ ОФЗ ДЕРНУЛИСЬ ВВЕРХ НА НЕКОТОРЫХ ОБЪЕМАХ. НЕТТО-ПРОДАВЦЫ В СТАКАНЕ ПОДНЯЛИ ЦЕНЫ

- 26 января 2022, 14:59

- |

Во всяком случае это повод понаблюдать попристальнее.

Минфин вновь отказался от проведения аукционов по размещению ОФЗ

- 26 января 2022, 08:26

- |

Рост доходности гособлигаций до 10% заставил Минфин уже второй раз с начала года отказаться от проведения аукционов по размещению ОФЗ.

Откладывают привлечение средств и корпоративные заемщики.

Для инвесторов ставки стали привлекательными, однако ожидания дальнейшего падения котировок в ближайшие дни удерживают их от покупок.

Высокие рублевые цены на нефть, обеспечивающие доходы бюджета, позволяют Минфину не спешить с заимствованиями.

Общий объем размещений в первом квартале запланирован в размере 700 млрд руб. С учетом уже проведенных размещений на первой рабочей неделе (на 28,5 млрд руб.) в оставшиеся аукционные дни министерство должно будет размещать в среднем по 84 млрд руб.

Выход эмитентов на рынок произойдет в случае стабилизации сегмента ОФЗ.

Незанимательные настали времена – Газета Коммерсантъ № 13 (7214) от 26.01.2022 (kommersant.ru)

Обзор прессы: МКК Арифметика, Газпром, Газпромнефть, MasterCard, ОФЗ, энергетический уголь — 26/01/22

- 26 января 2022, 08:12

- |

Уголь дорожает вопреки календарю

Энергетический уголь в январе снова пошел вверх. Это необычно, так как при приближении конца отопительного сезона цены должны падать. По мнению аналитиков, это вызвано общим промышленным ростом и сохранением на высоком уровне цен на газ. Однако на рынке ждут роста цен и после завершения отопительного сезона. Это чревато повторением ситуации прошлого года, когда угольщики проявили низкий интерес к внутреннему рынку при увеличении экспорта.

https://www.kommersant.ru/doc/5182091

Банки тянут маржу. Прибыль сектора за 2022 год может превысить 2 трлн рублей

Банки в 2022 году заработают 1,6-2,3 трлн руб. прибыли, полагают в «Эксперт РА». Это меньше, чем в рекордном 2021 году. Однако, несмотря на опережающий рост ставок по привлечению средств, особенно от населения, их розничные кредитные портфели, возросшие в 2021 году, принесут участникам рынка неплохой доход. Процентная маржа будет снижаться, однако создания значительного объема резервов, как это было в пандемийном 2020 году, банкам уже не потребуется.

( Читать дальше )

Нерезиденты на прошлой неделе вывели из ОФЗ 53,9 млрд руб

- 25 января 2022, 12:33

- |

По данным НРД, чистый отток средств нерезидентов на прошлой неделе составил 53,9 миллиарда рублей

👉 Только в четверг отток средств нерезидентов из ОФЗ достиг 20,2 миллиарда рублей, в пятницу нетто-продажи иностранных инвесторов составили 9,8 миллиарда рублей.

👉 В настоящее время индекс RGBI находится на уровнях, которые в последний раз наблюдались в марте 2016 года. Тогда индекс снижался до уровня 127,04 пункта

1prime.ru/Bonds/20220124/835874899.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал