ОГК-2

ОГК-2 — Прибыль рсбу 2022г: 12,094 млрд руб (-43% г/г)

- 16 мая 2023, 22:55

- |

110 441 160 870 обыкновенных акций

ogk2.ru/aktsioneram-i-investoram/struktura-aktsionernogo-kapitala/

Капитализация на 16.05.2023г: 86,774 млрд руб

Общий долг на 31.12.2019г: 75,964 млрд руб/ мсфо 88,562 млрд руб

Общий долг на 31.12.2020г: 81,372 млрд руб/ мсфо 79,786 млрд руб

Общий долг на 31.12.2021г: 65,348 млрд руб/ мсфо 67,338 млрд руб

Общий долг на 31.12.2022г: 58,297 млрд руб

Выручка 2019г: 134,247 млрд руб/ мсфо 134,579 млрд руб

Выручка 1 кв 2020г: 34,270 млрд руб/ мсфо 34,350 млрд руб

Выручка 2020г: 120,299 млрд руб/ мсфо 120,687 млрд руб

Выручка 1 кв 2021г: 36,763 млрд руб/ мсфо 36,861 млрд руб

Выручка 2021г: 141,161 млрд руб/ мсфо 141,574 млрд руб

Выручка 1 кв 2022г: 39,485 млрд руб/ мсфо 39,589 млрд руб

Выручка 6 мес 2022г: рсбу/мсфо компанией не опубликованы

Выручка 9 мес 2022г: рсбу/мсфо компанией не опубликованы

Выручка 2022г: 142,921 млрд руб

Прибыль 1 кв 2018г: 4,932 млрд руб/ Прибыль мсфо 4,609 млрд руб

Прибыль 2018г: 11,148 млрд руб/ Прибыль мсфо 8,305 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Критикую пост - продал ОГК-2

- 15 мая 2023, 15:31

- |

Ссылка на пост: smart-lab.ru/blog/902586.php

Поскольку я сам держу акции этой компании, то было интересно прочитать мнение автора.

Разбираем основные тезисы:

1. Большая часть прибыли зависит от высоких выплат по программе ДПМ, а значит, 2022 год не будет столь прибыльным

Уже вышел отчёт по РСБУ, где скорректированная чистая прибыль за 2022 год находится на уровне прошлого года.

2. Главное, что нужно понимать, что в 2025 году заканчивается программа ДПМ и тогда дивидендные выплаты могут сократиться в несколько раз

Действительно, в 2025 году прибыль сильно упадёт, но впереди ещё 2 года весьма щедрых дивидендов.

3. Тарифы особо не растут, а выработка снижается

Это не важно, ведь основная прибыль до 2025 года идёт от ДПМ.

4. Согласно отчёту по РСБУ за 2022 год, чистая прибыль составила: 12,1₽ млрд (-43,3% г/г), если учесть новую дивидендную политику компании (не менее 50% от скорректированной чистой прибыли), то выплата может составить — 0,054₽ на акцию

( Читать дальше )

📰"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 12 мая 2023, 16:21

- |

2.1. Дата принятия Председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента: 12.05.2023.

2.2. Дата проведения заседания совета директоров эмитента: 22.05.2023.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

Продал ОГК-2 в плюс, не вижу дальнейших перспектив компании. Всё идёт по плану ребалансировки энергетиков.

- 12 мая 2023, 12:02

- |

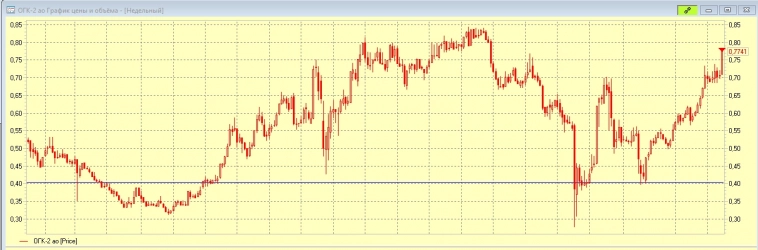

🔌 Я продолжаю продавать акции ненужных мне энергетиков с брокерского счёта, до этого я продал Русгидро, вчера настала очередь ОГК-2. Главное это, чтобы акция вышла в приемлемый плюс для меня, вчера как раз наступил такой момент и я продал акции по — 0,7196₽, что принесло мне около 3% доходности. Почему я всё-таки решил, что данная компания не должна присутствовать в моём портфеле?

⚡️ ОГК-2 принадлежит на ~80% Газпрому (состав акционеров: Центрэнергохолдинг, Мосэнерго, Газпром энергохолдинг), который является главным мажоритарием и соответственно должен желать дивидендных выплат. За 2021 год были выплачены рекордные дивиденды в размере — 0,096₽ на акцию, что на тот момент давало около 14,5% див. доходности. В прошлые года таких шикарных выплат не было (~7% за последние 3 года до этого) и акционерам глупо рассчитывать, что аттракцион невиданной щедрости будет продолжен. Об этом ниже.

⚡️ Большая часть прибыли зависит от высоких выплат по программе ДПМ.

( Читать дальше )

📰"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 11 мая 2023, 15:05

- |

2.1. Дата принятия Председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента: 10.05.2023.

2.2. Дата проведения заседания совета директоров эмитента: 18.05.2023.

2.3. Повестка дня заседания совета директоров эмитента:

1....

( Читать дальше )

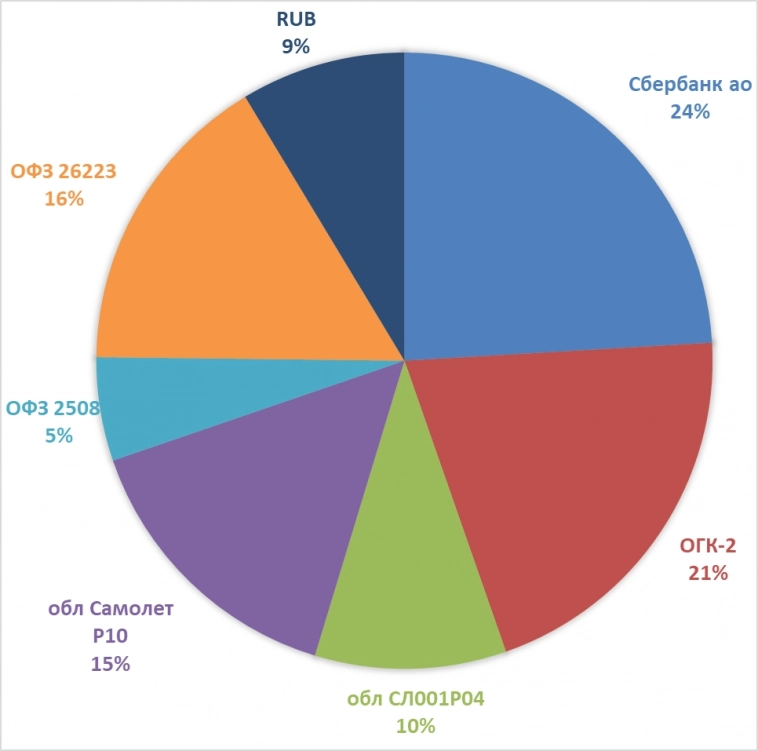

Обзор моего инвестиционного портфеля. Накопленная доходность с начала текущего года +30,53%

- 04 мая 2023, 16:26

- |

Что делал?

1️⃣Продал расписки Ozona по 1763,5. Балансовая цена 984,5. Доходность 79%.

2️⃣Купил облигации Самолёта (P10) на 15% от портфеля.

3️⃣Купил облигации Софтлайна (СЛ001P04) на 10% от портфеля.

4️⃣Купил ОФЗ (26223) на 16% от портфеля.

Какие планы?

Ожидаю укрепление рубля в район 75 рублей за доллар после чего хочу купить замещающие облигации Газпрома с длинным сроком погашения.

Считаю, что пик ставки ФРС пройден и покупка данных бондов — это отличная возможность отыграть снижение.

Можно будет получить неплохую доходность за счёт переоценки тела облигации.

Мысли по рынку

С технической точки зрения рынок смотрится хорошо.

Взяли рубеж в 2500 пунктов по индексу Мосбиржи, а значит, есть шансы сходить в район 2800 – 3000 пунктов, но вот фундаментально сильного апсайда я не вижу.

Полагаю, за счёт прихода дивидендов от крупных компаний наш рынок может быстро закрыть дивидендные гэпы.

В первую очередь я говорю про Сбербанк и Лукойл, но вот дальше за счёт чего расти непонятно, тем более риски растут.

( Читать дальше )

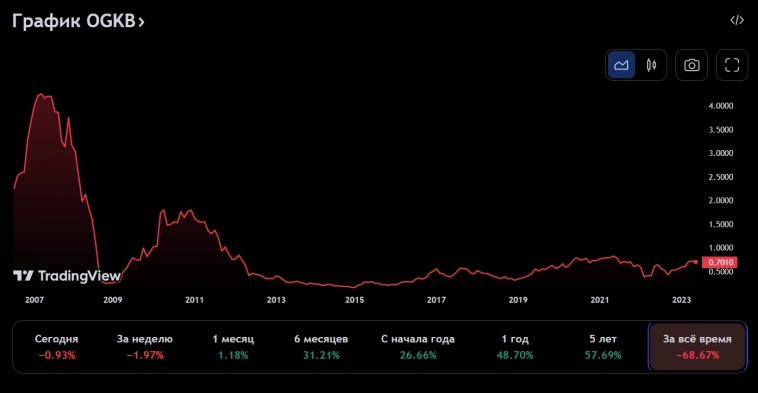

ОГК2: размышления о возможной доп. эмиссии. Хорошая ли это новость.

- 26 апреля 2023, 06:19

- |

Если ОГК2 купит Юнипро, что ещё пока — просто догадка (не основанная на инсайдерской и т.п.информации).

Да,

в большинстве случаев,

поглощаеиая компания растёт, а покупатель падает.

Сейчас - необычная ситуация:

уходящие из России иностранные компании обычно покупают за полцены

(хотя долю Шелл в проекте Сахалин Новатэк купил ближе к справедливой оценке).

Доп.эмиссия для поглощения по цене в 2 раза ниже справедливой — это может оказаться хорошей новостью.

ОГК2 росла вчера на падающем индексе Мосбиржи и не трогаю ОГК2

(всё-таки, ГазпромЭнергохолдинг: высокие дивы и максимальный административный ресурс).

Посмотрим.

Пока — просто мысли вслух.

Если у Вас есть мысли, информация про доп.эмиссию ОГК2, пишите в комментариях или в чате

t.me/OlegTradingChat

(более 1200 РЕАЛЬНЫХ участников).

С уважением,

Олег.

ОГК-2 может провести дополнительную эмиссию акций - Синара

- 25 апреля 2023, 13:06

- |

В своей сегодняшней бизнес-модели ОГК-2 не нуждается в дополнительном капитале, так как долговая нагрузка находится на очень низком уровне (по нашим расчетам, отношение чистого долга к EBITDA на конец прошлого года не превышало 0,1). Мы не видим и крупных инвестиционных проектов, для реализации которых потребовалось бы вливание денег.

Следовательно, допэмиссия может стать инструментом для участия в сделках слияний и поглощений, где ключевую роль сыграет контролирующий акционер ОГК-2 в лице Газпром энергохолдинга. Потенциальная дополнительная эмиссия создает риски размывания долей миноритарных акционеров.Тайц Матвей

ИБ «Синара»

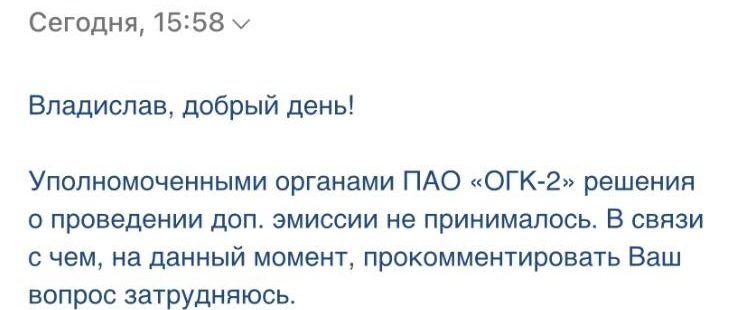

Допэмиссия ОГК-2. Ответ представителя компании

- 24 апреля 2023, 16:29

- |

Допэмиссия ОГК-2

Сегодня вышла новость: ОГК-2" (MOEX: OGKB) разместило закупку на услуги по организации сопровождения дополнительного выпуска акций, следует из материалов компании на сайте госзакупок - ссылка.

Ответ представителя компании ОГК-2

Ждем подробностей

На конец 1 квартала 2022 года чистый долг компании составлял 11,3 млрд. рублей, а показатель долг на EBITDA находился на уровне 0,55х.

Зачем допэмиссия с такой низкой долговой нагрузкой вопрос интересный.

Я свои акции пока не продавал.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал