ОБЛИГАЦИИ

Новый выпуск облигаций "ЕвроТранс" 001Р-04 (RU000A10A133)

- 11 ноября 2024, 10:08

- |

🔶 ПАО «ЕвроТранс»

(для квалифицированных инвесторов)

▫️ Облигации: ЕвроТранс-001Р-04

▫️ ISIN: RU000A10A133

▫️ Объем эмиссии: 2 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 25,5%

[формула: 1-12 купоны=15%+1/2 КС ЦБ, 13-24 купоны=14%+1/2 КС ЦБ, 25-36 купоны=13%+1/2 КС ЦБ, 37-48 купоны=12%+1/2 КС ЦБ, 49-60 купоны=11%+1/2 КС ЦБ]

▫️ Амортизация: нет

▫️ Дата размещения: 11.11.2024

▫️ Дата погашения: 16.10.2029

▫️ Возможность досрочного погашения (call): нет

▫️ ⏳Оферта: -

Об эмитенте: «ЕвроТранс» — оператор сети АЗК под брендом ТРАССА.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

«АПРИ» показала на РЭФ’24 актуальность реализуемых проектов

- 11 ноября 2024, 09:54

- |

Компания подробно рассказала о своём девелоперском продукте — «город в городе» с мощным социокультурным ядром

7 и 8 ноября на II Русском экономическом форуме, который проходит в Челябинске, выступил главный архитектор ПАО «АПРИ» Павел Крутолапов. На примере загородного района «ТвояПривилегия» он рассказал о концепции «город в городе» или «15-минутный город» на сессии «Пространственное развитие: от развития производств к росту качества жизни». Подобные проекты, по мнению «АПРИ», могут стать частью реализации разрабатываемой в настоящее время Стратегии пространственного развития Российской Федерации, так как призваны решить одну из главных проблем — отрыв центра города от остальных районов.

В пленарной дискуссии «Инфраструктура: комфорт, развитие, мобильность» Павел Крутолапов рассказал о реализации программ обеспечения комфортной среды в жилых комплексах на примере реализуемых проектов «АПРИ».

( Читать дальше )

Основная фаза отскока рынка, вероятно, завершилась. В ближайшее время ждем закрепления индекса RGBI вблизи 100 пунктов - ПСБ

- 11 ноября 2024, 09:46

- |

Политические события в США благоприятно сказались на российском долговом рынке за счет роста ожиданий улучшения геополитического фона. На прошлой неделе индекс RGBI полностью компенсировал просадку, вызванную итогами заседания ЦБ РФ 25 октября, закрывшись вблизи отметки 99 пунктов (преимущественно за счет среднесрочных и длинных ОФЗ).

На наш взгляд, вероятность снижения геополитической премии на российском рынке в перспективе 2025 года несколько увеличилась. В этом ключе при формировании портфеля на следующий год считаем возможным начать осторожно присматриваться к среднесрочным (1,5-2,5 года) корпоративным облигациям с фиксированной ставкой и рейтингом ААА/АА. При этом по-прежнему рекомендуем избегать длинных бумаг (от 7 лет) и облигаций с повышенным кредитным риском – снижение ключевой ставки в 2025 году, вероятно, не будет быстрым при сохраняющемся инфляционным давлении и навесе первичного предложения ОФЗ со стороны Минфина.

В ближайшее время ждем закрепления индекса RGBI вблизи 100 пунктов – основная фаза отскока рынка, вероятно, завершилась; далее ближайшим фактором неопределенности будет являться заседание ЦБ в декабре.

( Читать дальше )

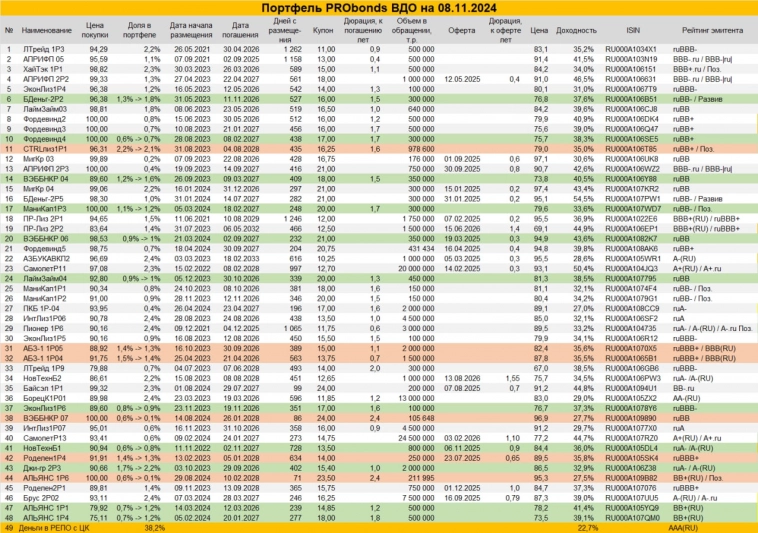

Сделки в портфеле ВДО. Вес облигаций немного, но теперь увеличивается

- 11 ноября 2024, 09:15

- |

Новая серия сделок в публичном портфеле PRObonds ВДО — первая попытка сыграть в отскок рынка облигаций. Потому что облигаций в портфеле, когда сделки реализуются, станет почти на 2% больше. А денег, которых сейчас почти 40% — наоборот.

Как обычно, по 0,1% от активов за сессию, начиная с сегодняшней, для каждой из выделенных цветом позиций.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Мои текущие позиции:

- 11 ноября 2024, 09:12

- |

— Софтлайн. В 4 квартале впервые с начала года акция перформит хуже рынка. Но для меня важно основывать решения не на движениях цен, а на объективных показателях бизнеса. Посмотрим отчётность 14 ноября. Разбор тут.

— HeadHunter. Я разбирал HeadHunter на прошлой неделе и снова пришел к выводу, что это самый недорогой русский тех после SOFL; однако даже в случае выплаты дивидендов 100% чп в последующих годах доходность проигрывает текущей ключевой ставке. Если будут намеки на снижение ставки в 2025-2026, HEAD стоит держать даже после выплаты сверхдивиденда.

— Норильский никель. Единственная причина покупки — то что акция упала ниже $1. Дальше нужны действия менеджмента — хотелось бы увидеть оптимизацию денежного потока в пользу акционеров.

( Читать дальше )

Облигации застройщиков - не все одинаково полезны, но есть кое-что вкусное!

- 11 ноября 2024, 08:47

- |

Из таблицы очевидно, что бумагами с наилучшим соотношением риск/доходность являются два выпуска Сэтл Групп, и по одному выпуску ЛСР и Джи-групп. Облигации ЛСР и Джи-групп амортизируемые, а Сэтл — нет, причем дюрация по выпуску СэтлГрБ2Р3 — до оферты, после которой до погашения 1 год.

( Читать дальше )

⭐️Ловись флоатер большой и маленький🐟

- 11 ноября 2024, 07:45

- |

Ищем лучшие флоатеры. Считаем купонную доходность и дисконт к номиналу

Другие наши подборки:

👵Портфельбабулии 👶внучков (с офертами)

🤝Присоединяйся ксообществу Кот.Финанс --

Совсем недавно большинство флоатеров торговалось околономинала: низкая волатильность и высокая доходность. Но всего неделю назадпроизошел большойобвал именно во флоатерах. «Под раздачу» попал Балтийский лизинг,ВИС Финанс, М.Видео, Система, и многие другие. ✈️Самолет тожепадал, но у него были и другие причины

Как итог, много интересных выпусков торгуются ниже номинала и нужно как-то оценить их доходность.

Момента два:

- У всех 🐟флоатеров плавающая ставка. Конкретно в этой подборке все привязаны к 🔧ключевой

- Дисконт от номинала к погашению будет сокращаться, что дает возможность заработать и на этом

Мы не знаем, как изменится 🔧ключевая ставка, поэтому расчеты делали исходя из текущих 21%. Если ставка будет расти – пропорционально будет расти и доход. Если снижаться – не забываем про дисконт, важность которого только вырастет, ведь дисконт фиксирован

( Читать дальше )

25,5% на винишке. Свежие облигации: Симпл на размещении

- 11 ноября 2024, 07:40

- |

Не Красное и Белое, конечно, но тоже достаточно известная среди любителей прибухнуть компания. А раз пошла такая пьянка, то кроме каламбуров можно и отчётность Симпла посмотреть, и параметры нового выпуска облигаций. Естественно, это модный нынче флоатер.

Что ещё по свежим флоатерам: Русгидро, ГТЛК, Совкомбанк, Эталон, Делимобиль, Монополия, Рольф, Т-Финанс, Русал, Камаз. Дальше — больше, не пропустите.

Объём выпуска — 1 млрд рублей. 2 года. Ориентир купона: КС+4,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от АКРА (июль 2024).

Симпл — один из лидеров в импорте вина, крепких спиртных и безалкогольных напитков в России, национальный дистрибьютор и ритейлер с собственной сетью винотек: 104 винотеки SimpleWine в 8 городах, 53 партнерские винотеки by Simple в 38 городах.

- Выпуск: Симпл-001P-01

- Объём: 1 млрд рублей

- Начало размещения: 15 ноября (сбор заявок до 12 ноября)

- Срок: 2 года

- Купонная доходность: до КС+4,5%

- Выплаты: 12 раз в год

- Оферта: нет

( Читать дальше )

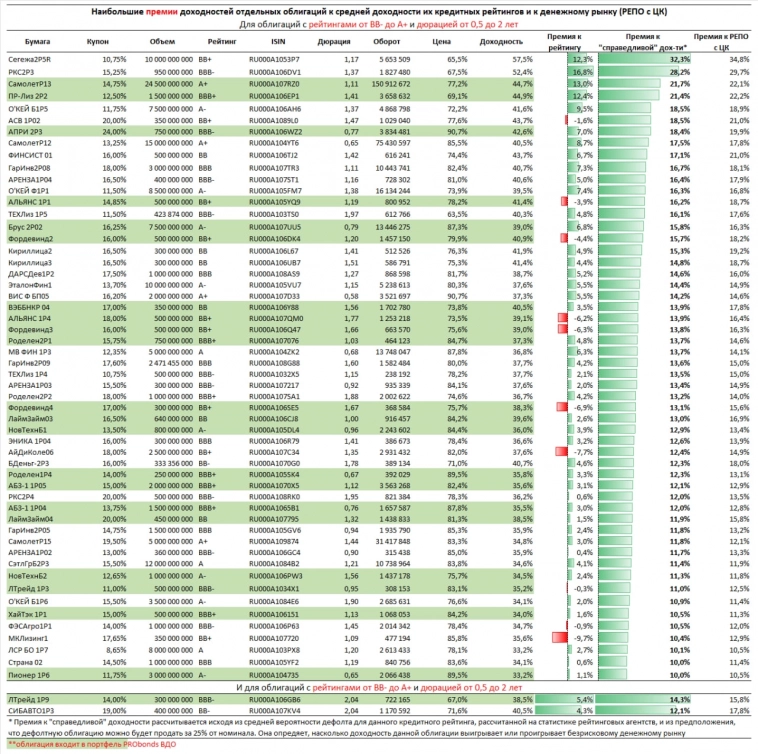

Наиболее доходные высокодоходные (облигации)

- 11 ноября 2024, 07:05

- |

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал