ОБЛИГАЦИИ

Китай (продолжение)

- 18 августа 2018, 13:07

- |

smart-lab.ru/blog/479604.php

Shanghai Composite показывает намерение коснуться уровня поддержки в 2640, а юань немного не дотянул до исторического хая в 6,9874.

В текущий момент, рыночные игроки склонны взять тайм-аут, тейк-профит и подождать конкретных решений по итогам переговоров между США и Китаем по спорным торговым вопросам.

В тоже время, лично я не ожидаю прорыва в этих переговорах по следующим причинам:

1.В Китае завершается (завершен?) цикл развития экономики за счет экспортной составляющей. Безусловно, работа экспорт еще долго останется важнейшей частью экономики, но подобного развития, какое мы наблюдали в предыдущие годы, уже не будет.

2.В США вспомнили, что они, собственно, являются мировым гегемоном, лидером по многим позициям и, в последнее время, примеряют на себя эту роль заново и, похоже, с удовольствием). И это, на долгосрок.

3.Фундаментальные дисбалансы в США (частично, в Китае).

( Читать дальше )

- комментировать

- Комментарии ( 4 )

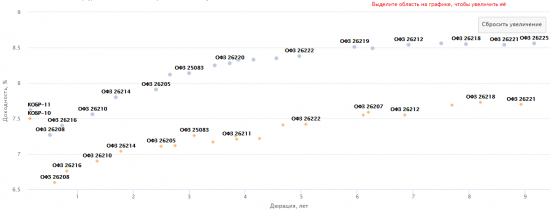

Изменение кривой доходности ОФЗ за месяц

- 17 августа 2018, 11:37

- |

Котировки ОФЗ и кривую можно посмотреть тут:

https://smart-lab.ru/q/ofz/

Причина?

- Выход нерезов с развивающихся рынков

- Угроза запрета на покупку нового госдолга (законопроект о новых санкциях)

На долю американских инвесторов приходится 8% рынка ОФЗ (оценка АКРы).

Есть риск сокращения владения ОФЗ Норвежским фондом

Откровения инвестора или вынужденные спекуляции….

- 17 августа 2018, 10:43

- |

Зачем приходят на фондовый рынок? – за деньгами, ответ простой! Но каким способом их зарабатывать выбирает каждый.

Кто-то выбирает путь трейдера-спекулянта… выбирает стиль по своему характеру, складу ума и свободному времени… от внутридневного трейдинга основанного на новостях и техническом анализе до позиционного и свинг-трейдинга, где удерживаются позиции от нескольких дней до нескольких месяцев.

Второй путь, это путь инвестора, который основывается на фундаментальном анализе компаний, здесь также есть несколько разновидностей: активный и пассивный. Но у них есть общие цели:

I. Получение текущего дохода в виде процентных выплат и дивидендов;

II. Увеличение капитала путем реинвестирования полученного дохода;

( Читать дальше )

Первый звонок в ИНДИИ.

- 16 августа 2018, 16:15

- |

Курс индийской рупии к доллару США смог пройти вверх многолетний уровень в районе 69 рупии за доллар США.

Курс в моменте на сегодня поднялся до 70,32. Тренд на дальнейшее ослабление

рупии налицо. По 10 летним гос. облигациям Индии доходность подрастает и на сегодня составляет 7,86 % годовых, но она пока ниже максимумов года. А вот по 2 летним гос. облигациям доходность превысила максимумы года и составляет 7,716%

Ситуация в Индии на финансовом рынке начала понемногу ухудшаться. Обновление многолетнего минимума курса рупии, первый звоночек на негативные изменения на финансовом рынке Индии.

( Читать дальше )

Лирическая ситуация и Сбер.

- 16 августа 2018, 14:08

- |

резко улучшилась с 7,24 ТЛ/бакс укрепилась уже к 5,75 ...

Инвесторы «ломанулись» за лирой (+50%), акциями (+ ..% ) и на рынке облигаций есть

зеленые ростки, так короткий долг до 3-х лет остановил падение и подрастает.

А причем здесь Сбер, удерживающий оборону около 3-х летнего Up-тренда ?!

Просто: как минимум сделка продажи «Дениз банка» за 3,4 млрд долл

— уже вступила в фазу расчетов и эта сумма = + в выручке, ++ в курсовой разнице = прибыль,

что существенно улучшит баланс и компенсирует убыток от переоценки снижения стоимости

ОФЗ и корп. облигаций.

----------------------------

А санкции по Сберу — это до 22 ноября не актуально.

Во-первых 22 авг вступит в силу 1-я часть пакета, только технологические запреты

(включает прекращение оказания России иностранной помощи от США, прекращение поставок

( Читать дальше )

На биржу выходит сибирский производитель стеклотары "Экран"

- 16 августа 2018, 12:02

- |

В сентябре-октябре 2018 г. облигации планирует разместить ООО «Сибстекло» – компания, специализирующаяся на выпуске изделий из стекла под торговой маркой «Экран».

Программа биржевых облигаций под номером 4-00373-R-001P-02E от 10.08.2018 предусматривает эмиссию ценных бумаг в объеме до 750 млн рублей с максимальным сроком погашения 1800 дней (5 лет).

В ближайший месяц мы опубликуем на нашем сайте условия первого выпуска: объем привлекаемых инвестиций, период обращения, номинал облигации, доходность и пр.

Отметим, что проекты эмитента находят активную поддержку государства в виде налоговых льгот и субсидий. В частности, текущим летом компания провела реконструкцию печи за счет целевого займа Фонда развития промышленности на сумму 250 млн рублей и собственных средств в аналогичном размере. Благодаря данным инвестициям мощность печи №4 была увеличена с 90 до 135 тонн стекломассы в сутки.

ОФЗ RGBI

- 16 августа 2018, 11:32

- |

Индекс рынка облигаций RGBI вчера пробил важный уровень 135.6 и закрыл день ниже этого уровня, кроме того индекс вышел вниз из падающего канала.

Снижение может усилиться, при пробое канала вниз, может произойти снижение на ширину канала. Тест снизу уровня 135.6 вчера внутри дня был, может произойти еще один тест уровня, но с более низких отметок.

Даун тренд на рынке ОФЗ продолжается. ЦБ РФ может смягчить снижение выкупая облигации с рынка.

ПРО Деньги https://tele.click/pro_dengu/68

Ситуация на рынке ОФЗ.

- 15 августа 2018, 11:56

- |

Ситуация на рынке ОФЗ.

Вернемся к ситуации на рынке ОФЗ, рассмотрим что у нас сейчас с доходностями по облигациям ОФЗ? 8,4% по 10 летним облигациям, доходность подросла. О чем я писал ранее на своем телеграм канале tele.click/pro_dengu/7)

Индекс RGBI лег на поддержку 135,6. падение облигаций временно прекратилось, они должны какое-то время отстоятся. Но тренд остается медвежьим что и видно из графика RGBI.

( Читать дальше )

Новости от БонДовика. Облигации

- 14 августа 2018, 16:21

- |

Минфин завтра проведёт аукцион и предложит скромные 10 млрд рублей по 3-летнему выпуску 25083. На мой взгляд, очень хороший шаг ведомства, который не наводит панику на рынке, не создаёт дополнительную коррекцию и не показывают испуганность. 25083 является лучшим предложением в нынешних условиях с доходностью 8.16%, завтра конечно бумага может находиться вблизи 8.2%. Я думаю ведомство сделало выводы, когда предложило облигации с плавающей ставкой, что выглядело очень неразумно. Инфляционный линкер, выступающий типа защитным активом от ускорения инфляции также не является идеальным инструментом размещения. Во-первых, я вас уверяю, очень мало людей умеют его оценивать. Во-вторых, им играются только несколько крупных инвесторов. В-третьих, облигация не отражает реальную стоимость.

@bondovik

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал