Недельные опционы

День опционщика

- 02 ноября 2023, 19:41

- |

файл со ссылками drive.google.com/file/d/17Eek...

Новый ролик мы посвятили дню опционщика. Каждый год у автомобилистов бывает день жестянщика. А на биржах каждую неделю день опционщика.

Почему эти аналогии хорошо показывают суть вещей, можно понять из нашего шутливого ролика про однодневные опционы. Правда речь идет про американские традиции работы с опционами МЕМНЫХ акций, но принципиальной разницы нет. Советую посмотреть, получите удовольствие.

тайминг

0:28 в чем сходство дня опционщика и дня жестянщика

1:02 ссылка на прикольное видео про 0-DTE опционы «Мы не чувствуем боли»

1:49 реальные сделки с опционами последнего дня

2:21 сделки с опционами РТС

3:19 позиция в опционах РТС

3:40 высокая гамма в последний день и ее влияние на дельту

4:49 если есть покрытие, то продавать в последний день очень выгодно

5:15 калькулятор для расчета спреда вечного и календарного фьючерсов

5:46 продажи опционов поледнего дня контракта Si

6:44 ставим заявку на продажу опциона на следующую неделю

7:46 пытаемся запускать стратегию «Колесо» еще на одну неделю

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Какой риск в шорте недельных стрэддлов "30% годовых без рисков". Тестируем на реальной волатильности

- 09 января 2022, 10:34

- |

Псевдоним Михаил Пономаренко резонно заметил, что в реальности волатильность недельного опциона не ходит всегда от 15 до 20%. И предложил историю волатильности

smart-lab.ru/r.php?u=http%3A%2F%2Fwww.option.ru%2Fanalysis%2Foption%3Fasset%3DSBRF%26fromv%3D07.11.21%26hv%3D60%26tov%3D07.01.22%23export&s=887724661

Эта история начинается с 2018 года. Я встроил её в тестирование и получил результат, немного отличающийся от исходного, но со столь же неприемлемыми просадками.

Вот выдача за 2 квартала с самыми большими просадками. Чтобы сверить входную волатильность nVola с реальной историей, надо относить её к дате экспирации xDate в предшествующей строке.

ShortStraddleWeeklyVola Si__01_191201_200331 nn ;xDate ;nVola ;nCal ;nPut ;xCal ;xPut ;win 1;26.12.2019; 8.29; 312.76; 265.76; 0.00; 128.00; 428.73 2;30.12.2019; 8.69; 285.41; 178.41; 0.00; 296.00; 147.19 3;09.01.2020; 8.88; 376.41; 356.41; 0.00; 653.00; 56.50 4;16.01.2020; 8.73; 352.96; 248.96; 372.00; 0.00; 207.90 5;23.01.2020; 8.29; 346.55; 229.55; 397.00; 0.00; 157.34 6;30.01.2020; 8.02; 228.69; 330.69; 1238.00; 0.00; -700.22 7;06.02.2020; 8.84; 297.97; 324.97; 0.00; 56.00; 544.70 8;13.02.2020; 9.66; 294.12; 390.12; 6.00; 0.00; 655.40 9;20.02.2020; 9.07; 323.48; 315.48; 545.00; 0.00; 71.58 10;27.02.2020; 9.41; 352.94; 315.94; 2218.00; 0.00; -1571.80 11;05.03.2020; 12.99; 461.79; 492.79; 666.00; 0.00; 263.04 12;12.03.2020; 16.47; 554.66; 671.66; 7254.00; 0.00; -6055.94 13;19.03.2020; 40.75;1711.52;1598.52; 5132.00; 0.00; -1871.05 ShortStraddleWeeklyVola Si__01_200301_200630 nn ;xDate ;nVola ;nCal ;nPut ;xCal ;xPut ;win 1;26.03.2020; 28.46;1257.44;1281.44; 0.00; 2742.00; -244.51 2;02.04.2020; 19.85; 879.34; 832.34; 393.00; 0.00; 1285.56 3;09.04.2020; 21.79; 917.41; 972.41; 0.00; 4116.00; -2261.08 4;16.04.2020; 19.84; 783.15; 850.15; 540.00; 0.00; 1060.97 5;23.04.2020; 20.62; 878.35; 831.35; 44.00; 0.00; 1632.60 6;30.04.2020; 20.48; 899.03; 801.03; 0.00; 450.00; 1217.06 7;07.05.2020; 18.47; 758.18; 762.18; 0.00; 328.00; 1161.15 8;14.05.2020; 36.60;1469.80;1531.80; 70.00; 0.00; 2885.59 9;21.05.2020; 17.27; 755.28; 664.28; 0.00; 3033.00; -1643.63 10;28.05.2020; 15.76; 609.33; 631.33; 0.00; 511.00; 701.26 11;04.06.2020; 28.50;1119.53;1108.53; 0.00; 1272.00; 917.77 12;11.06.2020; 16.22; 617.76; 627.76; 240.00; 0.00; 977.06 13;18.06.2020; 14.49; 555.47; 545.47; 0.00; 499.00; 574.93Вот график тестирования с 2018 года.

( Читать дальше )

Недельные опционы - главное

- 22 августа 2021, 10:53

- |

Недельные опционы имеют очень высокую гамму, то есть движение цены БА сильно влияет на цену опциона.

Они также имеют очень высокую тэту, то есть цена опционов сильно падает каждый день и даже в течение нескольких часов из-за временного распада с приближением даты экспирации.

Покупатели недельных опционов покупают длинную гамму и рассчитывают на значительное движение цена БА. В этой позиции распад тэты

постепенно снижает цену опциона, если не происходит сильного движения БА.

Продавцы недельных опционов это продавцы тэты. Они рассчитывают на прибыль от временного распада и надеются, что БА не совершит сильных движений до экспирации.

ВАЖНО: Как правило, календарный срок недельных опционов 7 дней, а торгуются они в течение 5 рабочих дней. На Мосбирже новые недельные серии опционов начинаются каждый четверг недели. Вводятся новые серии обычно за 2 недели до начала нового недельного срока.То есть начинать торговать ими можно раньше. Сегодня наиболее популярны недельки на Si, а также на фьючерсы GAZP и SBER.

( Читать дальше )

Роллирование продаж недельных опционов

- 07 марта 2021, 22:57

- |

00:00 вступление

02:00 старт модельного портфеля с 5000 долларов

05:40 логика выбора страйка для продаж

06:20 доходность за 20-й год =12%

08:58 последовательность операций при роллировании

14:10 формула расчета депозита при залоге долларов

14:41 индикативный курс доллара для расчета рублевого залога

15:23 сервис брокера Открытие для работы с долларами на срочном рынке

Неразрешимая задача.

- 02 июля 2020, 18:37

- |

Даёшь ликвидность в недельные опционы СБЕРА!

- 14 мая 2020, 12:11

- |

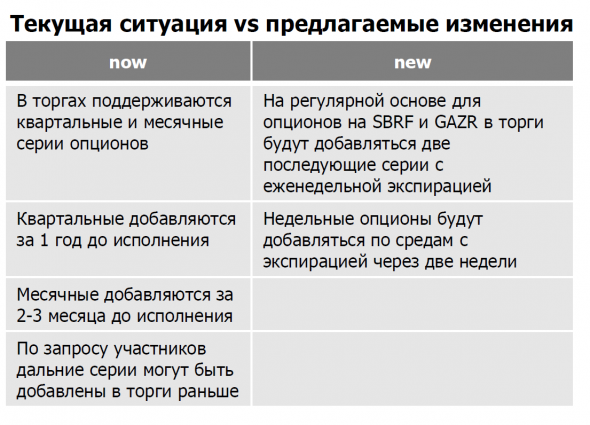

Вчера 13 мая 2020 года Московская Биржа дала возможность торговать недельные опционы на фьючерсы Сбербанка и Газпрома. Но пригласить маркет-мейкеров забыла. Придется, как всегда, участникам рынка самым заниматься котированием за свой счет?

Технически это не сложно. Кроме большой нагрузки на инфраструктуру, затрат ГО и гигантского размера ежемесячного брокерского отчета никаких проблем нет. В общем, добро пожаловать. "Налетай-навались!" и "кто попросит меньше?".

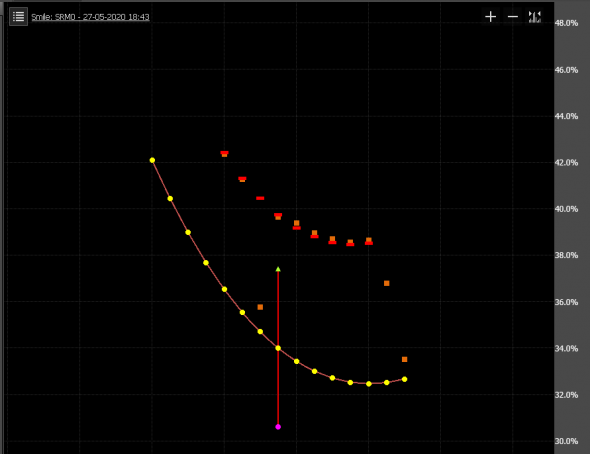

ПС Специально для уважаемого 3Qu прошу обратить внимание на форму улыбки:

в мире Блека-Шолза она должна быть строго горизонтальной прямой линией.

Недельные опционы на Газпроме и Сбербанке

- 13 мая 2020, 11:46

- |

Brent - недельные опционы на Мосбирже!

- 20 апреля 2020, 17:55

- |

Привет, смартлаб!

Надеемся в ближайший месяц пополнить линейку опционов срочного рынка Moex недельными контрактами на Brent, акции Газпрома и акции Сбербанка. Базовые активы — достаточно волатильные, даже на 2-недельных сроках премия должна оставаться значительной.

Комитет по Срочному рынку одобрил ввод новых инструментов.

Порядок заведения:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал