НДФЛ

Ошибочные действия чуть не привели к потере инвестиционного вычета

- 06 мая 2022, 09:43

- |

Всем доброй пятницы и хороших выходных! Поделимся с вами историей, которая произошла с нашим клиентом Евгенией. Она могла потерять инвестиционный вычет, но к счастью, все разрешилось благополучно.

Евгения имеет индивидуальный инвестиционный счет и пользуется вычетом типа А. Это значит, что она ежегодно возвращает 13% от суммы пополнения счета. За 2021 год налоговая инспекция отказала Евгении в вычете по ИИС, хотя счет пополнялся один раз. Расстроенная девушка обратилась к нам с просьбой разобраться, в чем дело.

Документы на экспертную проверку были представлены через наш онлайн-сервис. В ходе проверки эксперт выяснил, что ИФНС отказала в вычете из-за пополнения счета третьим лицом. Евгения подтвердила, что дала деньги своей сестре и попросила перевести на ИИС с ее карты, так как карта Евгении на тот момент была заблокирована, а сходить в отделение банка не было возможности.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 27 )

Как уменьшить налог на зарубежные дивиденды, которые поступили на ИИС

- 03 мая 2022, 10:58

- |

Всем доброго вторника и приятных майских выходных! Сегодня хотим поделиться ответом на вопрос подписчика, он будет полезен многим.

В 2021 году я пополнял ИИС на 100 тыс. рублей. В этом же году получил дивиденды от американской компании. Форма W-8BEN подписана. Могу ли я уменьшить сумму налога с дивидендов за счет вычета по ИИС тип А?

Сумму налога, подлежащую уплате с иностранных дивидендов, можно уменьшить за счет инвестиционного вычета по ИИС. При этом надо помнить, что сам вычет предоставляется при условии, что вы пополняли ИИС и получали официальный доход, с которого платили НДФЛ в бюджет. Если вы работаете, то к декларации нужно приложить справку с работы по форме 2-НДФЛ.

В налоговую декларацию 3-НДФЛ необходимо включить:

- Сумму полученных дивидендов в пересчете на российские рубли на день их зачисления и сумму НДФЛ. При этом нужно указать сумму налога, которую удержал с вас американский эмитент и сумму НДФЛ, подлежащую доплате в России.

- Сумму инвестиционного вычета и сумму налогового возврата.

( Читать дальше )

НДФЛ 15%. Если я получил 5 млн дивидендов и 5 млн от спекуляций акциями, сколько я должен заплатить налогов? 1,3 млн или 1,4 млн?

- 02 мая 2022, 10:44

- |

Что необходимо изменить в системе налогообложения в России или почему население ничего не требует?

- 01 мая 2022, 14:21

- |

Население, как один большой налогоплательщик, зачастую не имеет информации о том, как платятся их налоги, сколько они платят налогов, куда и в каком количестве налоги уходят. Развитие демократии и экономической и общественной активности общества невозможно без сознательного, образованного населения, умеющего контролировать все свои финансовые потоки. Для начала вспомним, как происходит уплата самых больших по объему сборов налогов от населения.

НДС – Налог на добавленную стоимость. Согласно НК РФ налогоплательщикам НДС являются организации, индивидуальные предприниматели и, в определенных случаях, лица, признаваемые налогоплательщиками налога на добавленную стоимость. В обыденной практике, большинство населения знает, что НДС уже включен в цену товара, однако не придает значение тому, какая на самом деле часть цены товара уходит в бюджет. Например, человек купил 1 литр сока, это означает, что еще 200 мл, потенциального возможного сока, который покупатель смог бы купить при отсутствии налога на добавленную стоимость, он отдал государству. На самых примитивных примерах можно показать людям, что они напрямую делятся с государством. Если ценники в магазинах будут показываться без учета НДС, а добавляться к сумме на кассе, либо указываться в ценнике отдельно, то это позволит доносить до населения реальную структуру цены товара с учетом налога на добавленную стоимость.

( Читать дальше )

Как перевести зарубежные бумаги с ИИС от санкционного брокера и сохранить налоговые вычеты

- 28 апреля 2022, 10:43

- |

Всем доброго четверга! Сегодня хотим обсудить актуальную тему, связанную с санкциями США и Запада в отношении отдельных брокеров. Инвестору невозможно торговать зарубежными бумагами, которые числятся на его ИИС или брокерском счете. Бумаги заморожены, непонятно, до какого времени.

Что делать, если вы хотите вывести эти бумаги из-под санкций и перевести не санкционному брокеру? При этом активы числятся на вашем ИИС, который еще не отработал три года.

Мы знаем, что если закрыть ИИС раньше трехлетнего срока, то сгорает налоговый вычет. А если вы уже получали вычет типа А, то его придется вернуть. При этом вам доначислят налог, который был занижен в результате применения вычетов, и выпишут штрафные санкции за недоплату этого налога.

Тогда можно перевести все бумаги целиком с сохранением срока действия ИИС на обслуживание другому брокеру. На что нужно обратить внимание?

( Читать дальше )

Как выгодно распорядиться ЛДВ

- 27 апреля 2022, 10:28

- |

Всем доброго дня! Сегодня мы поделимся советом, как выгодно использовать льготу на долгосрочное владение ценными бумагами (ЛДВ), чтобы максимально оптимизировать налоги.

Эта льгота предоставляется частным инвесторам, если бумаги хранились у них не менее трех лет. По истечении этого срока инвестор вправе продать такие бумаги без уплаты НДФЛ, если прибыль от их продажи не превысила 3 млн рублей за год. Следовательно, за три года владения, а затем реализации бумаг вы получите инвестиционный вычет на 9 млн рублей (3 млн * 3 года).

Условия, на которых можно использовать ЛДВ:

- инвестор — налоговый резидент РФ;

- бумаги обращаются на организованном рынке ЦБ;

- бумаги проданы не с ИИС.

Предположим, на вашем брокерском счете числятся акции, купленные в 2019 году. А в 2022 году вы решаете их продать. Рекомендуем до сделки просчитать финансовый результат. Если прибыль от продажи с учетом покупной стоимости и ЛДВ получилась большая, то ЦБ можно продать в разные годы.

( Читать дальше )

Закрытие ИИС (тип А) переводом бумаг на брокерский счёт. Нюансы исчисления и уплаты НДФЛ

- 27 апреля 2022, 06:52

- |

В 2017г. открыл ИИС у брокера ПСБ. 6 лет инвестировал в ценные бумаги РФ, вносил каждый год по 400т.р., исправно получал вычет по типу А (52т.р. возврат на счёт). От спекуляций на рынке был далек, инвестировал в долгую. Однако, периодически пересматривал портфель, продавал утратившие перспективу бумаги и покупал перспективные (с моей точки зрения). В целом много времени на ведение ИИС не тратил, почитывал время от времени смартлаб и канальчики в телеграм. В этом году решил закрыть ИИС в ПСБ и открыть новый у др. брокера. Начал переписку с брокером по вариантам. Брокер предложил три варианта: 1) полная продажа активов 2) перевод активов на брокерский счёт 3) перевод на новый ИИС др. брокеру. Решил пойти по варианту 2), не фиксировать убыток (почти 40%) по портфелю, а сохранить бумаги в надежде на «светлое будущее». По части налогов знал, что за 6 лет в результате операций по ребалансировке портфеля у меня образовался финансовый доход за прошлые периоды, однако считал его несущественным и думал, что так как при закрытии ИИС продажи активов нет, реального финансового дохода то-же, значит и обязанность уплаты НДФЛ откладывается. Я сильно ошибался.

( Читать дальше )

Налоговая отказала в переносе убытка

- 25 апреля 2022, 10:36

- |

Цель подачи декларации — вернуть излишне уплаченный НДФЛ. В 2018 году клиент получил прибыль от АО «ОТКРЫТИЕ БРОКЕР» по операциям с ПФИ, обращающимися на организованном рынке ценных бумаг (ОРЦБ) в размере 3 356 314 рублей. Андрей принял решение уменьшить прибыль 2018 года на убытки 2017 года на сумму 1 098 944 руб. и 2016 года на сумму 570 761 руб., полученные в ООО «Компания БКС» по операциям с ПФИ, также обращающимися на ОРЦБ.

Эксперт НДФЛка.ру подготовил декларацию, в которой была заявлена прибыль 2018 года и убытки прошлых лет (2016 — 2017 г.г). Уплаченная сумма налога с прибыли 2018 года должна была частично вернуться на счет клиента. К декларации были приложены: справка о доходах 2-НФДЛ от АО «ОТКРЫТИЕ БРОКЕР» за 2018 год и справки по полученным убыткам от операций с ПФИ от ООО «Компания БКС» за 2016 и 2017 годы.

( Читать дальше )

Полезная инструкция для инвесторов и трейдеров

- 22 апреля 2022, 10:10

- |

Всем доброй пятницы и отличных выходных! Несколько дней осталось, чтобы подать декларацию по доходам за 2021 год. Мы подготовили чек-лист для частных инвесторов и трейдеров, которые должны самостоятельно заполнить налоговую декларацию и уплатить НДФЛ. Сохраняйте и делитесь с теми, кому это тоже пригодится!

Налоговая декларация 3-НДФЛ. Срок подачи — не позднее 30 апреля года, следующего за отчетным.

Что заполняем

- сведения о полученных доходах от продажи иностранных акций, по которым брокер не является налоговым агентом (не удерживает НДФЛ);

- сведения о полученных зарубежных дивидендах;

- сведения об убытках прошлых налоговых периодах (если подаете декларацию с прибылью текущего года);

- сведения о налоговых вычетах;

- сведения о прочих инвестиционных расходах.

Какие документы прикладываем к декларации

- договор с брокером на русском языке;

- документы об убытках;

- документы, подтверждающие право на налоговый вычет;

- справки и отчеты брокера за отчетный год;

- документы, подтверждающие уплату налога за пределами РФ

- документы, подтверждающие прочие расходы по брокерскому счету;

- справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов по форме 2-НДФЛ.

( Читать дальше )

Наша Раша

- 21 апреля 2022, 16:41

- |

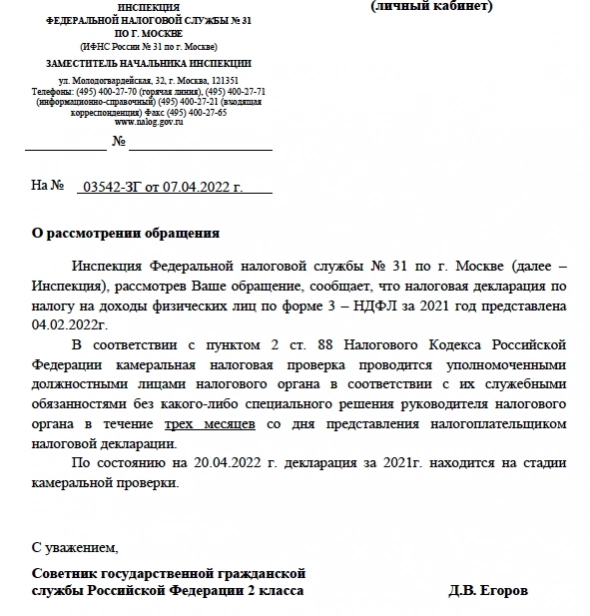

И каждый год одна картина — в последний день трёхмесячного срока статус меняется на КНП завершена. А потом ещё около месяца жду перевод.

Но сейчас всё для людей — вышла бодрая новость о сокращении срока КНП до 15 дней — www.rbc.ru/newspaper/2022/03/23/6234974b9a7947e6caa7235e

Но как лежала моя декларация с 04/02 на проверке, так и лежит. 2,5 месяца уже прошло.

В связи с чем направил обращение с просьбой ускорить проверку.

И вот долгожданный ответ:

Т.е. либо в новостях фейк, либо срать они хотели на распоряжения руководства ФНС.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал