Магнит

Магнит: Финансовые результаты (3К23 МСФО)

- 15 ноября 2023, 17:47

- |

Ритейлер Магнит вчера представил свои финансовые и операционные результаты за 3К 2023 г. Компания заранее на раскрывала дату публикации результатов, и будут ли они публиковаться вообще, так что прогнозы не были подготовлены. Мы в целом считаем результаты нейтральными, но отмечаем ряд негативных моментов. Темпы роста продаж замедлились в сравнении с предыдущими периодами, а сопоставимый трафик снизился. Рентабельность EBITDA по итогам периода была на уровне 6,7%, и с учетом этого годовой показатель также, скорее всего, будет ниже 7%. При этом компания все еще имеет устойчивую финансовую позицию с низкой долговой нагрузкой, существенными запасами денежных средств на балансе и высокими денежными потоками. Наша рекомендация для акций Магнита — «Покупать» с целевой ценой 7 163 руб. за бумагу.

Выручка ритейлера по итогам периода увеличилась на 5,7% г/г против 7,5% г/г во 2К и 9% г/г в начале года. Замедление во многом обусловлено негативной динамикой оптовых продаж. Розничные продажи выросли на 7% г/г против 7,2% г/г во 2К.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит — Хорошая прибыль, будем ждать дивы!

- 15 ноября 2023, 16:19

- |

Магнит — Хорошая прибыль, будем ждать дивы!

Торговая площадь и количество магазинов открываются медленнее по сравнению с X5. Темпы ниже инфляции — около 5,8% по обоим показателям.

🧮 Важные цифры

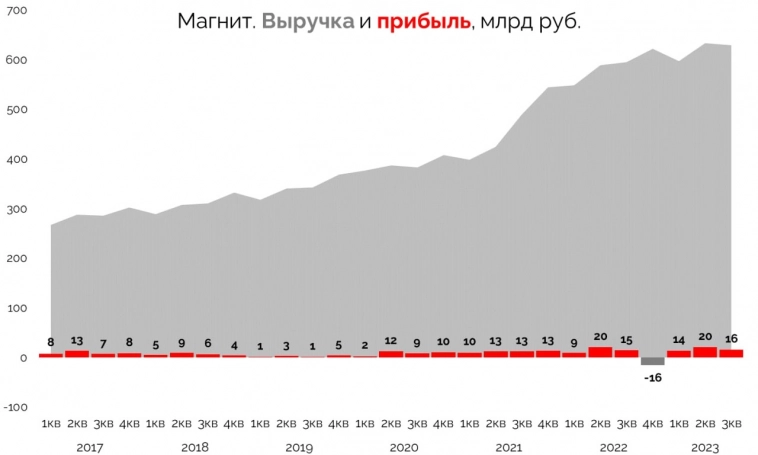

🟠Выручка за III квартал увеличилась на 5,7% г/г — до 628 млрд рублей.

🟠Чистая прибыль выросла на 7% г/г — до 14 млрд рублей.

🟠Соотношение чистого долга к EBITDA с учетом аренды — 2,4х. Без аренды — 0,9х.

📈Какие перспективы у Магнита?

Покупают Самбери на Дальнем Востоке, что позволит создать конкуренцию X5 в регионе.

Объявили о выкупе дополнительных 8 млн акций. Если всё пройдет успешно, получат 25-29% квазиказначейский пакет. Это позволит избрать Совет директоров и вернуться к выплате дивов.

⭐️Мнение GIF

Если компания пойдет по нашему сценарию, то ожидаем около 850 рублей дивидендов на акцию или более 14% к текущей цене. Возможно, часть прибыли пойдет на погашение долга или развитие сети, а дивы будут меньше ожиданий, но это тоже будет неплохо.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Сколько денег Магнит потратил на выкуп акций?

- 15 ноября 2023, 16:07

- |

🤩 Магнит объявил результаты дополнительного предложения о выкупе активов у нерезидентов

Предъявлено к выкупу 7,9 млн акций, что составляет около 7,8% от всех выпущенных и находящихся в обращении акций. Магнит заявляет, что намерен выкупить все предложенные акции (их число еще может немного измениться, как пишет компания).

Итого: Магнит выкупит у нерезидентов 29,8 млн акций (21,9 + 7,9), что составляет 29,24% от общего кол-ва акций. Если Магнит купил акции по заявленной цене (2 215 руб. за штуку), то он потратил на выкуп 66 млрд руб. Это приличная сумма для компании (прибыль в 2021 году = 48,1 млрд руб., в 2022 году = 27,9 млрд руб.).

Я полагаю, что Магнит не погасит эти акции, но может не учитывать их при расчете дивидендов, поэтому для инвесторов выкуп это позитив.

Магнит разбирал сегодня, кто еще не успел прочитать – полный обзор отчета за 9 месяцев вот тут: t.me/Vlad_pro_dengi/582

В качестве небольшого спойлера скажу, что дивидендов за 9 месяцев не будет, но акции на дистанции года все еще привлекательны.

( Читать дальше )

Дивидендный потенциал Магнита высок, однако сроки возобновления выплат могут сдвинуться - Альфа-Банк

- 15 ноября 2023, 16:05

- |

Рост LfL-продаж замедлился до 3,1% против 4,7% г/г в 2К23 за счет снижения трафика (-0,6%) на фоне ухудшения доступности товаров на полках из-за логистических ограничений. Это было несколько компенсировано ускорением роста площадей (+5,8% г/г в 3К23 против 5,3% г/г в 2К23). Маржа EBITDA снизилась на 0,4 п.п. г/г до 6,7%, поскольку более высокая коммерческая маржа была нейтрализована давлением со стороны операционных расходов (прежде всего, на персонал – +0,66п.п. г/г). Маржа чистой прибыли выросла на 0,1п.п. г/г до 2,8% благодаря снижению амортизационных отчислений и доходу от валютной переоценки в размере 4,2 млрд руб. Чистый долг/EBITDA остался на комфортном уровне 0,9х, хотя и немного вырос с уровня 0,7х в 2К23.

( Читать дальше )

Магнит закрыл книгу по 2-му раунду обратного выкупа акций у нерезидентов, поданы заявки на 7.8% при лимите 7.9%

- 15 ноября 2023, 15:02

- |

www.e-disclosure.ru/portal/event.aspx?EventId=BQp5dyVNT0yjqe356Il2gQ-B-B&attempt=1

📰"Магнит" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 15 ноября 2023, 15:00

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

НАСТОЯЩЕЕ СООБЩЕНИЕ НЕ ПОДЛЕЖИТ ПУБЛИКАЦИИ, РАСПРОСТРАНЕНИЮ ИЛИ ПРЕДОСТАВЛЕНИЮ ПОЛНОСТЬЮ ИЛИ ЧАСТИЧНО НА ТЕРРИТОРИИ ЛЮБОЙ ЮРИСДИКЦИИ, В КОТОРОЙ ЭТО ЗАПРЕЩЕНО В СИЛУ ЗАКОНОДАТЕЛЬСТВА СООТВЕТСТВУЮЩЕЙ ЮРИСДИКЦИИ

В данном сообщении термины, написанные с заглавной буквы, имеют то же значение, что и в опубликованном ООО «Магнит Альянс» (далее также – «Покупатель») Меморандуме о тендерном предложении от 10 октября 2023 г....

( Читать дальше )

🛒 Взгляд на компанию: «Магнит» слабо отчитался за 3кв23. Какие дальнейшие корпоративные события?

- 15 ноября 2023, 14:28

- |

📈 Рост выручки замедлился до 5,7% с 7,5% в предыдущем квартале. Слабая динамика исходит от зрелых магазинов, которые потеряли покупателей (LFL -0.6%) и нарастили чек лишь на 3,8% (продуктовая инфляция 5,2% за квартал).

✂️ Темпы оборота смотрятся еще скромнее на фоне 23% роста, продемонстрированного ключевым конкурентом Х5. Последний нарастил сопоставимые продажи на 10% за 3 квартал 2023 на фоне 6% притока покупателей. По абсолютному обороту Х5 превосходит конкурента на 27%, а такого отрыва по сопоставимым (LFL) продажам не наблюдалось с 2017 года.

🚚 Видим основной причиной операционные проблемы: качество логистики и обслуживание полки, что было связано с отстающим темпом роста зарплат по сравнению с ключевыми конкурентами. Компания попыталась исправить ситуацию (расходы на персонал +66 б. п. г/г в 3 квартале 2023) и увидела ускорение оборота (+8,5% в сентябре), но наверстать упущенное станет значимым вызовом.

✔️EBITDA рентабельность сократилась на 45 б. п. до 6,7% за квартал. Рост валовой рентабельности был полностью компенсирован ускорившейся инфляцией зарплат. Скорректированная на курсовые разницы чистая прибыль сократилась на 25% г/г до 13 млрд руб.

( Читать дальше )

Результаты Магнита по сравнению с Х5 Group выглядят слабыми - Атон

- 15 ноября 2023, 10:54

- |

Совокупные продажи выросли на 5,7% г/г до 628,5 млрд рублей при росте LfL-продаж на 3,1% г/г (средний чек +3,8%, трафик -0,6%) и расширении торговых площадей на 5,8% г/г. В течение квартала «Магнит» открыл 398 магазинов нетто. Валовая прибыль по МСБУ 17 выросла на 7,8% г/г до 145,3 млрд рублей при валовой марже 23,1% (+0,4 пп г/г). Скорректированный показатель EBITDA снизился на 1,1% г/г до 42,6 млрд рублей, рентабельность составила 6,7% (-0,5 пп г/г) — отрицательное влияние преимущественно оказал рост затрат на персонал и коммунальные услуги. Чистая прибыль увеличилась на 7,8% г/г до 17,6 млрд рублей, рентабельность составила 2,8% (+0,1 пп г/г), в том числе за счет снижения амортизации в процентах от выручки и получения прибыли по курсовым разницам, а также роста прочих доходов, включая доходы от субаренды. Чистый долг составил 150,7 млрд рублей (+7,8% г/г), соотношение чистый долг/EBITDA достигло 0,9x. Капзатраты выросли на 93,5% г/г до 16,3 млрд рублей.

( Читать дальше )

Магнит. Магазины не магнитят деньги

- 15 ноября 2023, 08:53

- |

Вышел отчет РСБУ и МСФО Магнита за 9м, несколько мыслей по нему.

📍Слабый отчет.

Почему я так решил?

✅️Достаточно посмотреть на результаты X5, у которого рост 20% за 9м и 23% за 3кв, хотя продуктовая инфляция была 10%+.

❌️А что Магнит? 6% за 3 кв и 7% за 9м, и это при росте числа магазинов на 1300 штук (+5%). По-сути реальный средний чек падает и посещаемость вместе с ним. По Дикси совсем полная катастрофа -7% за 9м.

❌️Неудивительно, что очищенная от курсовых разниц чистая прибыль упала при опережающем росте расходов.

💰Что с дивидендами?

Скорее их не будет, чем они будут (вероятность 70%). Почему я так считаю? Потому что материнская компания не поднимала деньги с дочек, что видно по отчету за 9м по РСБУ, но шансы еще есть. Марафону (основной акционер компании) Винокурова рано или поздно нужны будут дивы, но сколько ждать этого, знают только там, гадать я не буду.

📍Что с выкупленными акциями у нерезов?

Самое лучшее, что сделал Магнит за год, так это то, что он единственный эмитент кто умудрился выкупить у нерезов свои акции с 50%-дисконтом. Без покровительства министра Лаврова тут не обошлось.

( Читать дальше )

Дивидендов в Магните не будет! Почему и что делать с акциями?

- 15 ноября 2023, 03:09

- |

🤩 Почему рынок реагирует негативом на отчет Магнита за 9 месяцев?

Дело в дивидендах

📊 Финансовые показатели по МСФО

Выручка Магнита за 9 мес. = 1 858 млрд руб. (мой прогноз по году 2 477 млрд руб., выручка в 2022 году = 2 352 млрд руб.)

Чистая прибыль Магнита за 9 мес. = 54,9 млрд руб.(мой прогноз по году 70 млрд руб., чистая прибыль в 2022 году = 27,9 млрд руб., но за 9 месяцев была 48,5 млрд руб., то есть за последний квартал был убыток)

📈 Справедливая цена акций Магнита

Магнит исторически оценивался по P/E = 12. При прибыли в 70 млрд руб. – справедливая цена Магнита = 8 250 руб. Повышаю целевую цену по Магниту – ранее была 7 500 руб. Это цель на горизонт 1 года.

Я сделал табличку со справедливой ценой акций, исходя из разной прибыли в 2024 году, посмотрите на сценарии. Все варианты подразумевают, что Магнит не будет гасить выкупленные акции у нерезидентов. Если вдруг погасят, будет бонус. Базовый сценарий 2024 – повторение результатов этого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал