Магнит

ФАС: «Ашан», «Атак», «О'Кей» и «Магнит» ограничат свои наценки на продукты на уровне 5%

- 01 марта 2022, 16:21

- |

Добровольное самоограничение коснется 4 групп социально значимых товаров:

молочной продукции;

хлебобулочных изделий;

сахара;

овощей «борщевого набора».

ООО «О’Кей» и АО «Тандер» вводит ограничения с 1 марта 2022 года, Auchan Retail — с 3 марта 2022 года. Эти ретейлеры первыми проинформировали ФАС России о готовности принять на себя соответствующие обязательства.

В рамках поручения Правительства РФ ФАС России, Минпромторг и Минсельхоз России разработали механизм ограничения торговыми сетями наценок на отдельные виды социально значимых продуктов.

По мнению службы, ограничение торговых наценок на социально значимые продукты позволит повысить доступность продовольственных товаров для граждан. В то же время ведомство подчеркивает, что принятие торговыми сетями обязательств об ограничении уровня наценок носит добровольный характер

- комментировать

- Комментарии ( 0 )

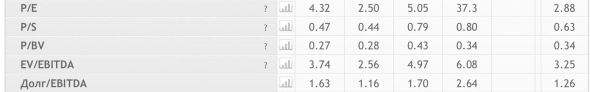

Фундаментальные показатели ФР РФ привлекают новых оптимистов.

- 26 февраля 2022, 11:01

- |

Кровь! Кишки!

Покупайте голубые фишкИ!

Второй вариант.

Льётся кровь!

Летят кишки!

Покупайте голубые фишкИ!

(Хоку из под моего пера).

Итак!

Первый пошёл!

Газпром.

Сбербанк.

( Читать дальше )

Рынок акций делится на части

- 25 февраля 2022, 12:18

- |

Санкционные банки

Наиболее ощутимые санкции оказались введены в отношении крупнейших российских банков – Сбербанка и ВТБ. Сбербанк получил запрет на корреспондентсткие операции через американские банки, а активы ВТБ в США и Великобритании оказались заморожены.

Сложно количественно оценить последствия этих ограничений, не имея доступа к внутренней информации банков. В своих комментариях даже сами банки очень сдержанно оценивают ситуацию, поскольку необходим время, чтобы оценить все издержки.

Ключевым для восстановления может быть вопрос, как изменится дивидендная политика на горизонте 2022 г. Вероятность отказа от дивидендов ВТБ высокая. Сбербанк может осуществить выплаты, но фактический размер может оказаться меньше или платеж будет разбит на несколько траншей.

( Читать дальше )

ВТБ уязвим к усилившейся волатильности на рынке - Альфа-Банк

- 22 февраля 2022, 16:59

- |

Как мы и ожидали, в 4K ЧПМ начала испытывать давление (-17 6. п. к/к) на фоне переоценки корпоративных депозитов по более высоким ставкам, хотя и оказалась на 7 6. п. выше нашего прогноза на 4K и на 3 6. п. выше по итогам 2021 г.

Качество кредитов оставалось сильным как в 4K, так и за 2021 г., также соответствуя нашим ожиданиям (стоимость риска составила 0,7% как в 4K, так и по итогам 2021 г.).

Эти факторы были нейтрализованы более низким в сравнении с ожиданиями чистым комиссионным доходом (хотя он все еще показал сильный рост на 16% г/г по итогам 2021 г.) и более высокими в сравнении с ожиданиями операционными расходами (+14% г/г за 2021 г. на фоне проектов в области цифровой трансформации).

( Читать дальше )

Финрезультаты ВТБ за 2021 год уже не столь важны, интереснее прогноз менеджмента на 2022 год - Sberbank CIB

- 22 февраля 2022, 15:16

- |

В сложившихся условиях финансовые результаты не столь важны, к тому же показатели прибыли в рамках наших ожиданий. Гораздо интереснее прогноз менеджмента на 2022 год, особенно с учетом быстрорастущих ставок. Развернутого комментария о потенциальном влиянии санкций (кроме информации, касающейся обычного планирования на случай непредвиденных событий), скорее всего, не будет.Кили Эндрю

Sberbank CIB

Прибыль. Чистая прибыль за 4К21 составила 68 млрд руб. (рентабельность капитала — 13%), что соответствует нашим ожиданиям, слегка превышает консенсус-прогноз, но на 22% ниже показателя прибыли за предыдущий квартал, несмотря на существенный доход от продажи Магнита. По итогам всего 2021 года чистая прибыль увеличилась в четыре раза до 325 млрд руб. (рентабельность капитала — 17%).

( Читать дальше )

ВТБ может показать беспрецедентно высокую дивдоходность на уровне 17% - Альфа-Банк

- 21 февраля 2022, 16:22

- |

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

Мы ожидаем, что инвесторы будут сосредоточены на позиции по капиталу и дивидендных выплатах за 2021 г. – мы считаем, что ВТБ покажет беспрецедентно высокую доходность на уровне 17%, по нашей оценке. С того момента как российский рынок акций достиг дна (24 января), акции ВТБ почти не изменились в сравнении, тогда как акции SBER RX выросли на 10%, а индекс Московской биржи прибавил 8%. Хотя из-за неопределенности в связи с геополитической обстановкой волатильность, вероятно, будет сохраняться некоторое время, оптимистичные комментарии менеджмента по поводу дивидендных выплат могут поддержать акции компании, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

Финальные дивиденды Магнита могут быть не меньше промежуточных - Велес Капитал

- 18 февраля 2022, 14:53

- |

Согласно нашим расчетам, обновленный план органических открытий подразумевает рост торговой площади со среднегодовым темпом около 6% в обозначенный период. Дополнительными источниками роста должны быть повышение плотности продаж и точечные M&A. Цель по рентабельности EBITDA по-прежнему подразумевает выход на показатель в 8% к 2025 г. и более 8% далее. Сохраняется потенциал улучшения оборотного капитала за счет сокращения оборачиваемости товарных запасов на 4–7 дней. CAPEX, как и ранее, не должен превышать 4% от выручки. Заметное внимание в ходе конференции было уделено дискаунтерам. Магнит, по сути, завершил стадию пилота и приступает к полномасштабному масштабированию нового формата. Уже был успешно завершен первый этап интеграции бизнеса Дикси, а весь процесс продлится максимум до второй половины 2023 г. Менеджмент видит потенциал ежегодного увеличения дивидендных выплат и полагает, что сейчас достаточно удачное время для обратного выкупа акций, хотя относительно последнего пока не принято окончательное решение. Наша рекомендация для акций Магнита — «Покупать» с целевой ценой 6 314 руб. за бумагу.

( Читать дальше )

Обновленная стратегия Магнита представляется оправданной - Синара

- 18 февраля 2022, 13:10

- |

Планы по расширению бизнеса в основном коррелируют с заявленными в прошлом году, но наметился сдвиг в сторону увеличения доли жестких дискаунтеров. В частности, компания планирует ежегодно открывать около 1000 магазинов у дома, 300–600 жестких дискаунтеров и 700– 800 магазинов косметики, а также 5–10 супермаркетов. Изменения стратегии выглядят минимальными, так как она успешно реализуется: это доказывают недавно опубликованные сильные результаты за 4К21.

Компания рассчитывает повысить рентабельность по EBITDA до 8% к 2025 г. (7,2% в 2021 г.) или даже ранее, а затем постепенно улучшать показатель. Достижение этой цели, с нашей точки зрения, зависит от многих факторов, включая конкуренцию и макроэкономическую ситуацию, но мы приветствуем акцент на финансовой эффективности.

( Читать дальше )

Новые приобретения Магнита могут стать мощным катализатором для динамики акций - Атон

- 18 февраля 2022, 11:49

- |

Магнит подтвердил свой прогноз, согласно которому рентабельность EBITDA в 2021-2024 достигнет 8%, а начиная с 2025 превысит этот уровень (в 2021 — 7.2%) вследствие роста плотности продаж в обновленных магазинах, улучшения условий поставщиков, расширения ассортимента продукции СТМ и внедрения современных ERP-платформ. Компания сохраняет целевой уровень капзатрат ниже 4% от объема продаж, собираясь ежегодно открывать 1 000 магазинов «у дома», 300-600 дискаунтеров, 700-800 магазинов формата «дрогери» и 5-10 супермаркетов на валовой основе.

Компания отмечает потенциал для ежегодного увеличения дивидендов на фоне роста прибыльности, стабильных капзатрат и дальнейшего улучшения показателей чистого оборотного капитала, который в 2021 стал отрицательным. Компания отметила основные результаты пилотного дискаунтер-проекта Моя цена: открыто 190 магазинов, LfL-продажи в обновленных магазинах +30%, более 85% магазинов генерируют положительную EBITDA, капитальные затраты меньше на 40%, а оборот больше на 30-40% по сравнению с магазинами «у дома». Что касается онлайн-формата, компания планирует увеличить его долю до 5% от совокупного оборота (в 4К21 — около 1%), придерживаясь сбалансированного подхода в вопросах роста и доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал