МРСК ЦП

МРСК ЦП

- 30 декабря 2019, 16:37

- |

МРСК Центра и Приволжья – рсбу/ мсфо

Прибыль 9 мес 2016г: 2,216 млрд руб/ Прибыль мсфо 2,584 млрд руб

Прибыль 2016г: 3,101 млрд руб/ Прибыль мсфо 3,612 млрд руб

Прибыль 9 мес 2017г: 7,857 млрд руб/ Прибыль мсфо 8,203 млрд руб

Прибыль 2017г: 11,001 млрд руб/ Прибыль мсфо 11,353 млрд руб

Прибыль 9 мес 2018г: 8,334 млрд руб/ Прибыль мсфо 10,343 млрд руб

Прибыль 2018г: 9,347 млрд руб/ Прибыль мсфо 11,722 млрд руб

Прибыль 1 кв 2019г: 3,388 млрд руб/ Прибыль мсфо 3,438 млрд руб

Прибыль 6 мес 2019г: 5,044 млрд руб/ Прибыль мсфо 5,255 млрд руб

Прибыль 9 мес 2019г: 5,194 млрд руб/ Прибыль мсфо 5,687 млрд руб

Прибыль 2019г: 6 млрд руб/ Прибыль мсфо 6,5 млрд руб — Прогноз

https://www.mrsk-cp.ru/stockholder_investor/disclosure_reporting_info/finansovaya-informatsiya-i-otchetnost/fin-otchetnost-msfo-mrsk-tsentra-i-privolzhya/

Финальные дивы за 2019г будут в районе 0,0101806 руб на акцию.

Чистый див доход 3,68% по цене акции на 30.12.2019г.

- комментировать

- ★1

- Комментарии ( 0 )

Сетевой апокалипсис и Отчет МРСК ЦП за 3 квартал в нем

- 11 декабря 2019, 19:10

- |

Отчет МРСК ЦП по МСФО за 3 квартал 2019 года успешно дополняет картину сетевого апокалипсиса и даже рисует на ней новые штрихи.

Все актуальные статьи у нас в Telegram

Прибыль и EBITDA худшие с 2016 года, падение показателей по всем фронтам. Операционные расходы компании увеличилась на 10,3%. Основной причиной является увеличение затрат на услуги территориальных сетевых организаций на 7% (проблемная Ивановской области) и увеличение затрат на компенсацию потерь электроэнергии в сетях на 21% вследствие роста цены и объемов покупной электроэнергии. В дополнение отрицательно сказалось создание резервов по сомнительным долгам.

Мультипликаторы, хоть и остаются низкими, скорректировались в сторону увеличения: EV\EBITDA = 2.5 P\E = 3.4 Debt\EBITDA = 1.3 Но они все равно кажутся низкими относительно остального рынка. Правда, не следует забывать, что низкие мультипликаторы характерны для сетевых компаний. ROE в 3%, например, считается очень хорошей, 5% — просто космически прекрасной (цифры примерные) Любой не предвиденный рост операционных расходов мгновенно делает рентабельность близкой к 0 или даже отрицательной.

( Читать дальше )

+ МРСК ЦП

- 29 ноября 2019, 11:28

- |

Конечно под дивиденды.

Вообще, не планировал уже покупать что — то в этом году, но сложно устоять. С одной стороны вроде ожидается если не кризис, то падение рынка и надо откладывать наличность. С другой стороны много акций, которые платят дивиденды ~ 10% годовых, при этом выглядят финансово хорошо. Нашел для себя решение — дробить свободный личный поток и покупать небольшими лотами, а остальное в кэш. Теперь вот мог шаг 10 т.р.

Дивидендные рейтинги дочек Россетей. Часть 1.

- 27 ноября 2019, 19:46

- |

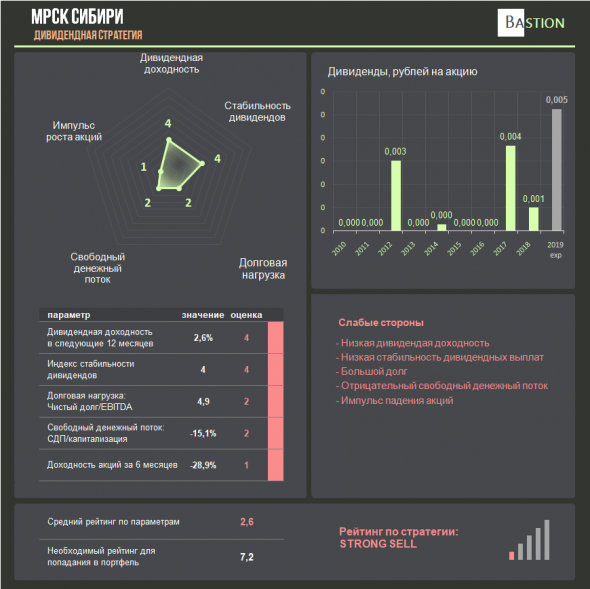

МРСК Сибири

Ожидаемые дивиденды по итогам 2019 года: 0,53 копейки на акцию

Дивидендная доходность: 2,6%

МРСК Сибири традиционно является аутсайдером дивидендной стратегии. Компания имеет низкие оценки по всем параметрам: низкая доходность, плохой индекс стабильности выплат, большой долг и отрицательный свободный денежный поток. Рейтинг по стратегии — Strong Sell.

МРСК Центра и Приволжья

Дивиденды за 9 месяцев: 0,0163239 рубля на акцию

( Читать дальше )

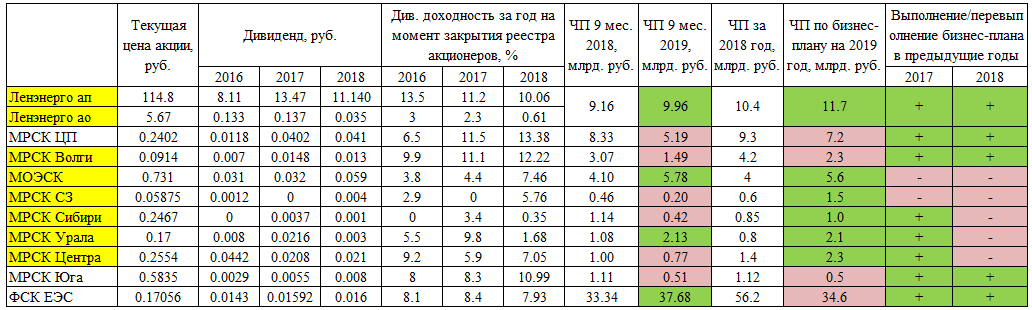

ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 3-го квартала

- 05 ноября 2019, 14:25

- |

Основные дочерние компании ПАО «Россети» отчитались по РСБУ, следовательно, можно провести сравнительный анализ компаний. Весной мы подвели итоги 1-го квартала путем сравнения динамики основных финансовых показателей на основание отчетов РСБУ. Такой же анализ мы провели после 2-го квартала. Посмотрим, как изменение тарифов 1-ого июля повлияло на деятельность компаний, скорее всего будет задана динамика на оставшиеся 3 квартала до 1-ого июля 2020 года.

При этом с весны финансовые планы компаний обновились, но прогноз чистой прибыли остался практически без изменения. Скорее всего так будет до конца года 2019 года, а может и вовсе до весны 2020, но для наглядности отобразим в таблице.

Исходя из бизнес-планов снижения прибыли по итогам года ждут 4 компании: МРСК ЦП, МРСК Волги, МРСК Юга, ФСК ЕЭС. По результатам 9-и месяцев из них только ФСК ЕЭС увеличила прибыль и скорее всего бизнес-план она перевыполнит, показав годовую прибыль не ниже 2018 года. МРСК ЦП, МРСК Волги, МРСК Юга скорее всего получат годовую прибыль приблизительно равную бизнес-плану.

( Читать дальше )

Моя дивидендная ежемесячная зарплата или как работает дивидендный пассивный доход!

- 30 сентября 2019, 11:56

- |

Российский рынок акций отличился в этом году рекордными дивидендами. Дивидендная доходность российского рынка составляет 6,5% в среднем.

6,5%- это очень высокая доходность даже и в мировом масштабе.

И на фоне этой приятной информации я решил проанализировать свою российскую часть активов на предмет дивидендной отдачи в текущем году.

Читайте до конца, и вы узнаете сколько дивидендов я получил в этом году, инвестируя в российские акции. И какова моя ежемесячная дивидендная зарплата?

Я инвестирую давно. Мой общий портфель активов (российских и зарубежных) уже превысил 20 млн. рублей.

Я рассказываю о своем общем портфеле в видео:

( Читать дальше )

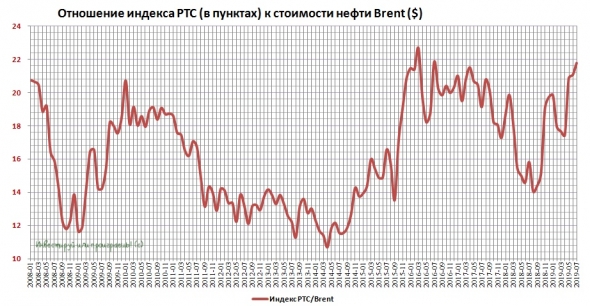

Российский рынок перекуплен? Но продавать ведь нечего!

- 07 июля 2019, 09:29

- |

=======================================

Взято отсюда.

=======================================

Несмотря на то, что российский рынок акций с первого взгляда может показаться перегретым (помните мою субботнюю картинку?), лично на мой субъективный взгляд глобально продавать и фиксировать прибыль сейчас преждевременно и вряд ли обосновано с фундаментальной точки зрения. Предлагаю кратенько пробежаться по основным выросшим бумагам и подумать вместе прав я или нет. Буду рад конструктивному диалогу в комментариях под этим постом! Нам всем это будет полезно, т.к. в споре, как известно, рождается истина.

Чистые дивитикеры (МТС, Ростелеком, Юнипро, ЛСР и др.) по-прежнему актуальны в любом инвестиционном портфеле, причём с потенциальным ростом выплат уже в следующем году. Большого смысла избавляться от них по текущим котировкам не вижу вообще, да и роста глобального толком ещё и не было.

( Читать дальше )

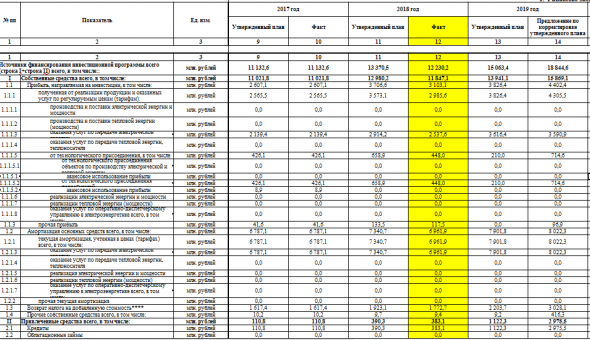

Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!

- 05 апреля 2019, 11:06

- |

Прочитав финплан из этого нового проекта — я был очень удивлен!

Они сделали приятный сюрприз владельцам акций, сократив параметры финансирования ИПР (сравните ИПР с прошлым моим постом на эту тему https://smart-lab.ru/blog/510169.php):

дивидендам!" title="Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!" />

дивидендам!" title="Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!" />Теперь, если считать по дивидендной формуле из распоряжения 1094-р, у меня получается следующая картина по ожидаемому дивиденду на 1 акцию:

(11721 — 2537 - (6969-6961))/2/112697 = 4,07 коп

где

11721 — прибыль по МСФО

6969 — амортизация МСФО

6961 — отчисления с амортизации на ИПР

2537 — отчисления на ИПР с чистой прибыли от передачи ЭЭ

А это значит, что текущая дивидендная доходность составляет около 14,7% «грязными», или 12,8% чистыми

Неплохой подарочек под грядущее объявление дивидендов! ))

---------------

данный материал является моим личным взглядом на обсуждаемую тему и не является руководством к действию, на бирже каждый действует сам на свой страх и риск.

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

- 03 апреля 2019, 16:27

- |

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

( Читать дальше )

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал