МИНФИН

Спрос на ОФЗ с постоянным купоном и дюрацией от трех лет под вопросом - Freedom Finance Global

- 20 сентября 2023, 21:17

- |

После повышения ключевой ставки ЦБ РФ на 100 б.п., и заявлении Эльвиры Набиуллиной о том, что жесткие монетарные условия сохранятся в течение длительного периода кривая доходности «коротких» ОФЗ сохраняет небольшой потенциал роста, а у «длинных» госбондов она, вероятно, начнет снижаться. Спрос на облигации федерального займа с доходностью меньше 12% годовых (соответствует уровню для долгосрочных банковских вкладов) может начать сокращаться.

Согласно проекту федерального бюджета на 2023 год, Минфин планировал привлечь на внутреннем рынке 2,512 трлн руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Минфин разместил ОФЗ-ПД 26241 на 7,9 млрд руб, спрос - 84,2 млрд руб, средневзвешенная доходность – 11,89% годовых

- 20 сентября 2023, 17:19

- |

Минфин России информирует о результатах проведения 20 сентября 2023 г. аукциона по размещению ОФЗ-ПД выпуска № 26241RMFS с датой погашения 17 ноября 2032 г.

Итоги размещения выпуска № 26241RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 84,207 млрд. рублей;

— размещенный объем выпуска – 7,895 млрд. рублей;

— выручка от размещения – 7,223 млрд. рублей;

— цена отсечения – 88,4651% от номинала;

— доходность по цене отсечения – 11,90% годовых;

— средневзвешенная цена – 88,5443% от номинала;

— средневзвешенная доходность – 11,89% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=303875-o_rezultatakh_razmeshcheniya_ofz_vypuska__26241rmfs_na_auktsione_20_sentyabrya_2023_g.

( Читать дальше )

Минфин продолжает предлагать классические выпуски ОФЗ, несмотря на низкий спрос на них - Райффайзенбанк

- 20 сентября 2023, 15:11

- |

При этом, учитывая текущий уровень доходностей, размещения классических выпусков сейчас обходятся Минфину дорого, особенно с учетом премии, которую требуют инвесторы. Более того, в условиях преобладания проинфляционных рисков и большой неопределенности, связанной с их реализацией, потенциал для снижения доходностей вдоль кривой в ближайшие несколько кварталов, на наш взгляд, ограничен.

( Читать дальше )

Минфин разместил ОФЗ-ПД выпуска 26238 на 9,4 млрд руб, спрос составил 15,05 млрд руб, средневзвешенная доходность - 11,83% годовых

- 20 сентября 2023, 15:02

- |

Минфин РФ разместил на аукционе облигации федерального займа с постоянным доходом (ОФЗ-ПД) выпуска 26238 с погашением 15 мая 2041 года на сумму 9,404 млрд рублей, сообщается в материалах министерства.

Спрос на аукционе достиг 15,054 млрд рублей.

Средневзвешенная цена выпуска составила 67,0241% от номинала, средневзвешенная доходность — 11,83% годовых.

tass.ru/ekonomika/18795959

О доходности среднесрочных и длинных ОФЗ - Промсвязьбанк

- 20 сентября 2023, 11:59

- |

В целом, на текущий момент идеи на покупку в сегменте ОФЗ-ПД отсутствуют. Доходность коротких бумаг на уровне 12,0%-12,1% выглядит неинтересно, учитывая сигнал ЦБ о продолжительном удержании ставок на высоком уровне с риском дальнейшего повышения на ближайших заседаниях.

Доходность среднесрочных и длинных ОФЗ (11,69%-11,83%), напротив, при жесткой политике регулятора должна снизиться, как минимум, ближе к 10%, однако весь потенциальный спрос компенсируется предложением Минфина.

В результате, флоутеры (как ОФЗ, так и корпоративные) остаются наиболее интересными для инвесторов с текущих условиях. Также можно обратить внимание на новые короткие (1-3 года) корпоративные выпуски эмитентов с крепким кредитным качеством, которые в ближайшее время будут выходить на рынок уже с новым уровнем ставок.Грицкевич Дмитрий

( Читать дальше )

Вечерний обзор рынков📈

- 19 сентября 2023, 19:00

- |

Курсы валют ЦБ: 💵USD — ↘️96,2236 💶EUR — ↘️102,9211 💴CNY — ↘️13,1695

▫️Российский фондовый рынок сегодня снижался на существенных объемах — индекс Мосбиржи по итогам основной торговой сессии упал на 1,64% на фоне обострения ситуации в Нагорном Карабахе.

▫️Минфин РФ 20 сентября проведет безлимитный аукцион по продаже государственных облигаций одного вида (с постоянным купоном) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26238 и ОФЗ-ПД серии 26241. В III квартале Минфину осталось провести 2 аукциона: завтра и 27 сентября.

▫️Комитет Госдумы по строительству направил в Минстрой предложение разрешить людям брать льготную ипотеку только в пределах своего региона — там, где они зарегистрированы постоянно/временно. Данное предложение имеет целью охладить спрос на жилье, которое приобретается в инвестиционных целях, а не для собственного проживания.

▫️Полиметалл (-2,1%). 🟢 С сегодняшнего дня на Московской бирже возобновлены торги депозитарными расписками на акции «Полиметалла», перерегистрировавшегося в августе с острова Джерси в Казахстан.

( Читать дальше )

Минфин перечислил НРД 297 млрд руб для погашения евробондов-2023

- 19 сентября 2023, 10:10

- |

www.interfax.ru/business/921375

Заградительная пошлина на экспорт нефтепродуктов. Как отреагируют нефтяники? - Промсвязьбанк

- 18 сентября 2023, 13:59

- |

Минфин и Минэнерго предложили ввести заградительную пошлину на экспорт из РФ нефтепродуктов, но готовы возместить ее тем компаниям, которые обеспечат необходимые поставки нефтепродуктов на внутренний рынок и на биржу, сообщили «Интерфаксу» несколько источников, знакомых с ситуацией. По словам источников, предлагается ввести пошлину в размере $250 за тонну как для светлых, так и для темных нефтепродуктов. Если компания выполнит квоты Минэнерго по поставкам нефтепродуктов на внутренний рынок и на биржу, то уплаченная пошлина им вернется в виде обратного акциза на нефть. Один из источников отметил, что такую высокую пошлину предлагается ввести в качестве меры, препятствующей «серому экспорту».

Ситуация на оптовом рынке нефтепродуктов продолжает оставаться сложной, цены аномально растут, что в итоге стало приводить и к росту цен в рознице, и к нехватке топлива в некоторых регионах, что критично для аграриев.

( Читать дальше )

Экспортная пошлина нефти на октябрь — рост продолжается, это означает, что бюджет РФ получает весомые доходы, как и нефтяные эмитенты

- 18 сентября 2023, 13:42

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на октябрь. Цена Urals приблизилась к июльскому диапазону цен 2022 г., данный скачок произошёл благодаря агрессивным действиям ОПЕК+ (главные действия исходили от флагманов нефтяного картеля — СА и Россия). За период с 15 августа по 14 сентября средняя цена Urals составила — $77,03 (прошлый период — $70,33, интересно взглянуть на тех людей, которые предрекали крах нефтяной отрасли в России, про потолок цен от EC можно забыть). Экспортная пошлина на нефть в РФ с 1 октября 2023 г. повысится на $2,5 (в прошлом месяце — $4,5) и составит $23,9 за тонну. Дисконт к Brent планомерно сокращается и это в очередной раз доказывает, что санкции EC бессильны (спрэд составил ~$11,5, а месяцем ранее составлял ~$14). Напомню вам, что по данным Минфина, средняя цена Urals в августе составила — $74 (-1% г/г), месяцем ранее — $64,37 (-17,9% г/г). На сегодняшний день Urals торгуется по ~$78, а курс $ к ₽ составляет — 96,8₽ (укрепить нашу валюту никак не удаётся), при таких параметрах экспортёры нефти купаются в прибыли (Лукойл, Татнефть, Роснефть, Газпромнефть, Сургутнефтегаз и т.д.

( Читать дальше )

Банк России вновь увеличил ключевую ставку, как это повлияет на отдельные сектора, инструментарий и эмитентов? Разбираемся!

- 16 сентября 2023, 16:20

- |

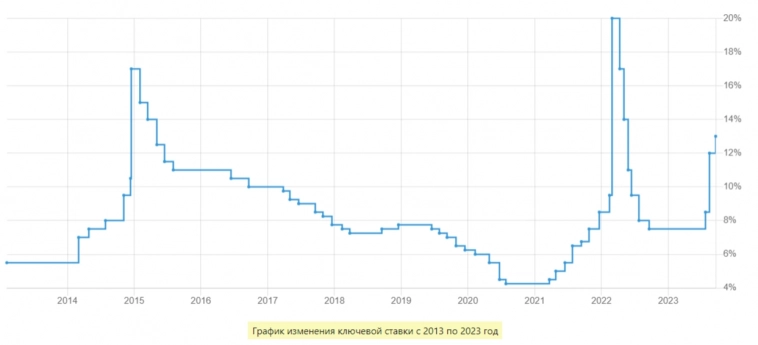

Банк России 15 сентября 2023 г. принял решение повысить ключевую ставку на 1%, до 13% годовых. Это уже 3 подряд повышение ставки. ЦБ хочет оценить, как ДКП повлияет на экономику в целом, понимая, что некий лаг присутствует после их решений. Я неоднократно писал, что данные действия от ЦБ происходят поздно, когда все инфляционные факторы собираются в едино, только тогда они реагируют, тому доказательство экстренное заседание и вчерашняя подкрутка ставки ещё на 1%. Какие же факторы сыграли ключевую роль и как это прокомментировал ЦБ:

▪️ Ослабление рубя. Для начала были словесные интервенции, потом регулятор сообщил, что с 14 по 22 сентября 2023 г. осуществит на валютном рынке равномерную продажу иностранной валюты общим объёмом 150₽ млрд, но данных продаж не было зафиксировано. ЦБ признал: «Ослабление рубля привело к дополнительному повышению инфляции и инфляционных ожиданий. Именно для купирования этих факторов мы и повысили ключевую ставку». Увеличение ставки помогло курсу в прошлый раз? Нет, как итог мы только слушаем разговоры о приемлемом курсе для бюджета в 80-85₽ за $

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал