МИНФИН

Рубль. Продажа юаня Минфином по новому бюджетному правилу.

- 05 февраля 2023, 13:23

- |

с 7 февраля по 6 марта продаст валюту на общую сумму 160,2 млрд. руб.,

в 3 раза больше чем в предыдущем месяце.

Продажи будут в рамках нового бюджетного правила

обусловлены недовыполнением плана по сбору нефтегазовых доходов на 108 млрд. руб.

Будет ли в феврале рубль укрепляться ?

Пишите Ваше мнение в комментариях тут или в бесплатном (открытом) чате

t.me/OlegTradingChat

(в моменте, 1176 участников, в т.ч. около 350 в сети в торговое время).

С уважением,

Олег.

- комментировать

- Комментарии ( 7 )

Экономике РФ обещают меньше падения при меньшей управляемости

- 03 февраля 2023, 14:19

- |

Подробнее – в материале «Ъ»

Новые продажи валюты. Рубль будет крепнуть?

- 03 февраля 2023, 12:15

- |

❗️Ежедневные продажи валюты по бюджетному правилу с 7 февраля вырастут в 2,8 раза — до 8,9 млрд руб., в сумме за месяц 160,2 млрд

❗️Недополучение нефтегазовых доходов бюджета РФ в феврале оценивается в 108 млрд руб. – Минфин

❗️Бюджет РФ в январе недополучил 52,1 млрд руб. из-за меньших чем ожидалось поступлений экспортной пошлины на газ — Минфин

В этом посте писал уже, что нефтегазовые доходы России в феврале будут ниже , а ожидаемые доходы в феврале возрастут в рамках бюджетного правила.

☝️ Продажа валюты на 160,2 млрд, если брать последние расчёты и влияние продаж валюты в прошлом, то будут влиять укреплением на рубль примерно на +3% в зависимости от проводимых операций ЦБ.

Естественно, это укрепление будет идти в противовес снижению положительного торгового баланса за счёт выпадающих доходов от продажи нефти.

России нужна стоимость Urals $55-60 при текущих уровнях добычи для комфортного и сбалансированного бюджета.

Падение нефтегазовых доходов и бюджетное правило будет компенсировать друг друга во влияние на курсе рубля, то есть рубль примерно и останется в своём диапазоне к доллару 65-70

Продажи юаней Минфином утроят

- 03 февраля 2023, 12:06

- |

Продажи юаней утроят. Минфин продавал на 3,2 млрд. рублей ежедневно, теперь будут продажи на 8,9 млрд. рублей. Продажи проходят на Валютной секции ММВБ — CNYRUB_TOM.

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета прогнозируется в феврале 2023 года в размере -108,0 млрд руб.

Отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов по итогам января 2023 года составило -52,1 млрд руб. в связи с поступлением экспортной пошлины на газ в меньшем объеме.

Таким образом, совокупный объем средств, направляемых на продажу иностранной валюты, составляет 160,2 млрд руб. Операции будут проводиться в период с 7 февраля 2023 года по 6 марта 2023 года, соответственно, ежедневный объем продажи иностранной валюты составит в эквиваленте 8,9 млрд руб.

minfin.gov.ru/ru/press-center/?id_4=38364-o_neftegazovykh_dokhodakh_i_provedenii_operatsii_po_pokupkeprodazhe_inostrannoi_valyuty_na_vnutrennem_valyutnom_rynke

P.S. Прогноз вчерашний сбылся. Бывают ли внебиржевые сделки по фьючерсам ММВБ? (smart-lab.ru)

Теперь понятно зачем кто-то вчера провел вне биржи (по адресным сделкам) две сделки по 300 000 контрактов. И заработал не менее 60 млн. рублей.

Минфин продолжает размещать ОФЗ с постоянным купоном (ОФЗ-ПД), которые основные участники рынка — банки — покупают неохотно.

- 26 января 2023, 09:07

- |

По итогам последних двух аукционов министерство привлекло в бюджет 62,1 млрд руб., что на 45 млрд руб. меньше, чем неделей ранее

Спрос на новый выпуск ОФЗ-ПД составил только 65,4 млрд руб., что сопоставимо с предыдущими аукционами.

Источник: https://www.kommersant.ru/doc/5785296

НеQE

- 25 января 2023, 10:55

- |

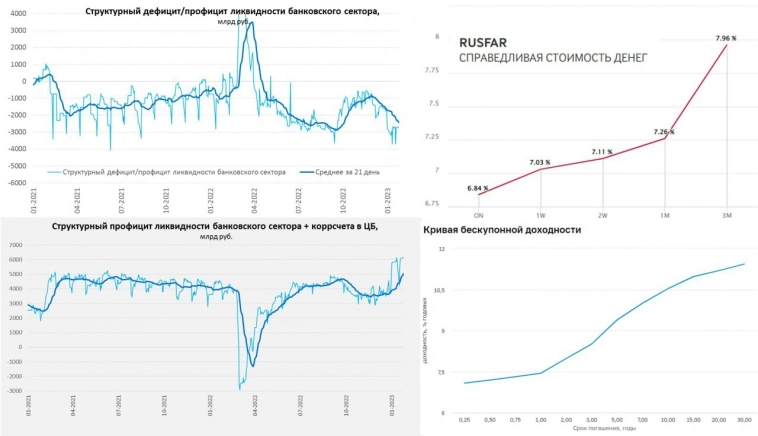

Сегодня опять спросили по QE от Банка России: является ли РЕПО от ЦБ количественным смягчением? Нет конечно. Количественное смягчение предполагает, что центральный банк покупает на рынке какой-либо рисковый актив (не важно зашит в этот актив процентный, кредитный, или иной риск) за соответствующий объем валюты. Одной из особенностей QE является то, что ЦБ в этом случае мало интересует наличие спроса на ликвидность – он ее вливает в систему скорее насильно на неопределенный срок.

Месячные/годовые РЕПО Банка России предполагают в любой момент возможность снижения лимита (вплоть до обнуления), не предполагают покупку риска и актива в соотв. объеме и предполагает наличие спроса на ресурсы (соответствующей дюрации). Аукционы лишь немного смягчают дефицит ресурсов на денежном рынке со сроками >1 ...1.5 месяцев, сложившийся у нас в текущей ситуации.

При этом, в целом в рублях наблюдается большой структурный профицит ликвидности (~2.7 трлн руб.),

( Читать дальше )

Минфин продает юани строго по времени

- 23 января 2023, 16:47

- |

Объём ФНБ в декабре сократился на ~1₽ трлн. Минфин изъял валюты на ~2,4₽ трлн в пользу дефицита бюджета.

- 22 января 2023, 13:41

- |

МинФин России опубликовал результаты размещения средств ФНБ за декабрь. Данный отчёт интересен тем, что из ликвидной части полностью исчезли фунты и йены, а доля евро сократилась, так Минфин закрыл дефицит бюджета в декабре (3,3₽ трлн или 2,3% ВВП). По состоянию на 1 января 2023 г. объём ФНБ составил 10 434 580,8₽ млн или 7,8% ВВП (месяцем ранее объём средств был равен 11 389 507,9₽ млн или 8,5% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 132 655,2₽ млн или 4,6% ВВП (7 601 763,0₽ млн или 5,7% ВВП).

Неликвидная часть активов ФНБ:

( Читать дальше )

Минфин вытрясет все деньги из нефтегазового сектора!

- 20 января 2023, 11:09

- |

📈 Плохая новость для российского нефтегаза — цену Urals могут привязать к сортам Brent или Dubai с дисконтом $10-15 для начисления налогов

🔵На данный момент среднюю стоимость нефти для расчёта НДПИ производят на основании данных от агенства Argus о средней стоимости продажи российской нефти в портах Италии и Нидерладов. Но при этом расчёте цен не учитываются поставки в друдие порты, в частности в Индии и Китае.

Такая формула расчёта, по мнению замминистра финансов Алексей Сазанов приводит к выпадению доходов бюджета в 1 трлн руб в год

🛢Поэтому сейчас Минфин и Минэнерго хотят расчитывать цену российской нефти относительно цен нефти Brent или Dubai Crude за вычетом $10-15.

Это приведёт к тому, что нефтегазовые компании будут платить больше налогов, поскольку фактическая цена продаваемой нефти будет на 18-25% ниже налогооблагаемой. ТО есть налоги будут платить с нефти по $70 а фактическая цена продажи будет к примеру $55.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал