МЕДЬ

Нефть, Медь и РТС

- 06 сентября 2018, 18:37

- |

Всё сильнее расходятся дороги у нефти и меди в 2018 году. Если Brent с начала года +14%, то медь в минусе на 17% (см. график внизу). Учитывая, что медь традиционно выступала и продолжает выступать барометром здоровья мировой экономики и промышленного производства, то динамика этого товара чрезвычайно важна для понимания того, какие перспективы у сырьевых рынков. Этот промышленный товар гораздо менее спекулятивен, на него не влияют ураганы в Мексиканском заливе, а также геополитическая напряженность на ближнем востоке. Падающие цены на медь красноречиво говорят о затухании мирового экономического роста.

Цены на нефть пока держатся близко к годовым максимумам. Но у нефтяных котировок есть свойство последними начинать снижение. Остальные сырьевые товары уже находятся в даунтренде с начала года. Не лучше динамика и у драгоценных металлов. Серебро вернулось на минимум января 2016 года, когда нефть опускалась до 27$ за баррель. А цены на платину опустились до значений, которые были в самый разгар финансового кризиса в 2008 году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Цены на золото и медь выросли на фоне укрепления китайского юаня

- 20 августа 2018, 15:01

- |

Цены на металлы в начале новой недели продолжили расти на фоне укрепления китайского юаня, а также стабилизации валют развивающихся рынков (включая турецкую лиру), которая ослабила опасения относительно мировой экономики.

Трехмесячные фьючерсы на медь недавно на LME подорожали на 1,18%, до 6004 долларов за метрическую тонну. За последнюю неделю котировки, однако, потеряли 2,1%.

Спот-цены на золото при этом увеличились на 0,3%, до 1188,33 доллара за тройскую унцию, но показывают снижение на 0,44% по сравнению с уровнем недельной давности.

Котировки обоих металлов на прошлой неделе достигли минимумов за более чем 12 месяцев. Увеличение напряженности между США и Турцией усилило опасения относительно распространения кризиса на другие развивающиеся рынки. В то же время слабые данные указали на риски замедления роста китайской экономики.

Эти новости привели к скачку доллара против валют развивающихся рынков, сделав сырьевые товары, цены на которые выражены в американской валюте, более дорогими для держателей других валют. Однако после этого в Китае и США сообщили о подготовке переговоров по торговле между двумя странами, и в пятницу ситуация на валютном рынке стала меняться.

( Читать дальше )

Премии на поставку меди в Китае продолжают укрепляться

- 20 августа 2018, 12:36

- |

Активная торговля в условиях напряжённого предложения обеспечивает высокие премии на китайском рынке меди. В основном в течение последнего рабочего дня недели спотовая медь предлагалась с премией 110-190 юаней за тонну относительно контракта с поставкой в сентябре текущего года на Шанхайской фьючерсной бирже, что существенно выше премий 80-130 юаней за тонну днём ранее. Сделки достаточно энергично велись и торговцами, и промышленными покупателями на фоне ожиданий сохранения запасов на низком уровне из-за того, что надвигающийся тайфун может очень серьёзно нарушить процесс таможенной очистки всех импортных отгрузок, поступающих в Шанхай.

Ранним утром предложения по меди высокого качества выдвигались с премией 140-150 юаней за тонну и 100-120 юаней за тонну для материала стандартного качества, к полудню «энтузиазм» покупателей позволил повысить эти показатели до 180-190 и 140-150 юаней соответственно. Премии для меди, полученной по гидрометаллургической технологии, также укрепились, с 80 до 120 юаней за тонну.

( Читать дальше )

Сомнительный рост рынка

- 31 июля 2018, 16:33

- |

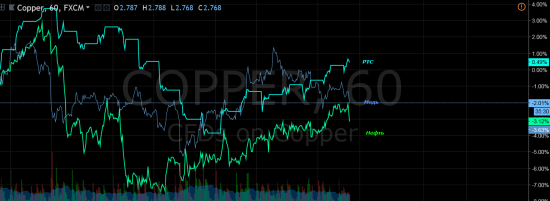

Сегодня российский рынок растет, прибавляя более 0.5% по ММВБ и 0,38% РТС. Но при этом цены на сырьевые активы не подтверждают данную тенденцию. В частности, по нефти сорта Brent снижение превышает 0,3%, а медь и вовсе падает уже 4-ю сессию к ряду.

Также стоит отметить, что данные по деловой активности Поднебесной за июнь (54 и 51,2 в сфере услуг и производственном секторе соответственно), указывают на продолжение замедления китайской экономики.

Все это как бы немного намекает на некоторую чрезмерность позитивных настроений на российском фондовом рынке.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

Индекс РТС и МЕДЬ

- 16 июля 2018, 22:44

- |

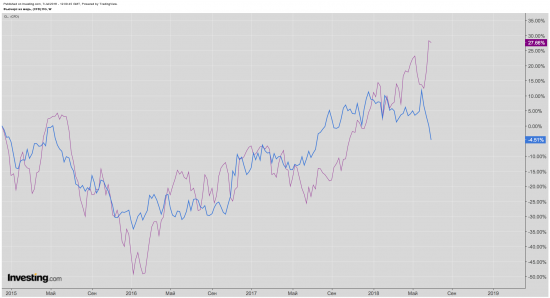

Писал уже про негативную динамику в ценах на медь (в телеграм-канале https://tele.click/MarketDumki/502). Буквально за месяц потери составили 15%. А учитывая, что похожая динамика наблюдается в ценах на алюминий (https://tele.click/MarketDumki/517), то можно сделать вывод, что это не какая-то случайность, а уже тенденция. Крупный капитал начинает делать ставку на замедление мировой экономики.

А еще цены на медь невероятно важны для понимания того, что ждет российскую экономику и индекс РТС. Вроде странно звучит? Для РФ же основа всего и вся — это нефть! Да, так и есть, но давайте посмотрим на график индекса РТС и цен на медь. На длинном графике четко видно какая корреляция у индекса РТС и Меди. И где скажите мне, пожалуйста, влияние санкций, геополитики на индекс РТС? (см. график ниже) Я этого влияния в упор не вижу! Постоянно пишу, что по факту, санкции практически никак не сказались на динамике основных российских биржевых показателей.

( Читать дальше )

Цены на МЕДЬ намекают на ДЕФЛЯЦИЮ?

- 11 июля 2018, 21:42

- |

Буквально за месяц цены на медь потеряли в цене 1200$. Если в начале июня за метрическую тонну давали 7300, то сейчас 6100$. Судя по всему, растущий тренд в меди, который начался после избрания Трампа президентом США, закончился. Традиционно цены на медь выступают неким барометром «здоровья» промышленного производства в мире. Если оно растет, то и медь растет в цене и наоборот.

Исходя из того, что происходит с ценами на медь, можно сделать вывод, что идея рефляции в США уже благополучна отыграна, и большие капиталы начинают делать ставку на дефляционные процессы. И динамика доходности по длинным гособлигациям США подтверждает эту гипотезу. Именно поэтому спреды между доходностями длинных и коротких трежерис стремительно схлопываются. И кривая доходности по американским гособлигациям принимает плоский вид ( подробнее писал в телеграм-канале https://tele.click/MarketDumki/466 )

Несколько дней назад обращал внимание (https://tele.click/MarketDumki/496), что медь и алюминий торгуются в минусе с начала года и только нефть одна стояла на максимумах года. Но как мы все знаем — один в поле не воин и сегодня нефть начала падать и догонять другие комодитиз. Минус 6% по черному золоту. Давненько мы такого не видели. В случае развития дефляционного сценария, цены на сырьё имеют огромный потенциал для снижения

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал