МАГНИТ

Магнит тестирует агрегатор для поставок фермерских продуктов в ритейл и HoReCa

- 07 февраля 2023, 11:51

- |

Магнит тестирует новую модель работы с фермерскими хозяйствами — агрегатор, который позволяет закупать и поставлять их продукцию в магазины ритейлеров. Помимо сети магазинов «Магнита», фермеры смогут поставлять свою продукцию и в другие сети магазинов, а также на предприятия HoReCa. Тестирование началось в ноябре 2022 года совместно с правительством Тульской области, сейчас в нем принимают участие 36 фермеров.

- комментировать

- Комментарии ( 0 )

Пятерочка - подгоняемая инфляцией

- 06 февраля 2023, 08:06

- |

Игнорируя любую санкционирую повестку, X5 Retail Group продолжает радовать нас публикацией своей отчетности, чего не скажешь о том же Магните. Сегодня предлагаю разобрать операционный отчет компании за 2022 год и влияние инфляции на деятельность продуктового ритейлера.

Итак, за отчетный период чистая выручка компании увеличилась на 18,3% до 2,6 трлн рублей. Это рекордный показатель за всю историю X5. При росте сопоставимых продаж на 10,8%, трафик прибавляет всего 3,1%, а средний чек вырос на 7,5%. Основной вклад в выручку по-прежнему вносит Пятерочка со своими 2,1 трлн рублей.

Также компания расширяет формат магазинов «у дома» и «жестких» дискаунтеров. Чистая выручка Чижика за 2022 год выросла в 12 раз до 35,9 млрд рублей, однако она слишком маленькая, чтобы оказывать существенное влияние на общую эффективность.

Цифровые продажи Группы также показали хорошие результаты, прибавив 46,6% до 70,4 млрд рублей. Заметнее всего в динамике растет сегмент «Много Лосося», а наибольший вклад вносит «Экспресс доставка» и «VPROK. RU». Несмотря на это, я бы не рассчитывал, что в ближайшие годы стоит акцентировать внимание на цифровых продажах.

( Читать дальше )

📰"Магнит" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 03 февраля 2023, 17:30

- |

«Об истечении срока для направления оферт от потенциальных покупателей на заключение предварительных договоров»

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

истек срок для направления оферт от потенциальных приобретателей Биржевых облигаций серии БО 004Р 03 с предложением заключить предварительные договоры....

( Читать дальше )

📰"Магнит" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 03 февраля 2023, 10:45

- |

«О порядке размещения, андеррайтере размещения, о сроках и порядке направления оферт потенциальными приобретателями на заключение предварительных договоров купли-продажи биржевых облигаций ПАО «Магнит» серии БО-004Р-03, размещаемых в рамках Программы биржевых облигаций серии 004Р, имеющей регистрационный номер 4-60525-P-004P-02E от 26....

( Читать дальше )

📰"Магнит" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 03 февраля 2023, 10:45

- |

«О назначении Андеррайтера выпуска биржевых облигаций ПАО «Магнит»

серии БО-004Р-03, размещаемых в рамках Программы биржевых облигаций серии 004Р, имеющей регистрационный номер 4-60525-P-004P-02E от 26.10.2020»

2....

( Читать дальше )

В ожидании денежного Магнита 🧲

- 02 февраля 2023, 10:40

- |

Сделал для вас сводную таблицу результатов, а так же хочу отметить, что сегодня интересны всего два актива в данном секторе

👉 X5 Retail

👉 Магнит

Как видим в сравнении, X5 показывает лучшие темпы, при этот, стоит отметить, что Магнит, по выручке за последние 5 лет растет в среднем на 13%, что уже лучше среднего, а 2022 год однозначно будет ускорением в плане результатов 👍

🏬 А торговая площадь, которая увеличивает охват посещений, в среднем на 12%, таким образом достигнет ~10 млн. квадратов

👉Онлайн продажи, на мой взгляд, буду важным триггером к росту в связи с развитием собственной платформы, а так же выхода на WB 😉

📌 По технике разбирал — тут, но достаточно взглянуть насколько Магнит отстал от своих товарищей 😉

Ждём апреля — традиционный месяц отчетности компании 💪

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

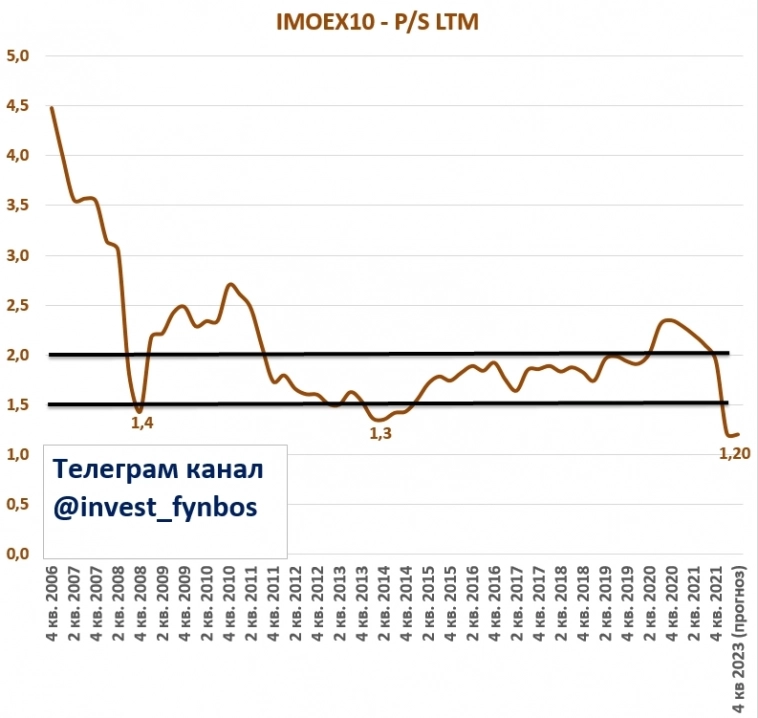

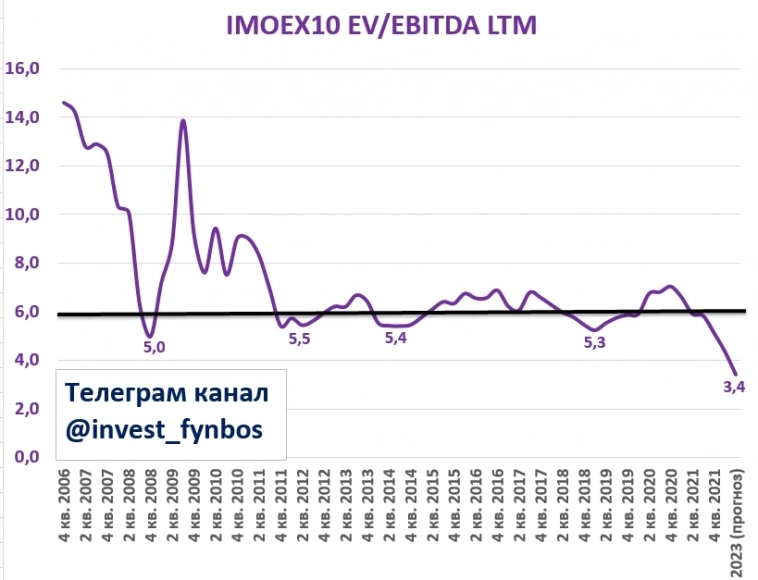

Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

От покупки бумаг О`Кей пока лучше воздержаться - Промсвязьбанк

- 31 января 2023, 17:26

- |

Выручка гипермаркетов «О`Кей» (основной формат ритейлера) в 4 кв. 2022 года сократилась на 5,3%. Выручка дискаунтеров «Да!» за этот же период выросла на 37%. В целом за год ритейлер нарастил доходы на 8,1%. Повышение было обеспечено открытием новых магазинов и высокими результатами дискаунтеров «Да!».

Оцениваем результаты негативно. Формат гипермаркетов в текущих санкционных условиях является наиболее уязвимым сегментом розницы, что и обуславливает слабые темпы роста выручки компании. Несколько обнадеживает стратегия О`Кей, которая направлена на расширение сети дискаунтеров. По нашим оценкам, это будет наиболее актуальный формат для населения в 2023 году.

Пока рекомендуем инвесторам воздержаться от покупки бумаг О`Кей и обратить внимание на более интересные кейсы в секторе, например, Магнит или Х5.Промсвязьбанк

Перспективные идеи на российском рынке - Промсвязьбанк

- 30 января 2023, 16:38

- |

«Сбер» (+45%). Прибыль компании по итогам 2022 года составила 300 млрд руб., что позволит вернуться к выплатам дивидендов. Это должно стать ключевым триггером для роста акций в 2023 году.

«Магнит» (+48%). Демонстрирует эффективность бизнеса и защищенность от санкций, ждем возвращения к выплате дивидендов. На наш взгляд, акции компании являются лучшим выбором среди бумаг российских ритейлеров.

ММК (+32%). ММК — один из наиболее ориентированных на внутренний рынок сталелитейщиков (около 3/4 продаж). Следовательно, продажи компании должны быть в меньшей степени подвержены рискам нестабильности на экспортных направлениях. А недавнее увеличение экспортных цен на 10% н/н дает внутренним ценам на сталь потенциал к росту.

«НОВАТЭК» (+57%). Планы по реализации СПГ-проектов сохраняются. Компания выигрывает за счет высоких цен на газ и стабильности сбыта. Компания регулярно выплачивает дивиденды, в периоды низких цен проводит обратный выкуп.Промсвязьбанк

«Полюс» (+32%). Высокие цены на золото, которые будут расти в 2023 году, позволяют компании продавать его на экспорт даже с дисконтом, и при этом не ощущать каких-либо проблем с денежными потоками

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал