Лукойл

Россия в мае 2024г снизила добычу нефти на 119 тыс барр в сутки, до 9,182 млн б/с — ОПЕК+

- 11 июня 2024, 15:07

- |

Добыча:

В апреле — 9,301 млн б/с,

в марте — 9,476 млн б/с,

средний уровень первого квартала — 9,431 млн б/с,

в 2023 г. — 9,581 млн б/с.

tass.ru/ekonomika/21069683

- комментировать

- Комментарии ( 0 )

Wintershall продаст долю в проекте в Абу-Даби с участием Лукойла — ТАСС

- 11 июня 2024, 15:01

- |

Wintershall Dea закроет офис в Абу-Даби и прекратит деятельность в ОАЭ. Компания работала в стране с 2010 года. В 2018 году она получила 10% в концессии Ghasha.

Основным акционером Ghasha является ADNOC, которому принадлежит 55%. Итальянской Eni в проекте принадлежит 25%, австрийской OMV — 5% и еще 5% — «Лукойлу», который приобрел долю в октябре 2019 года за $214 млн.

tass.ru/ekonomika/21069989

ОПЕК+ в мае 2024г добывала на 22 тыс б/с выше плана, Россия превысила обещания на 130 тыс б/с - данные ОПЕК — Интерфакс

- 11 июня 2024, 14:34

- |

ОПЕК+ в мае добывала 40,9 млн баррелей нефти в сутки (на 123 тыс. б/с меньше, чем в апреле), при этом непосредственно страны, участвующие в сделке ОПЕК+ (кроме Ливии, Ирана и Венесуэлы), добыли в мае 35,7 млн б/с, такие данные представлены в ежемесячном отчете ОПЕК.

В мае 2024г по отношению к апрелю страны ОПЕК нарастили добычу на 29 тыс. б/с — до 26,6 млн б/с.

Рост добычи наблюдался в Экваториальной Гвинее, Габоне, Нигерии, ОАЭ, Мексике, а снижение — в Конго, Кувейте, Саудовской Аравии, Казахстане и России.

Согласно расчетам «Интерфакса», добыча превысила план на 22 тыс. б/с — добыто 35,68 млн б/с.

Как сообщалось, ряд стран, недосокращающих добычу, в частности, Казахстан, Ирак и Россия, должен до конца июня представить план компенсации этих объемов (компенсация будет происходить в период до октября 2025 года).

Так, в мае Россия должна была добывать 9049 тыс. б/с, а фактическая добыча составила, по данным ОПЕК, 9182 тыс. б/с, то есть на 133 тыс. б/с выше. В апреле Россия должна была добывать 9099 тыс. б/с, а добывала 9301 тыс. б/с, то есть, на 202 тыс. б/с выше.

( Читать дальше )

Лукойл сможет восстановить объемы производства нефтепродуктов, что поддержит маржинальность сегмента переработки уже во 2П24 - Ренессанс Капитал

- 11 июня 2024, 12:54

- |

В пятницу (7 июня) Александр Новак сообщил, что Лукойл вновь запустил установку каталитического крекинга для производства бензина на Нижегородском НПЗ. Ранее в январе данная установка сломалась, что привело к снижению объемов производства бензина на НПЗ.

Помимо этого, Лукойл ожидает запуск установки АВТ-6 – крупнейшей установки первичной переработки нефти на Нижегородском НПЗ, которая была выведена из строя в марте этого года в связи с форс-мажорными обстоятельствами. Мощность установки равна 9 млн тонн нефти в год – что составляет больше половины мощности всего завода в Нижнем Новгороде.

Новость является позитивной для компании, Лукойл сможет восстановить объемы производства нефтепродуктов, и, в частности, бензина, что поддержит маржинальность сегмента переработки уже во 2П24.

⚡️Обновление в модельном портфеле

- 11 июня 2024, 11:35

- |

Обновление в модельном портфеле

На фоне решения ЦБ РФ сохранить ставку на прежнем уровне добавили в портфель акции ТКС Холдинга, НЛМК и ЛУКОЙЛа с равнозначным весом – по 10% для каждой бумаги.

ТКС Холдинг

Тактическая цель: 3280 руб.

Потенциал роста: 10,8%

Стоп-лосс: 2830 руб.

НЛМК

Тактическая цель: 212 руб.

Потенциал роста: 8%

Стоп-лосс: 189 руб.

ЛУКОЙЛ

Тактическая цель: 7920 руб.

Потенциал роста: 5,1%

Стоп-лосс: 7330 руб.

Ситуация остаётся сложной для российского рынка, решение Банка России принципиально картину не меняет. Несмотря на это, допускаем дальнейшее восстановление рынка в ближайшее время. Впрочем, импульс может быть коротким. Предпочтение отдаём фундаментально сильным акциям. Считаем, что стоит отказаться от заёмных средств при открытии позиций и сохранять высокую долю денег в портфеле. Во время коррекций необходимо защищать прибыль, которая была получена во время растущей фазы рынка.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

( Читать дальше )

Нефтегазовые доходы в мае 2024 г. — НДПИ выше прошлого месяца, что странно при добровольном сокращении добычи нефти. Демпферные выплаты в +

- 11 июня 2024, 10:55

- |

🛢️ По данным Минфина, НГД в мае 2024 г. составили 793,7₽ млрд (+39% г/г), месяцем ранее — 1229₽ млрд (+89,8% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в мае 2023 г. средняя цена Urals составляла 53,5$, а курс $ — 79,2₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в мае составил 89₽ (в апреле — 92,9₽), средняя же цена Urals в мае по некоторым расчётам 70$ за баррель (в апреле — 74,98$). С учётом того, что Минфин внёс в Госдуму пакет документов по изменению в бюджет 2024 г., то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 5 месяцев 2024 г. заработали ~4,95₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. Как вы видите при новых параметрах план Минфина вполне реализуем, но этот отчёт интересен другим:

( Читать дальше )

Рынок нефти ждет дисбаланс спроса и предложения?!

- 11 июня 2024, 09:53

- |

✔️ Глава Роснефти в очередной раз раскритиковал Евросоюз, который с 2021 по 2023 гг. потратил на импорт углеводородов из других стран более $630 млрд, что эквивалентно затратам на природный газ за предыдущие восемь лет. Это негативно сказалось на рентабельности энергоёмких отраслей, включая сталелитейную промышленность, производство удобрений, химических веществ, керамики и стекла. Безусловно, ЕС стреляет себе в ногу, однако акционерам того же Газпрома от этого ничуть не легче.

✔️ С 2016 года США ввели санкции против Венесуэлы, Ирана и России, которые затронули в общей сложности добычу почти 18 млн б/с (17,4% мирового потребления). Это позволило США увеличить свою долю на рынке, в результате чего энергоресурсы стали основной статьёй экспорта страны. Помощник госсекретаря США Джеффри Пайетт открыто заявил о намерениях Белого дома сократить нефтяные доходы России.

( Читать дальше )

План Диван 10.06.2024.

- 10 июня 2024, 08:34

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – В фокусе опять-же ставка, хоть ее и не подняли, но риторика по будущему этой ставки жесткая, соответственно большое количество из тех кто любит давать прогнозы уже «переобулись» от снижения на повышение. Свою позицию я в прошлом посте прописал, повторяться не буду, но вопрос стоит не о том, что нужно это или не нужно, а в том, что повысят ставку в июле или нет. Аргументируется повышение – практически только жесткой риторикой ЦБ, например Евгений Коган (он же bitkogan) развивает эту тему – «Не поднять ставку после жесткого сигнала, это значит рисковать репутацией. В следующий раз в сигнал ЦБ никто не поверит» (я кстати к Евгению Когану отношусь в общем-то положительно – он как правило аргументирует и обосновывает свои прогнозы) и по ставке — таки да, аргументация продуманная и логичная.

( Читать дальше )

Готовимся к игре. Разбор индекса. Кто какие Акции покупает.

- 10 июня 2024, 07:04

- |

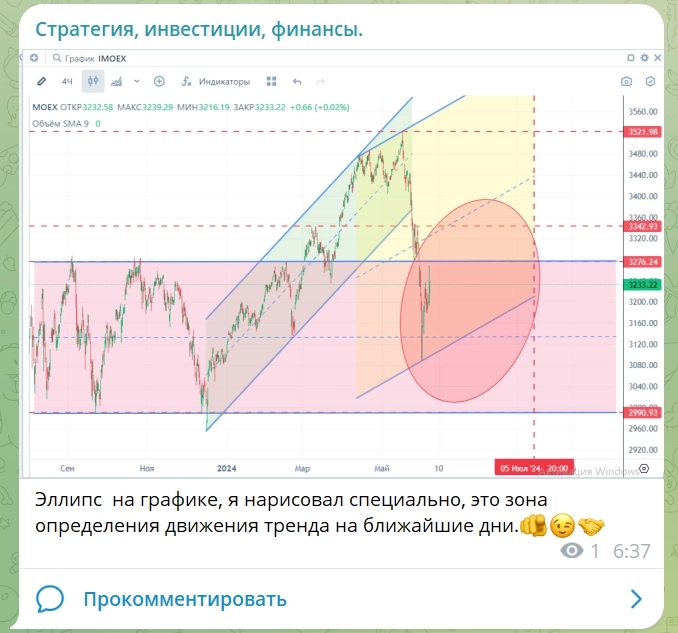

Эта неделя похоже будет определяющей по Индексу ММВБ,

графики показывают, что медведи и быки решают за нас ,

куда направить рынок.😉🤝👍

Графики на картинках говорят сами за себя..

( Читать дальше )

Решетников не исключил обнуление НДПИ

- 08 июня 2024, 02:23

- |

Налог на добычу полезных ископаемых (НДПИ) в России, в том числе на нефть, в какой-то момент придется обнулить, чтобы сохранить объемы производства, начинается новый период суперцикла — снижение цен, сказал министр экономического развития РФ Максим Решетников.

«Нам как министерству экономического развития очень важно, чтобы все эти параметры (налоговых изменений — ред.) оставляли возможность для инвестирования, в том числе и расширенного инвестирования в отрасли, которые на длинном цикле работают, которые очень капиталоемкие и относительно которых мы в последние годы привыкли рассуждать об их сверхприбыли. А они, скорее всего, входят в другую часть суперцикла — все-таки в период снижения цен, и поэтому не все там будет просто. И мы должны понимать, что в какой-то момент мы должны быть готовы обнулять НДПИ, чтобы не сократить объемы производства», — сказал Решетников на налоговой сессии в рамках ПМЭФ.

В это связи он отметил, что предложенные поправки в налоговое законодательство содержат механизм, который варьирует размер ставки НДПИ в зависимости от объективной ситуации на рынках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал