Интер РАО

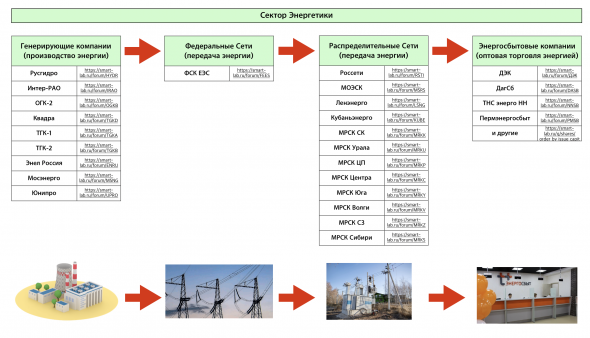

Сектор энергетики в одной картинке

- 13 сентября 2019, 21:17

- |

Эти и другие полезные материалы в моем Telegram или Вконтакте

Для чего это надо? Кто торгует график, тем вообще не нужно. А вот кто хочет разбираться в компаниях, которые изучает, понимать, как проходят денежные потоки в секторе, обязательно к изучению.

При подготовке полного разбора компании ФСК я озадачился, что это за компания, чем занимается, где берет энергию и куда ее продает. В результате у меня получилась небольшая таблица. Она создана исключительно для себя, но думаю кому-то пригодится.

P.S. К картинке прикреплю ссылку на файл, так как в таблице удобно разместил ссылки на профиль компаний на СЛ. Замечу, что файл в формате numbers (это для семейства apple), так что извините, для себя ж готовил )))

Ссылка

Добавил ссылку Эксель

- комментировать

- ★37

- Комментарии ( 23 )

Юнипро привлекает дивидендами - Фридом Финанс

- 13 сентября 2019, 20:24

- |

В 2-м квартале 2019 г. электростанции «Юнипро» выработали 11,8 млрд кВт/ч, что на 17,4% больше по сравнению с аналогичным периодом 2018 г. Несмотря на спад в выработке теплоэлектростанций, производственные показатели компании выглядят эластичными по отношению к ухудшению внутренних и внешних экономических условий, которое в середине года затронуло бизнес компаний энергетики РФ.

Мы ожидаем ускорения промпроизводства и повышения темпов прироста электроэнергетики в РФ в первой половине 2020 года и в среднесрочном периоде, что поддержит высокие на данный момент темпах роста основных производственных показателей компании. Компания выглядит крайне привлекательно с точки зрения её показателей динамики дивидендных выплат, но заметно переоценена по своим финансовым мультипликаторам. Мы оцениваем текущую справедливую стоимость обыкновенных акций «Юнипро» на уровне 3,2 руб. за бумагу.Осин Александр

ИК «Фридом Финанс»

Интер РАО - рсбу/ мсфо. Дивидендная история

- 13 сентября 2019, 12:59

- |

Интер РАО ЕЭС – рсбу/ мсфо

104 400 000 000 акций http://fs.moex.com/files/12122

Free-float 33%

Капитализация на 13.09.2019г: 504,043 млрд руб

Общий долг 31.12.2016г: 7,941 млрд руб/мсфо 163,689 млрд руб

Общий долг 31.12.2017г: 37,763 млрд руб/мсфо 177,573 млрд руб

Общий долг 31.12.2018г: 70,746 млрд руб/мсфо 243,109 млрд руб

Общий долг на 30.06.2019г: 70,878 млрд руб/ мсфо 221,515 млрд руб

Выручка 2016г: 43,180 млрд руб/ мсфо 868,182 млрд руб

Выручка 6 мес 2017г: 18,806 млрд руб/ мсфо 413,849 млрд руб

Выручка 2017г: 40,975 млрд руб/ мсфо 869,204 млрд руб

Выручка 6 мес 2018г: 19,945 млрд руб/ мсфо 460,746 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Выручка 1 кв 2019г: 16,611 млрд руб/ мсфо 281,446 млрд руб

Выручка 6 мес 2019г: 28,865 млрд руб/ мсфо 520,523 млрд руб

( Читать дальше )

Второй тендер оказался успешным для Энел Россия и Интер РАО - Атон

- 03 сентября 2019, 12:57

- |

Как сообщает Коммерсант, Системный оператор объявил предварительные итоги второго тендера на модернизацию тепловых мощностей на 2025. Согласно представленным данным, из общей квоты в 4 ГВт Интер РАО получила 28%, Юнипро — 21%, Энел Россия — 8%, Газпром энергохолдинг — 16%. Параметры проектов, выбранных в рамках второго тендера, еще раз подчеркивают сильную конкуренцию, которая способствует отбору проектов с наименьшими затратами.

Интер РАО, как и ожидалось, осталась крупнейшим бенефициаром программы ДПМ-2 — учитывая результаты первого тендера, вчерашнее объявление предполагает, что компания сможет модернизировать 6.3 ГВт своих мощностей (19% от общего объема). Отдельно отметим, что второй тендер оказался успешным для Энел Россия, которая забрала 320 МВт мощностей — это должно поддержать финансовые показатели компании в долгосрочной перспективе, что особенно важно, учитывая давление из-за продажи Рефтинской ГРЭС. Хотя мы не ожидаем выраженной реакции рынка на объявление результатов второго тендера, мы еще раз подчеркиваем важность проектов ДПМ-2 для российских генераторов. Истечение срока действия повышенных тарифов, относящихся к первому этапу ДПМ, которое станет ощутимым для большинства компаний до 2025, окажет негативное влияние на финрезультаты генерирующих компаний, тогда как ДПМ-2 позволит смягчить этот эффект.Атон

Интер РАО - новая стратегия, новые надежды - Финам

- 19 августа 2019, 14:54

- |

Мы подтверждаем рекомендацию «держать» по акциям «Интер РАО».

В долгосрочной перспективе акции обладают более высоким потенциалом, который реализуется благодаря улучшению дивидендного профиля. В новой стратегии компания может прописать увеличение норм выплат.

Прибыль акционеров в 1-м полугодии 2019 года выросла на 25% до 47,5 млрд руб EBITDA – на 28% до 72,2 млрд руб. Все ключевые бизнес-подразделения – генерация, сбыт и трейдинг, улучшили свои результаты в сравнении с прошлым годом.

Менеджмент прогнозирует рост EBITDA в 2019 г. в районе 10-15% (до ~133-139 млрд руб.). Консенсус-прогноз Reuters предполагает чистую прибыль 83,7 млрд руб. (+18% г/г).

Компания сохраняет высокую ликвидность (173 млрд руб. чистых денежных средств) на фоне генерации существенного операционного денежного потока и отсутствия крупных инвестиций.

( Читать дальше )

Фавориты сектора электроэнергии - Юнипро и Интер РАО - Велес Капитал

- 15 августа 2019, 18:00

- |

В данный момент наши фавориты в секторе – «Юнипро» и «Интер РАО».Мы ожидаем, что на новостях о подписании мирового соглашения с «РУСАЛом» акции «Юнипро» покажут рост. Ввод аварийного блока Березовкой ГРЭС, намеченный на 1 квартал 2020 года, должен оказать дополнительную поддержку акциям компании".Адонин Алексей

ИК «Велес Капитал»

Представленные финансовые результаты Интер РАО в целом ожидаемы - Промсвязьбанк

- 15 августа 2019, 13:07

- |

Интер РАО представила финансовый отчет за 1 полугодие 2019 года по МСФО. Компания продемонстрировала рост основных показателей, благодаря увеличению платы за мощность по ДПМ, выработке электроэнергии и росту цен РСВ. Выручка за отчетный период составила 520,5 млрд руб. (+13% г/г), EBITDA – 78,1 млрд руб. (+31,5% г/г), чистая прибыль – 47,9 млрд руб. (+25,2% г/г).

Увеличение выручки обусловлено, в частности, ростом платы за мощность по договорам о предоставлении мощности (ДПМ), а также за счет ценовой конъюнктуры на рынке на сутки вперед (РСВ): в первой ценовой зоне увеличение цен на электроэнергию на 13,6%, а также рост цен на электроэнергию во второй ценовой зоне на 13,3%. Рост EBITDA обеспечен в основном получением надбавки к цене ДПМ для Черепетской ГРЭС, Южноуральской ГРЭС и Уренгойской ГРЭС, увеличением выработки на ряде станций, а также вводом в эксплуатацию станций в Калининградской области. Представленные финансовые результаты в целом ожидаемы. В будущем драйвером изменения курсовой стоимости акций может стать изменение дивидендной политики в рамках новой стратегии развития компании, которую могут принять в мае 2020 года.Промсвязьбанк

Интер РАО опубликовала ожидаемо сильные финансовые результаты за 1 полугодие - Атон

- 15 августа 2019, 11:38

- |

Выручка (239.1 млрд руб., +12% г/г) совпала с прогнозами рынка, при этом EBITDA (30.5 млрд руб., +24% г/г) превысила консенсус на 3% благодаря сильной динамике энергогенерирующего и трейдингового сегментов. Чистая прибыль (16.5 млрд руб., +6% г/г) оказалась ниже консенсуса на 9% вследствие сокращения чистого финансового дохода. FCF сократился на 7% г/г (до 10.8 млрд руб.) на фоне увеличения оборотного капитала. На телеконференции Интер РАО несколько повысила прогноз по EBITDA на 2019: рост может составить 10-15% г/г (до 133-140 млрд руб.). Так, результат 1П19 составляет 57% от средней по обновленному прогнозному диапазону.

Интер РАО опубликовала ожидаемо сильные финансовые результаты за 1П19, и повышение прогноза на 2019 представляется естественным следствием благоприятной ценовой конъюнктуры в 1П19. Интер РАО предлагает привлекательную оценку 1.1x по скорректированному EV/EBITDA 2019П против 2.8x у аналогов. Тем не менее это объясняется более низкими дивидендами (доходность 4-5% в год против 8% по сектору) и ее неясной стратегией в отношении казначейского пакета и денежной подушки. Мы сохраняем НЕЙТРАЛЬНЫЙ рейтинг по Интер РАО, отмечая, что обновление стратегии, которое должно быть представлено в 1П20, может стать позитивным катализатором для бумаги.Атон

Целевая цена для акций Интер РАО составляет 5,155 рубля - Промсвязьбанк

- 14 августа 2019, 21:13

- |

Выручка за отчетный период составила 520,5 млрд руб. (+13% г/г), EBITDA – 78,1 млрд руб. (+31,5% г/г), чистая прибыль – 47,9 млрд руб. (+25,2% г/г).

Увеличение выручки обусловлено, в частности, ростом платы за мощность по договорам о предоставлении мощности (ДПМ), а также за счет ценовой конъюнктуры на рынке на сутки вперед (РСВ): в первой ценовой зоне увеличение цен на электроэнергию на 13,6% г/г, а также рост цен на электроэнергию во второй ценовой зоне на 13,3% г/г.

Рост EBITDA обеспечен в основном получением надбавки к цене ДПМ для Черепетской ГРЭС, Южноуральской ГРЭС и Уренгойской ГРЭС, увеличением выработки на ряде станций, а также вводом в эксплуатацию станций в Калининградской области.

В части расходов отметим увеличение затрат на топливо, которое в основном пришлось на АО «Интер РАО — Электрогенерация» — за счёт роста выработки электроэнергии, в том числе новыми станциями в Калининградской области в совокупности с индексацией цены на газ и ростом цены на уголь. Этот эффект был частично нивелирован уменьшением расходов на станции Trakya Elektrik в связи с отсутствием выработки в отчетном периоде вследствие избытка предложения на рынке Турции.

( Читать дальше )

Рост акций Интер РАО сдерживается низкой дивидендной доходностью - УК РЕГИОН Инвестиции

- 14 августа 2019, 21:01

- |

Основным драйвером роста прибыли был сегмент электрогенерации на фоне роста цен и объемов выработки электроэнергии. Трейдинговый сегмент также продемонстрировал рост EBITDA более чем в два раза до 5,3 млрд руб. за счет увеличения объемов экспортных поставок.

В целом мы позитивно оцениваем перспективы акций «Интер РАО», но рост сдерживается сравнительно низкой дивидендной доходностью относительно сектора, а также неопределенностью относительно использования накопленных денежных ресурсов на балансе компании. Презентация обновленной стратегии компании, ожидаемая в 2020г., может стать катализатором роста бумаг.Дерягин Андрей

АО «УК РЕГИОН Инвестиции»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал