ИНВЕСТИЦИИ

Какие источники информации в основном использую для оценки компаний на рынке США.

- 09 февраля 2015, 02:15

- |

www.gurufocus.com/ — основной источник быстро посмотреть финансовые показатели и состояние компании, допустим, возьмем $USAT:

www.gurufocus.com/financials/USAT снизу расположены данные за 10 лет + последние кварталы, данные состоят из основных показателей на акцию, баланс, отчет о движении денежных средств.

finviz.com/quote.ashx?t=USAT — этот сайт я используя как скринер(отбор компаний по определенным параметрам), источник описания компании, последних новостей, так же в нем веду список компаний за которыми слежу. Так же по щелчку по названию компании под графиком сразу попадаешь на сайт компании — очень удобно.

finance.yahoo.com/q;_ylt=AgbkE2eeBOh5EADXr.SFGHcnv7gF;_ylc=X1MDMjE0MjQ3ODk0OARfcgMyBGZyA3VoM19maW5hbmNlX3dlYl9ncwRmcjIDc2EtZ3AEZ3ByaWQDBG5fZ3BzAzkEb3JpZ2luA2ZpbmFuY2UueWFob28uY29tBHBvcwMxBHBxc3RyAwRxdWVyeQNVU0FULARzYWMDMQRzYW8DMQ--?p=http%3A%2F%2Ffinance.yahoo.com%2Fq%3Fs%3DUSAT%26ql%3D0&uhb=uhb2&fr=uh3_finance_vert_gs&s=USAT

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Фьючерс на морковку или свой огород?

- 08 февраля 2015, 14:38

- |

Так капуста подорожала сразу на 40%, а в отдельных регионах – почти вдвое.

Цены на виноград, помидоры и огурцы также выросли примерно на 40%,

морковь подорожала на 26,5%, лук, свекла и груши – на 23,2–24,2%.»

Так вот, читая подобные данные возникает естественный вопрос, как можно сохранить свои накопления, чтобы их не сожрала такая инфляция?

- Конечно можно покупать продукты на месяц вперед и экономить на ежемесячном скачке цен.

- Можно пройтись по друзьям и знакомым, у которых есть огороды, у тех наверняка в ямах хранятся излишки овощей, которыми они не прочь поделиться по скромной цене или даже безвозмездно.

- Или даже выращивать самому (но тут спорно, потери времени и денег на бензин, удобрения, средства от комаров и т.п. могут превысить стоимость всего урожая)

( Читать дальше )

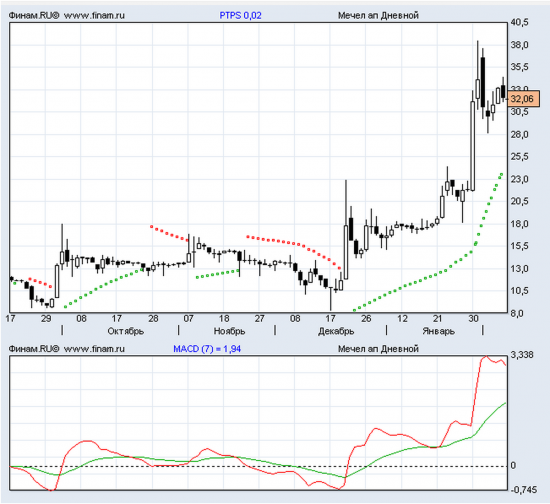

История о том, как я не утроил вложенные деньги

- 07 февраля 2015, 19:41

- |

Смотрим график.

Брал по 15.6. прив. акции Мечела. Изучил от и до эту компанию, изучил ее долги, с кем она судится и т.д. Брал так, потому что на тот момент не было системы вообще. Но моя интуиция подсказывала, что эту компанию государство спасет от банкротства, слишком уж важны их предприятия для него. Тогда я надеялся, что они вырастут в разы и я их продам, но перестал верить в их рост после того, как они стали падать и не было хороших новостей. Суды проигрывались. Я сидел в просадке и ждал. Не продавал, потому что не было пункта в системе по избавлению от падающих акций. Хотя мог легко продать по 14-15 и потом уже выкупить по 8-10.

Произошел бум, акции взлетели до 23 и упали до 17. Я пожалел, что не продал их по 21, когда была возможность. Пожадничал. Цена откатилась и я решил избавиться от рискованных акций компании с большими долгами. Продал уже по 17.6. Да, вышел из сделки с прибылью, но небольшой.

( Читать дальше )

Ещё раз про рубль, нефть и fRTS.

- 04 февраля 2015, 22:26

- |

На фоне стремительного роста цен на нефть, более чем на 20% за три торговые сессии, российский рубль также получил хорошую поддержку и смог укрепиться в пределах 10%. Несмотря на резкое сокращение числа буровых скважин в США, стремительное падение инвестиций в нефтяную отрасль и массовые забастовки в Америке, на дальнейший рост “чёрного золота” уже рассчитывать не стоит. Пока с рынка нефти будут уходить слабые игроки, их место будут занимать более сильные и менее закредитованные, поэтому сильного сокращения добычи нефти в ближайшее время явно не случится. Если нефтяные котировки перестанут поддерживать российскую валюту, то шансов на её укрепление будет крайне мало.

В Феврале России предстоит погасить внешних долгов на внушительную сумму 15 млрд. долларов, семь из которых, приходится на компанию Роснефть. Большая часть валюты уже явно саккумулирована для выплат, но даже небольшие покупки на тонком рынке могут и дальше оказывать существенное давление на рубль. Сокращение экономики приводит к падению доходов бюджета, который и дальше придётся компенсировать через падение рубля. Пролонгация санкций и понижение рейтинга хоть и учтены рынком полностью, но для дальнейшего оттока капитала – это по-прежнему весомый аргумент. И наконец, самое главное – подорвано доверие к главному регулятору, который начал метаться из стороны в сторону и под давлением, или уже от безысходности, стал вновь пересматривать свои приоритеты и свою монетарную политику в целом. Ещё даже близко не пройдён пик инфляции, при этом ЦБ РФ понижает ставку с 17% до 15%, тем самым создавая дополнительное давление на рубль. Снижение ставки на 2% реальный бизнес всё равно никак не заметит. Даже если кредиты снизятся с 35% до 30% это всё равно дорога в никуда. Но своим действием ЦБРФ теперь вновь изменил ожидания участников рынка и теперь все будут ждать дальнейшего снижения ставки в ближайшие месяцы, чтобы вытянуть из ямы экономику, иначе для чего было вообще делать первый шаг, если за этим не последует плавный цикл? Раз ЦБ вновь сменил приоритеты и переоценил риски инфляции и риски падения экономики, значит и нам надо готовиться к тому, что держать рубль больше никто не будет, а инфляция из приоритетов уходит на второй план.( Читать дальше )

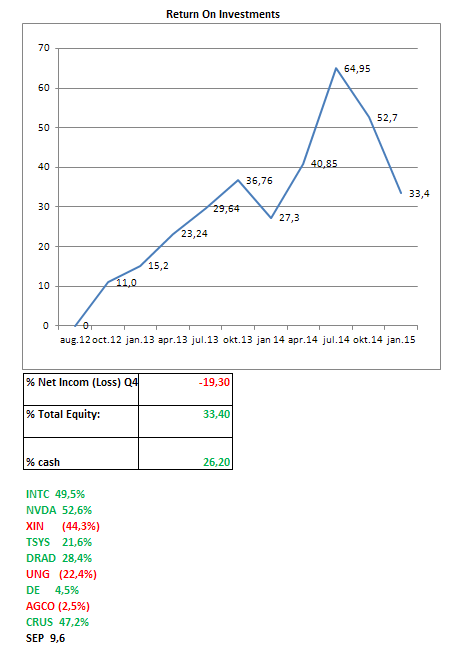

идея сравнения инвестиций в российские и американские акции

- 03 февраля 2015, 19:01

- |

В последнее время Александр Шадрин проводит показательное инвестирование в российские акции на горизонте в несколько лет. Идея интересная. Цель понятная – популяризация инвестирования в Россию. Да и, вообще, учить инвестировать, а не спекулировать – достойное занятие. Так сказать — думать не сегодняшним днем, а на горизонте нескольких лет. Это учит тому, что ты должен быть ответственен за свой выбор.

Публичное инвестирование – дело не простое, нервозное, особенно, если рынок идет не в твою сторону. Но сама идея – показать, что инвестиции в акции могут принести прибыль – достойна похвалы, особенно в России, т.к. абсолютное большинство населения России при словах «инвестировать в акции российских компаний» сразу вспоминают ООО «МММ», либо «ЮКОС», либо прочие махинации и инсайдерские сделки на рынке.

Единственное, что меня напрягает в этой идее, это то, что мы все-таки находимся в России, и культура инвестирования, культура прозрачной отчетности компаний, культура предоставления оперативной (свежей) информации в свободном доступе о компаниях и их показателях пока не сформировалась. Конечно, надо быть патриотом своей страны, самому принимать участие в развитие экономики, но когда дело касается личных финансов и идеи инвестирования в российские компании – натыкаешься на такое количество препятствий и лжи (инсайдерские сделки в компаниях средней/малой капитализации; страновые, кредитные, политические риски; сомнительные народные IPO; скудный набор ликвидных тикеров для инвестирования и прочее), складывается стойкое ощущение отторжения. Где-то здесь подвох. Единственное, что еще можно делать – спекулировать, и по-быстрому урывать «копейки» на новостных движениях или торговле по технике. Инвестировать в российские акции с горизонтом в 3-5 лет для частного инвестора – такой же риск как покупать 300 кг. гречки для пенсионерки, в надежде на рост цены.

( Читать дальше )

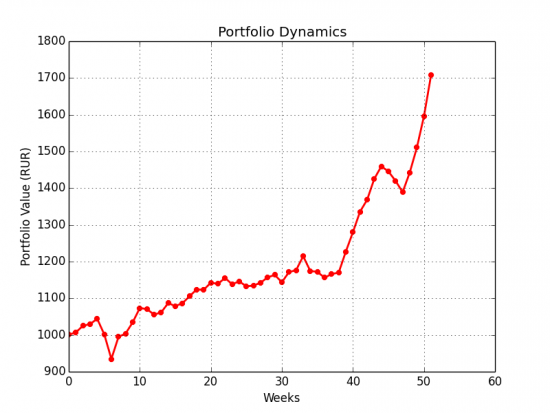

О рублевой и долларовой оценке инвестиций

- 03 февраля 2015, 06:35

- |

Я задумался и увидел, что цена падала без объемов. Значит, это не распродажи пошли, а просто рубль укрепился и получилось, как будто цены на акции сильно упали. Мне пришла интересная идея, которая может показаться кому-то банальной, — проверить, а как вел себя мой портфель в 2014 — 2015 году в рублях и долларах. У меня есть самописная программа на Python для рисования динамики портфеля по историческим котировкам. Вот, что получилось. В рублях все хорошо и портфель плавно вырос с 1 млн до 1.7 млн. рублей. По оси y делил на 1000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал