Долгосрок

НЛМК. Возобновление дивидендов и итоговые результаты

- 18 апреля 2024, 14:09

- |

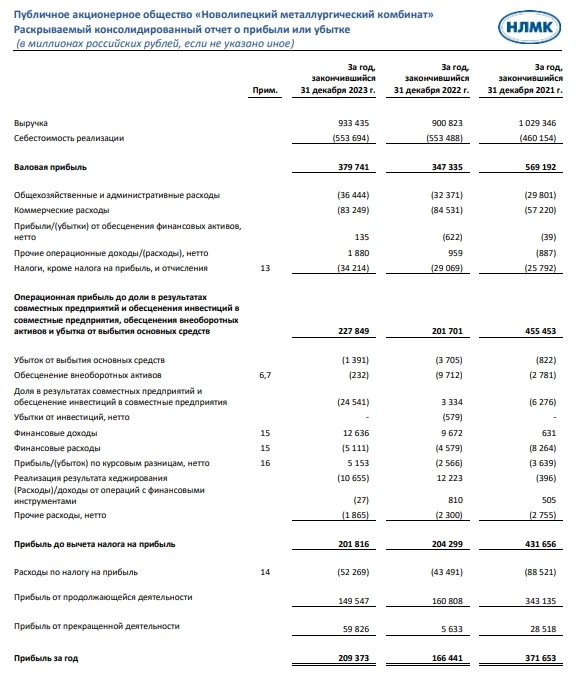

Лидирующий международный производитель высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса НЛМК, на этой неделе также представил финансовые результаты за 2023 год. Традиционно переходим к ключевым показателям:

🔵Выручка: 933 млрд руб (+4% г/г)

🔵EBITDA (оценочная): 273 млрд руб (+12% г/г)

🔵Валовая прибыль: 379,7 млрд руб (+9,3% г/г)

🔵Скорр. чистая прибыль: 209,3 млрд руб (+26% г/г)

🔵Чистый долг: -112 млрд руб (против 42 млрд руб в 2022)

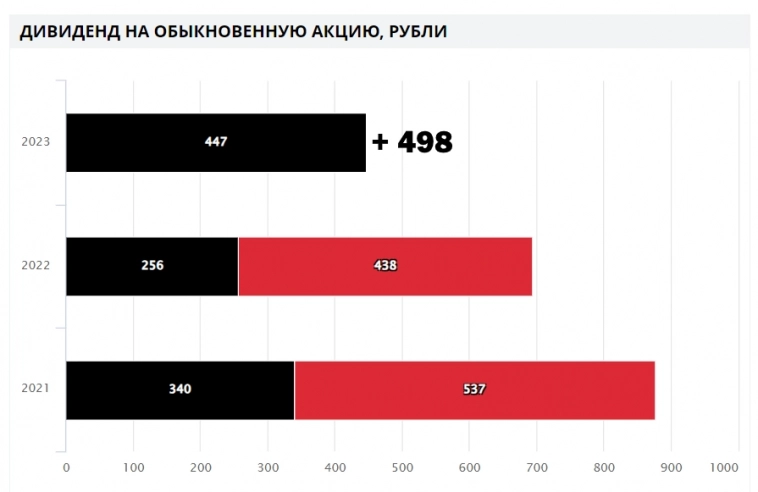

Отчетность получилась нейтральной и несмотря на снижение выручки во втором полугодии 2023, в годовом выражении НЛМК продемонстрировала рост по всем ключевым финансовым показателям. Важно сказать, что НЛМК уже давно не стоит относить к компаниям роста, поскольку ключевым в её кейсе являются дивиденды.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Сбербанк. Прибыль продолжает расти, что делать с акциями?

- 15 апреля 2024, 09:49

- |

Один из лидеров фондового рынка и заслуженный ТОП-1 народного портфеля Сбербанк, пару дней назад представил финансовые результаты по РСБУ за 3 месяца 2024 года. Взглянем на ключевые показатели:

Результаты за 3 месяца:

🔵Чистый процентный доход: 618,8 млрд руб (+19,7% г/г)

🔵Чистый комиссионный доход: 165,7 млрд руб (+6,0% г/г)

🔵Чистая прибыль: 364 млрд руб (+3,9% г/г)

Результаты за Март:

🔵Чистый процентный доход: 208,0 млрд руб (+15,2% г/г)

🔵Чистый комиссионный доход: 61,6 млрд руб (+2,4% г/г)

🔵Чистая прибыль: 128,5 млрд руб (+2,6% г/г)

Сбербанк от месяца к месяцу продолжает демонстрировать рост по всем ключевым финансовым показателям, а акции тем временем уже успели закрепиться выше 300 рублей и покоряют новые локальные максимумы.

Руководство Сбербанка отмечает улучшение спроса в корпоративном кредитовании, но в то же время отмечает, что ипотечное кредитование находится под давлением высоких ставок. Также в марте отмечается рост совокупного кредитного портфеля на 1,1% и фиксируется устойчивая динамика в отношении привлечения средств физических лиц, объём которых вырос на 1,8%.

( Читать дальше )

Как зарабатывать на акциях 14.04.2024

- 14 апреля 2024, 22:06

- |

Доброго воскресного вечера нашей аудитории!

В этом месяце решил провернуть небольшой трюк: прочитал небольшую по содержанию и смысловой нагрузке книгу, чтобы охватить бОльший временной промежуток для чтения труда на 1 000+ страниц. То есть фактически условие «1 книга в месяц» выполняется, но никто не говорил, что нельзя начинать вторую. Так, к слову, и на фондовом рынке — всегда стоит детально изучать условия для тех или иных инструментов.

На просторах электронных книжных полок наткнулся на книгу, в которой рассказывается «как заработать на акциях» — подумал, что после прочтения этой книги преданные хейтеры моего академического и практического опыта толпой возрадуются с возгласами «Ну наконец-то, дельная литература».

То есть, книга была выбрана по причине «Хочешь думать как большинство рынка — читай и изучай то, что посильно рынку». Поэтому уровень литературы напрямую отражает знания большинства РФ рынка, включая авторов многих каналов и «экспертов».

( Читать дальше )

СОФТЛАЙН. РЕКОРДНЫЕ РЕЗУЛЬТАТЫ И ПОЗИТИВНЫЙ ВЗГЛЯД

- 09 апреля 2024, 12:52

- |

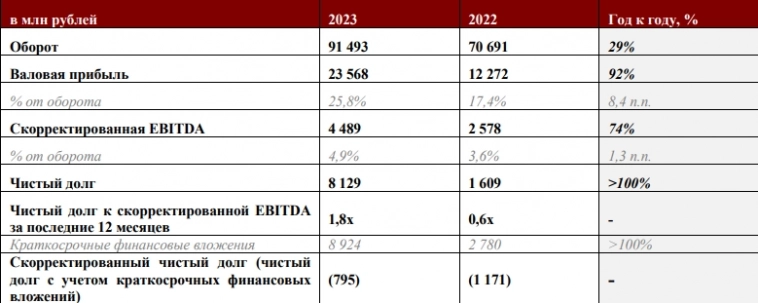

В рамках традиционной рубрики разбора отчетов компаний, переходим к финансовым результатам одного из лидеров IT-сегмента Софтлайну, который на прошлой неделе также поделился итоговой отчетностью по МСФО за 2023 год:

🔴Оборот: 91,5 млдр руб (+29% г/г)

🔴Выручка: 73,2 млрд руб (+30% г/г)

🔴Валовая прибыль: 23,6 млрд руб (+92% г/г)

🔴Скорр. EBITDA: 4,5 млрд руб (+74% г/г)

В отчетном году компания продемонстрировала существенный рост в выручке по всем ключевым сегментам бизнеса, при этом также важно отметить падение по чистой прибыли до 3,1 млрд рублей, против 6,5 млрд за 2022 год и увеличение долговой нагрузки. Противоречиво, однако давайте разберемся..

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Начнем с противоречивого, а именно чистой прибыли, которая по итогам года упала до 3,1 млрд рублей.

( Читать дальше )

Итоги за 01.03.2024-31.03.2024

- 31 марта 2024, 11:25

- |

Долгосрок | Портфель — Итоги за 01.03-31.03

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам марта. Предыдущий обзор доступен по ссылке. (https://t.me/DolgosrokInvest/455)

Взгляд на рынок

Март оказался довольно неоднозначным месяцем для рынка облигаций. ОФЗ активно снижались на фоне размещений Минфина и игры на понижение со стороны банков. Больше всех досталось выпускам 26243 и 26244, доходности которых достигли 13.5% Вся кривая бескупонной доходности ушла выше 13% (13.2-13.3% в среднем на данный момент), хотя буквально месяц назад было 12.4-12.5%. RGBI преодолел минимумы апреля 2022 и пока остановился, но продолжает приносить убытки держателям гособлигации, особенно наиболее длинных. Во втором квартале тенденция может продолжиться, так как Минфин не собирается сбавлять темпы размещений (планируется 1 трлн руб.), а участники рынка, соответственно, — продаж.

Несмотря на падение рынка гособлигаций, корпоративные бонды чувствуют себя достаточно стабильно. Снижение тела компенсируется купоном, особенно в сегменте ВДО, который снова в прибыли.

( Читать дальше )

😏Перспективы золотой лихорадки в России😏

- 31 марта 2024, 11:13

- |

Центральный Научно-Исследовательский Геологоразведочный Институт Цветных и Благородных Металлов выдал в ноябре 2023 года интересный доклад. Он не так интересен для трейдеров, больше актуален для инвесторов. Но давайте ознакомимся с основными позициями документа:

👉В ЦНИГРИ видят три варианта развития золотодобычи. Два наиболее вероятных (базовый и прогрессивный) и один менее вероятный (консервативный).

👉Базовый сценарий предполагает рост золотодобычи 600 т. в год к 2030 году, прогрессивный — до 700 т. золота в год. Консервативный сценарий предполагал отсутствие ввода новых золотых месторождений в эксплуатацию в 2024 году, в таком случае пик добычи золота исторический должен быть достигнут уже к середине 2024 года.

Стоит отметить, что консервативный сценарий не сбылся хотя бы по причине ввода в эксплуатацию месторождений Полюса и ЮГК.

👉В 2024-2025 (и возможно начале 2026 года) объёмы производства золота будут стабильными с небольшой тенденцией роста. Это позитивный момент для котировок в среднесрочной перспективе, избытка предложения не будет.

( Читать дальше )

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - Обзор книги 30.03.2024

- 30 марта 2024, 17:14

- |

Доброго субботнего дня нашей аудитории!

Продолжаем привычку по прочтению 1 книги в месяц. Наверное, стоит сделать небольшую оговорку касательно предвзятости автора к одной из тем. В частности, корпоративные финансы на русском языке.

Также отмечу, что на полке начинает пылиться фундамент для облигационного рынка — труд Фрэнка Фабоцци, которая в ближайшие дни подвергнется агрессивному прочтению. Постараюсь делиться краткими изложениями глав в процессе — эта книга заслуживает внимания.

Много раз утверждал, что больше не открою русскоязычный корпфин по причине того, что не прижился он в деловых кругах и воспринимать литературу достаточно трудно. Чего только стоит перевод наших лингвистов. Если вы не знаете, что такое «кредитный лизинг», то лучше и не открывать переводы зарубежных авторов. Хотите понять Дамодарана — откройте оригинал. Хотите выудить знания из трудов Росса или Брейли и Майерса — откройте оригинал. Не знаете английский — открывайте оригинал, тренируйтесь с переводчиком, записывайте термины и учите.

( Читать дальше )

ЛУКОЙЛ. ПОЧЕМУ ТАК МАЛО ДИВИДЕНДОВ?

- 25 марта 2024, 15:43

- |

В конце прошлой торговой недели рынок содрогнулся от дивидендов ЛУКОЙЛА за 2023 год. В качестве финальной выплаты совет директоров компании рекомендовал дивиденд в размере 498 рублей на акцию, что по текущим ценам составляет около 6,8% дивдоходности. Размер дивидендов оказался ниже консенсуса рынка — 686 рублей, а также ниже ожиданий многих авторитетных аналитиков.

Здесь важно напомнить, что ЛУКОЙЛ выплачивает дивиденды 2 раза в год и общая сумма дивидендов с учетом прошлой выплаты составляет 945 рублей, что в свою очередь соответствует 13% дивдоходности.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📉 Что повлияло на финальный дивиденд?

В настоящее время сложно сказать, что конкретно могло повлиять на окончательное решение совета директоров по рекомендации дивидендов, но исходя из общедоступной информации я бы выделил следующие факторы:

( Читать дальше )

ИНАРКТИКА. ИНТЕРЕСНЫЙ ДОЛГОСРОЧНЫЙ КЕЙС

- 21 марта 2024, 14:04

- |

Крупнейшая российская компания в секторе товарного выращивания рыбы (аквакультуры), представила финансовые результаты по МСФО по итогам 2023 года. Традиционно переходим к ключевым показателям:

🔴Выручка: 28,5 млрд руб (+21% г/г)

🔴Валовая прибыль: 21,2 млрд руб (+38% г/г)

🔴Скорректированная EBITDA: 12,9 млрд руб (на уровне прошлого года)

🔴Чистая прибыль: 15,5 млрд руб (+27% г/г)

Результаты получились умеренно-позитивными в виду роста себестоимости продаж и замедления динамики во втором полугодии. При этом, итоговые показатели всё равно остаются на хорошем уровне.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Компания отмечает, что в 2023 году наблюдалось восстановление спроса на лососёвые на российском рынке в натуральном и денежном выражении. Таким образом Инарктике удалось показать хороший рост продаж относительно 2022 года, а также рекордного 2021.

( Читать дальше )

СОВКОМФЛОТ. ГОДОВОЙ ОТЧЕТ И ДАЛЬНЕЙШИЕ ПЕРСПЕКТИВЫ

- 20 марта 2024, 13:04

- |

Крупнейший судовой оператор в России представил финансовые результаты по МСФО за 2023 год. Взглянем на ключевые показатели:

🔵Выручка 2023: $2,3 млрд (+22,6% г/г)

🔵Чистая прибыл 2023: $943,3 млн (рост в 2,4 раза г/г)

🔵EBITDA 2023: $1,5 млрд (+51,9% г/г)

🔵Чистый долг/EBITDA 2023: 0,16x (-0,73x г/г)

Совкомфлот отчитался сильно и в рамках ожиданий, 2023 год получился для компании рекордным с точки зрения объемов выручки и чистой прибыли.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Сильные финансовые результаты по итогам 2023 года обусловлены следующими факторами:

1. Совкомфлот является ключевым бенефициаром введения санкций против нефтегазового сектора РФ

Из-за санкционных ограничений экспортные цепочки стали значительно длиннее, что поспособствовало росту ставок на фрахт. Работа флота ведется в условиях высокой рыночной конъюнктуры.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал