SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

ММК - рекордная операционная EBITDA, рост свободного денежного потока, дивиденды - 100% от FCF (2,114 р)

- 02 ноября 2018, 10:19

- |

MMK объявляет результаты финансовой отчетности за 3-й квартал и 9 месяцев 2018 года, подготовленной в соответствии с международными стандартами финансовой отчетности (МСФО).

( Читать дальше )

- EBITDA за 3 кв. 2018 г. составила 671 млн долларов США, увеличившись на 3,2% к показателю за прошлый квартал – рекордное значение в истории компании. Маржа по EBITDA выросла до 32,1%.

- Свободный денежный поток за 3 кв. 2018 г. вырос на 28,8% к уровню 2 кв. 2018 г. и составил 362 млн долларов США.

- Рост доходности и высокие показатели ликвидности позволили Совету директоров компании рекомендовать по итогам работы за 3 кв. 2018 г. выплатить в виде дивидендов 2,114 руб. на одну обыкновенную

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ростелеком не сможет радикально изменить объём дивидендов из-за расходов на закон Яровой - Открытие Брокер

- 01 ноября 2018, 18:53

- |

«Ростелеком» опубликовал финансовые результаты за 3 квартал, выручка прибавила 5% год к году до 79,4 млрд руб. С точки зрения её структуры сохраняются долгосрочные тенденции: падает доля морально устаревшей фиксированной телефонии (сейчас на нее приходится 21%), растёт доля ШПД (25%), ТВ (11%) и разного рода VAS (11%). Примерно 37% выручки уже приходится на госсектор и частный бизнес, но это по-прежнему самый быстрорастущий сегмент (+9% год к году).

Операционная прибыль выросла на 19% до 10,9 млрд руб., OIBDA увеличилась на 9% до 27,3 млрд руб. (маржа OIBDA прибавила 1,4 процентного пункта год к году до 34,4%). Чистая прибыль выросла на 46% до 5,7 млрд руб. Ключевой причиной улучшения маржи операционной прибыли стал контроль над расходами на персонал. В свою очередь, на чистую прибыль также оказало влияние сокращение расходов на обслуживание долга. Долг компании (в отношении к 12 мес. OIBDA составляет 2,0) полностью номинирован в рублях и стоимость его обслуживания кумулятивно падает по мере рефинансирования (вслед за снижением ставки ЦБ РФ). Помимо этого, в отличие от прошлого года компания не несёт формальных убытков от ассоциированных компаний на фоне выхода Tele2 на чистую прибыль.

( Читать дальше )

Операционная прибыль выросла на 19% до 10,9 млрд руб., OIBDA увеличилась на 9% до 27,3 млрд руб. (маржа OIBDA прибавила 1,4 процентного пункта год к году до 34,4%). Чистая прибыль выросла на 46% до 5,7 млрд руб. Ключевой причиной улучшения маржи операционной прибыли стал контроль над расходами на персонал. В свою очередь, на чистую прибыль также оказало влияние сокращение расходов на обслуживание долга. Долг компании (в отношении к 12 мес. OIBDA составляет 2,0) полностью номинирован в рублях и стоимость его обслуживания кумулятивно падает по мере рефинансирования (вслед за снижением ставки ЦБ РФ). Помимо этого, в отличие от прошлого года компания не несёт формальных убытков от ассоциированных компаний на фоне выхода Tele2 на чистую прибыль.

( Читать дальше )

Ждать ли Сбербанк по 300 рублей? - Финам

- 01 ноября 2018, 18:25

- |

Бумаги «Сбербанка» сегодня снижаются после выхода отчета за 3 квартал. Однако акции банка на текущих уровнях весьма привлекательны. Форвардная дивидендная доходность выглядит очень интересной и в следующем году размер дивиденда может составить около 16 рублей за акцию. Такое мнение высказали аналитики в ходе онлайн-конференции «Мировые рынки: зима близко» на сайте Finam.ru. Эксперты также рассказали о том, какие уровни по «Сбербанку» они видят в перспективе 6 месяцев, если обещанные санкции против госдолга и операций госбанков будут применены в мягком варианте.

Анастасия Гладких, аналитик Just2Trade: В случае относительно спокойной внешней обстановки, продажа Denizbank может сыграть на руку «Сбербанку». Улучшение ряда показателей позволит увеличить дивиденды. При таком раскладе к середине лета можно будет ожидать значений в районе 300 рублей за акцию.

Вадим Сысоев, аналитик отдела анализа мировых рынков ГК «ФИНАМ»: С точки зрения технического анализа, мы ожидаем подскок к 217-220 р. С точки зрения фундаментального анализа, наша цель 268,5 р.

Тимур Нигматуллин

( Читать дальше )

Анастасия Гладких, аналитик Just2Trade: В случае относительно спокойной внешней обстановки, продажа Denizbank может сыграть на руку «Сбербанку». Улучшение ряда показателей позволит увеличить дивиденды. При таком раскладе к середине лета можно будет ожидать значений в районе 300 рублей за акцию.

Вадим Сысоев, аналитик отдела анализа мировых рынков ГК «ФИНАМ»: С точки зрения технического анализа, мы ожидаем подскок к 217-220 р. С точки зрения фундаментального анализа, наша цель 268,5 р.

Тимур Нигматуллин

( Читать дальше )

Потенциал роста акций Мосбиржи составляет 27% - Альфа-Банк

- 01 ноября 2018, 18:13

- |

Аналитики Альфа-Банка считают, что сейчас подходящее время для инвестирования:

( Читать дальше )

Мы возобновляем аналитическое освещение Московской биржи с рекомендации выше рынка. Нам нравится диверсифицированный портфель продуктов компании, который обеспечивает устойчивый рост комиссионного дохода независимо от стадии бизнес цикла.

Мы также ожидаем, что процентный доход возобновит рост в 2019 году: на наш взгляд, потенциал снижения балансов участников рынка ограничен, в то время как процентные ставки по всему миру растут. Это в сочетании с низкими требованиями по капиталовложениям позволят Московской бирже выплачивать хорошие дивиденды (по нашему прогнозу, дивидендная доходность составит 9-11% в 2018-2020П).

Акции компании подешевели примерно на 30% со своих максимумов в середине мая, так как Московская биржа признала разовый убыток в размере 1,7 млрд руб. в 1П18 и приняла решение воздержаться от выплаты промежуточных дивидендов.

Мы считаем, что все негативные моменты уже учтены в котировках и сейчас подходящее время для инвестирования. Наша РЦ составляет 110 руб. на акцию, что предполагает потенциал роста 27%.

Комиссионный доход: достойная предыстория и диверсифицированный бизнес подтверждают перспективы стабильного роста.

( Читать дальше )

Сбербанк - будет и дальше придерживаться своей дивидендной политики

- 01 ноября 2018, 17:17

- |

Сбербанк сохраняет планы по выплате дивидендов в 50% чистой прибыли по МСФО при одновременном поддержании уровня базового капитала не ниже 12,5%.

зампред правления Сбербанка Александр Морозов, в ходе телефонной конференции:

Объем дивидендных выплат будет обсуждаться на совете директоров.

Цель по выплате дивидендов в 50% чистой прибыли по МСФО при одновременном поддержании уровня базового капитала не ниже 12,5% менять не планируется.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={725138CF-022C-4262-A07C-D925708E8E2E}

зампред правления Сбербанка Александр Морозов, в ходе телефонной конференции:

«В нашей дивидендной политике очень четко сказано, что наша цель — постепенно достичь капитала первого уровня до 12,5%, и при этом одновременно увеличивать выплаты по дивидендам. Мы сейчас находимся на пути реализации этих двух целей»

Объем дивидендных выплат будет обсуждаться на совете директоров.

«Это будет скорее ближе к концу первого квартала следующего года, но мы будем соответствовать нашим обещаниям»

Цель по выплате дивидендов в 50% чистой прибыли по МСФО при одновременном поддержании уровня базового капитала не ниже 12,5% менять не планируется.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={725138CF-022C-4262-A07C-D925708E8E2E}

Результаты Сбербанка в рамках ожиданий - Финам

- 01 ноября 2018, 16:18

- |

«Сбербанк» отчитался о росте прибыли за 9 мес. на 14% до 656 млрд руб. относительно прошлого года в основном благодаря сильному 1-му полугодию. Ключевые сегменты показали рост: чистые процентные доходы с учетом резервов увеличились на 15% в основном благодаря сокращению отчислений в резервы, чистые комиссионные доходы повысились на 22%. Рентабельность собственного капитала остается высокой – ROE TTM составила 24%. В 3-м квартале госбанк отразил рост прибыли всего на 1,8% в сравнении с +16% во 2К и +27% в1К, но это было в целом ожидаемо. На результаты повлияла в основном отрицательная переоценка ценных бумаг на сумму 23 млрд руб. (всего 52 млрд руб. за 9 мес.) на фоне обострения санкций в августе, рост резервов по кредитам на 16% вследствие негативной переоценки кредитов, а также сужение чистой маржи до 5,75% в 3К с 6,12% годом ранее.

Вместе с тем, балансовые показатели показывают положительную динамику в этом году. Без учета Денизбанка объем депозитов увеличился на 3,6% к/к и на 9,7% с начала года, кредитование gross выросло на 3,5% к/к и на 11,3% с начала года с улучшением как по корпоративному сегменту, так и розничному. Показатели кредитного качества улучшились – доля проблемных кредитов сократилась до 4,1% с 4,5% в начале года, покрытие неработающих активов резервами остается высоким 180,5% (171,3% на 1 янв).

( Читать дальше )

Вместе с тем, балансовые показатели показывают положительную динамику в этом году. Без учета Денизбанка объем депозитов увеличился на 3,6% к/к и на 9,7% с начала года, кредитование gross выросло на 3,5% к/к и на 11,3% с начала года с улучшением как по корпоративному сегменту, так и розничному. Показатели кредитного качества улучшились – доля проблемных кредитов сократилась до 4,1% с 4,5% в начале года, покрытие неработающих активов резервами остается высоким 180,5% (171,3% на 1 янв).

( Читать дальше )

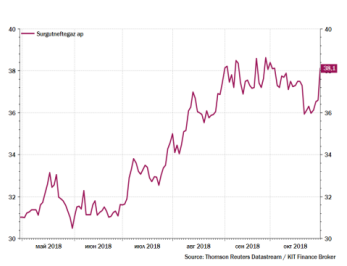

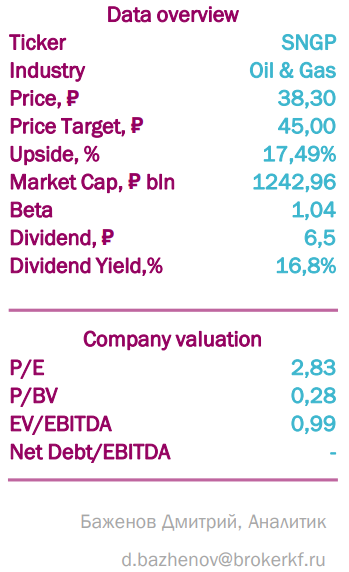

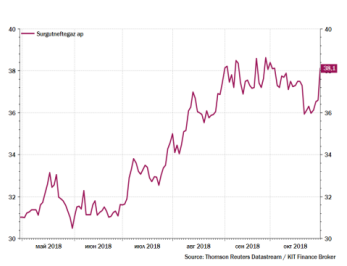

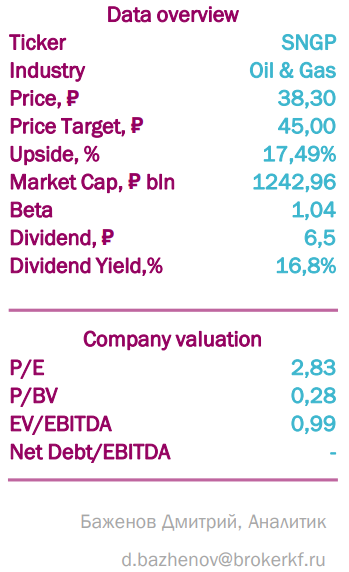

Сургутнефтегаз: финансовые результаты за 9 месяцев 2018 года по РСБУ - КИТ Финанс Брокер

- 01 ноября 2018, 16:08

- |

Выручка Сургутнефтегаз за январь – сентябрь 2018 г. выросла в 1,4 раз по сравнению с аналогичным периодом прошлого года – до 1,1 трлн. руб. Чистая прибыль за 9 мес. 2018 г. по РСБУ выросла почти в 7 раз по сравнению с аналогичным периодом 2017 г. – до 598 млрд. руб.

( Читать дальше )

( Читать дальше )

Идея: покупка МРСК Волги под предстоящий отчет МСФО 9 мес и дивиденды

- 01 ноября 2018, 15:32

- |

Как мы помним, в прошлый раз на дивиденды компания отсыпала ровно половину ЧП МСФО.

Исходные данные:

1. за первую половину 2018 года компания заработала по МСФО 2,74 млрд. руб.

2. в прошлом году за второе полугодие компания заработала 3 млрд. рублей,

3. прибыль 3-го квартала по РСБУ выросла на 20% (валовая прибыль 3-го квартала на 14%) год к году, несмотря на опасения снижения в результате роста тарифа ФСК.

4. у компании практически нет долгов, процентные выплаты опустились до смешного минимума в 114 млн руб, снизившись год к году в 4 раза по итогам 9 мес 2018 года.

5. «Плохой» отчет за второй квартал (в результате коррекций ошибок бухгалтерии в первом квартале), спутал все карты, из-за чего акцию незаслуженно укатали вниз, но третий квартал показал стабильно хорошие результаты, компания продолжает хорошо зарабатывать.

Всё это дает надежду на прибыль по году около 5,8 млрд. руб., что даст дивиденд на 1 акцию 1,54 копейки

А это значит, что текущая дивдоходность равна 15,4% «грязными» (сейчас цена акции не превышает 10 коп.).

Грядущий отчет МСФО за 9 мес. может и превысить ожидания, и тогда годовая ЧП может оказаться ближе к 6 млрд. руб.

ЗЫ. Держу логни в МРСК Волги.

Исходные данные:

1. за первую половину 2018 года компания заработала по МСФО 2,74 млрд. руб.

2. в прошлом году за второе полугодие компания заработала 3 млрд. рублей,

3. прибыль 3-го квартала по РСБУ выросла на 20% (валовая прибыль 3-го квартала на 14%) год к году, несмотря на опасения снижения в результате роста тарифа ФСК.

4. у компании практически нет долгов, процентные выплаты опустились до смешного минимума в 114 млн руб, снизившись год к году в 4 раза по итогам 9 мес 2018 года.

5. «Плохой» отчет за второй квартал (в результате коррекций ошибок бухгалтерии в первом квартале), спутал все карты, из-за чего акцию незаслуженно укатали вниз, но третий квартал показал стабильно хорошие результаты, компания продолжает хорошо зарабатывать.

Всё это дает надежду на прибыль по году около 5,8 млрд. руб., что даст дивиденд на 1 акцию 1,54 копейки

А это значит, что текущая дивдоходность равна 15,4% «грязными» (сейчас цена акции не превышает 10 коп.).

Грядущий отчет МСФО за 9 мес. может и превысить ожидания, и тогда годовая ЧП может оказаться ближе к 6 млрд. руб.

ЗЫ. Держу логни в МРСК Волги.

Промежуточные дивиденды ММК могут составить $0,33 на GDR - Атон

- 01 ноября 2018, 15:30

- |

Аналитики Атона считают, что выручка останется неизменной кв/кв:

ММК объявить свои финансовые результаты за 3 квартал 2018 года по МСФО в пятницу, 2 ноября.

Согласно нашим прогнозам, выручка составит $2 120 млн (+0.7% кв/кв, +5.4% г/г), EBITDA — $622 млн (-4.1% кв/кв, +16.7% г/г), рентабельность EBITDA — 29.4% (-1.5 пп кв/кв, +2.8 пп г/г), а FCF — $286 млн (+1.8% кв/кв, -20.6% г/г).

Мы ожидаем, что выручка останется в целом неизменной кв/кв, поскольку рост продаж готовой продукции на 7.2% должен компенсировать снижение цен реализации на 6.7%. EBITDA должна немного упасть, несмотря на ослабление рубля, из-за падения продаж продукции с высокой добавленной стоимостью на 2.1%.

Мы ожидаем, что прогнозируемое сокращение капзатрат нивелирует небольшой рост оборотного капитала и снижение прибыли от основных видов деятельности. Учитывая, что компания выплачивает 100% свободного денежного потока, мы ждем, что ММК объявит промежуточные дивиденды в размере $0.33/GDR, обеспечивающие доходность 3.6%.

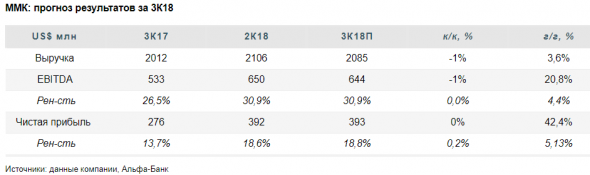

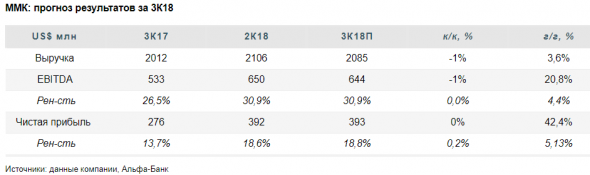

ММК продемонстрирует высокую рентабельность и EBITDA - Альфа-Банк

- 01 ноября 2018, 15:18

- |

MMK в пятницу представит финансовые результаты за 3К18 по МСФО и объявит дивидендные выплаты за квартал.

Мы ожидаем, что компания представит сильные результаты, поддержку которым окажет увеличение объемов реализации, что, скорее всего, будет нейтрализовано коррекцией цен на сталь. Все внимание будет на размере дивидендных выплат, рассчитываемых от объема СДП. Мы ожидаем, что выручка почти не изменится и составит $2 085 млнАльфа-Банк

По нашему прогнозу, компания продемонстрирует высокую рентабельность и EBITDA примерно $644 млн на фоне сочетания двух факторов – слабого рубля (он ослаб на 6% в 3К18) и стабильных цен на сырье.

Чистая прибыль, по нашему прогнозу, не изменится в квартальном сопоставлении и составит $393 млн

MMK прогнозировал снижение капиталовложений в 2П18, назвав сумму лишь немного выше $800 млн по итогам всего 2018. Таким образом, мы можем предположить, что СДП будет выше, без учета разовых факторов. По нашему прогнозу, он составит не менее $281 млн и, скорее всего, будет полностью направлен на дивиденды, учитывая, что ММК находится в чистой денежной позиции (-0,03x) на конец 2К18.

Учитывая сезонный фактор и снижение бизнес активности на российском рынке в зимний период, мы прогнозируем дальнейшее снижение показателей, но по-прежнему позитивно смотрим на акции компании, так как сильный баланс в сочетании с полностью загруженными мощностями обеспечивают стабильность показателей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал