SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ВТБ-капитал

ВТБ-Капитал дает рекомендацию нерезидентам покупать акции ФСК. цель 30к.

- 10 февраля 2017, 15:26

- |

Александр Фарбо прислал сегодня

ВТБ-Капитал рекомендует к покупке акции ФСК ЕЭС:

===============

FSK — Reassessed as a Buy

Based on an assumption of below inflation tariff growth and connected capacity declining 2% by 2018, we calculate sustainable cash-based DYs of 7.5% for the medium term (at a 50% payout). Being believers in the 4% inflation target and the bond-like nature of the Federal Grid (FSK), we think that the stock is undervalued. Having reassessed the company's investment case, we set a new 12-month TP of RUB 0.30 (ETR of 32%) and assign a Buy recommendation to the stock.

Electricity transmission. Russia's regulation for grids looks more like long-term indexation rather than RAB-based returns. FSK's approved tariff growth (5.5% for 2017 and 3% in 2018-19) implies little downside and possibly some upside given the 4% CPI expected beyond 2016. Sales volumes are to drop 2% to 86GW by 2018F on the ack of last mile elimination and then stabilise thereafter. Their growth potential is subject to the expansion of UES of East and South. The currently discussed differentiation of FSK's tariffs is not going to affect the headline revenue, but rather change its sub-structure.

Technological connections. The mechanism partly accounts for the cost of network extension. FSK is to book RUB 85bn of techcon revenues in P&L in 2016-18F, with cash flows to come in equal instalments over ten years at a 6% (fixed) interest rate, charged on the outstanding amount of techcon receivables. The 6% rate looks quite conservative given DPMs' 14% return.

Cost control. In the last three years, FSK reported a real decline in SG&A and personnel costs. FSK intends to continue keeping costs under control. Inflation-linked bonds represent almost half of Federal Grid's borrowings. Should inflation reach 4% this year, the average cost of debt would decline from 10.7% at present to less than 8.5% already this year.

( Читать дальше )

ВТБ-Капитал рекомендует к покупке акции ФСК ЕЭС:

===============

FSK — Reassessed as a Buy

Based on an assumption of below inflation tariff growth and connected capacity declining 2% by 2018, we calculate sustainable cash-based DYs of 7.5% for the medium term (at a 50% payout). Being believers in the 4% inflation target and the bond-like nature of the Federal Grid (FSK), we think that the stock is undervalued. Having reassessed the company's investment case, we set a new 12-month TP of RUB 0.30 (ETR of 32%) and assign a Buy recommendation to the stock.

Electricity transmission. Russia's regulation for grids looks more like long-term indexation rather than RAB-based returns. FSK's approved tariff growth (5.5% for 2017 and 3% in 2018-19) implies little downside and possibly some upside given the 4% CPI expected beyond 2016. Sales volumes are to drop 2% to 86GW by 2018F on the ack of last mile elimination and then stabilise thereafter. Their growth potential is subject to the expansion of UES of East and South. The currently discussed differentiation of FSK's tariffs is not going to affect the headline revenue, but rather change its sub-structure.

Technological connections. The mechanism partly accounts for the cost of network extension. FSK is to book RUB 85bn of techcon revenues in P&L in 2016-18F, with cash flows to come in equal instalments over ten years at a 6% (fixed) interest rate, charged on the outstanding amount of techcon receivables. The 6% rate looks quite conservative given DPMs' 14% return.

Cost control. In the last three years, FSK reported a real decline in SG&A and personnel costs. FSK intends to continue keeping costs under control. Inflation-linked bonds represent almost half of Federal Grid's borrowings. Should inflation reach 4% this year, the average cost of debt would decline from 10.7% at present to less than 8.5% already this year.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Стратегия ФРС: новая редакция

- 18 апреля 2013, 17:45

- |

Стратегия ФРС: новая редакция

Позиция главы ФРС Бена Бернанке и большинства его коллег в Комитете по операциям на открытом рынке (FOMC) ясна и они уже не раз подтверждали ее в своих речах и официальных выступлениях в Конгрессе. Программа количественного смягчения ФРС, которая в текущем виде предполагает ежемесячные покупки облигаций на сумму 85 млрд долл. в месяц, продолжит проводиться до тех пор, пока темпы экономического роста не стабилизируются (в частности, пока уровень безработицы, в настоящий момент составляющий 7.7%, не опустится ниже отметки 6.5% – это то самое пороговое значение, которое Федрезерв ввел в декабре прошлого года).

ФРС, похоже, действительно будет продолжать проводить количественное смягчения до тех пор, пока безработица не снизится, скажем, до 5.0–5.5% – уровня, который регулятор рассматривает в качестве долгосрочной цели. Более того, решение продолжении или прекращении программы количественного смягчения не может иметь строго бинарный характер. Другими словами маловероятно, что ФРС полностью и сразу прекратит покупку облигаций, поскольку это может привести к дестабилизации и высокой волатильности на финансовых рынках. ФРС уже дало понять, что продолжение программы количественного смягчения зависит от экономической ситуации, и если в американской экономике начнут происходить улучшения, регулятор будет постепенно сокращать объем покупки облигаций.

( Читать дальше )

Позиция главы ФРС Бена Бернанке и большинства его коллег в Комитете по операциям на открытом рынке (FOMC) ясна и они уже не раз подтверждали ее в своих речах и официальных выступлениях в Конгрессе. Программа количественного смягчения ФРС, которая в текущем виде предполагает ежемесячные покупки облигаций на сумму 85 млрд долл. в месяц, продолжит проводиться до тех пор, пока темпы экономического роста не стабилизируются (в частности, пока уровень безработицы, в настоящий момент составляющий 7.7%, не опустится ниже отметки 6.5% – это то самое пороговое значение, которое Федрезерв ввел в декабре прошлого года).

ФРС, похоже, действительно будет продолжать проводить количественное смягчения до тех пор, пока безработица не снизится, скажем, до 5.0–5.5% – уровня, который регулятор рассматривает в качестве долгосрочной цели. Более того, решение продолжении или прекращении программы количественного смягчения не может иметь строго бинарный характер. Другими словами маловероятно, что ФРС полностью и сразу прекратит покупку облигаций, поскольку это может привести к дестабилизации и высокой волатильности на финансовых рынках. ФРС уже дало понять, что продолжение программы количественного смягчения зависит от экономической ситуации, и если в американской экономике начнут происходить улучшения, регулятор будет постепенно сокращать объем покупки облигаций.

( Читать дальше )

Торговые идеи на 2013 г.по сырью от ВТБКап

- 29 декабря 2012, 14:37

- |

Торговые идеи на 2013 г.

По традиции наш последний обзор в уходящем году посвящен наиболее интересным торговым идеям и темам будущего года.

Год назад мы рекомендовали нашим читателям занять нейтральную позицию на спотовом рынке нефти, оставшись при этом с длинными позициями по золоту. Большинство наших инвестиционных идей сработало. Золото за год подорожало на 7%, оправдав рекомендацию делать ставку именно на него, а не на металлы платиновой группы. Рост, правда, оказался не столь впечатляющим, как мы ожидали, причиной чему стала масштабная фиксация прибыли под конец года в сегменте драгоценных металлов, вызванная отсутствием сколько-нибудь заметного прогресса в ситуации с «фискальным обрывом» в США. Свой вклад внес и низкий спрос на физическое золото в Индии. Оправдалась и рекомендация покупать волатильность на рынке нефти – благодаря постоянным скачкам цен, провоцируемым перебоями в поставках североморской нефти и геополитической напряженностью. Восходящий тренд на рынке нефти продержался почти всю первую половину года, после чего цены скорректировались вследствие улучшения ситуации с предложением. Среднегодовая цена Brent составила около 110 долл./барр., что полностью соответствовало нашим прогнозам. Подтвердился и расчет на рост котировок газойля на бирже ICE, а ставка на резкое усиление бэквордации на ближнем конце ценовой кривой газойля в третьем квартале оказалась одной из самых удачных в уходящем году. В самом конце года кривая вновь вернулась в состояние контанго, однако мы полагаем, что уже в первом квартале 2013 г. произойдет ее новый разворот.

( Читать дальше )

По традиции наш последний обзор в уходящем году посвящен наиболее интересным торговым идеям и темам будущего года.

Год назад мы рекомендовали нашим читателям занять нейтральную позицию на спотовом рынке нефти, оставшись при этом с длинными позициями по золоту. Большинство наших инвестиционных идей сработало. Золото за год подорожало на 7%, оправдав рекомендацию делать ставку именно на него, а не на металлы платиновой группы. Рост, правда, оказался не столь впечатляющим, как мы ожидали, причиной чему стала масштабная фиксация прибыли под конец года в сегменте драгоценных металлов, вызванная отсутствием сколько-нибудь заметного прогресса в ситуации с «фискальным обрывом» в США. Свой вклад внес и низкий спрос на физическое золото в Индии. Оправдалась и рекомендация покупать волатильность на рынке нефти – благодаря постоянным скачкам цен, провоцируемым перебоями в поставках североморской нефти и геополитической напряженностью. Восходящий тренд на рынке нефти продержался почти всю первую половину года, после чего цены скорректировались вследствие улучшения ситуации с предложением. Среднегодовая цена Brent составила около 110 долл./барр., что полностью соответствовало нашим прогнозам. Подтвердился и расчет на рост котировок газойля на бирже ICE, а ставка на резкое усиление бэквордации на ближнем конце ценовой кривой газойля в третьем квартале оказалась одной из самых удачных в уходящем году. В самом конце года кривая вновь вернулась в состояние контанго, однако мы полагаем, что уже в первом квартале 2013 г. произойдет ее новый разворот.

( Читать дальше )

ВТБ выпускает бонды привязанные к цене на золото - книжка закрывается сегодня

- 22 ноября 2012, 11:11

- |

Вдруг кому интересно и кто то хочет поучаствовать

Книжка закрывается сегодня в три часа дня

Облигации ООО ВТБ Капитал Финанс серии 02 с переменным купоном, привязанным к цене золота

ПАРАМЕТРЫ ВЫПУСКА

Эмитент ООО ВТБ Капитал Финанс

Рейтинг выпуска (предварительный) Ожидается Moody’s Ваа1

Объем выпуска 1 000 000 000 (один миллиард) рублей

Срок обращения 1 год 10 дней

Размер фиксированного купона 0,1%

Купонный период (переменный купон) 1 год 10 дней

Максимальная вечилина переменного купона

Переменный купон ограничен величиной 20% * Коэффициент_Участия

— При коэффициенте участия 100% максимальный купон может составить 20%

Размер переменного купона Переменный купон выплачивается при погашении и определяется по формуле:

Переменный_Купон = min [20%; max { (ЗолотоТ1-ЗолотоТ0) / ЗолотоТ0; 0 }] * Коэффициент_Участия * Номинал

ЗолотоТ1

( Читать дальше )

Книжка закрывается сегодня в три часа дня

Облигации ООО ВТБ Капитал Финанс серии 02 с переменным купоном, привязанным к цене золота

ПАРАМЕТРЫ ВЫПУСКА

Эмитент ООО ВТБ Капитал Финанс

Рейтинг выпуска (предварительный) Ожидается Moody’s Ваа1

Объем выпуска 1 000 000 000 (один миллиард) рублей

Срок обращения 1 год 10 дней

Размер фиксированного купона 0,1%

Купонный период (переменный купон) 1 год 10 дней

Максимальная вечилина переменного купона

Переменный купон ограничен величиной 20% * Коэффициент_Участия

— При коэффициенте участия 100% максимальный купон может составить 20%

Размер переменного купона Переменный купон выплачивается при погашении и определяется по формуле:

Переменный_Купон = min [20%; max { (ЗолотоТ1-ЗолотоТ0) / ЗолотоТ0; 0 }] * Коэффициент_Участия * Номинал

ЗолотоТ1

( Читать дальше )

Ожидается мощное вливание ликвидности

- 14 ноября 2012, 12:41

- |

К концу года ожидания участников рынка в отношении существенного вливания

ликвидности будут расти. В свете чистого эффекта, который оказало исполнение

консолидированного бюджета на уровень рублевой ликвидности, такие

ожидания представляются вполне обоснованными. С поправкой на депозиты

и размещение ОФЗ такой эффект за период с начала 2012 г. оценивается

примерно в 2.0 трлн руб. против 1.5 трлн руб. за весь 2011 г. (до конца этого

года влияние депозитов и размещенных ОФЗ на рублевую ликвидность

останется нейтральным, поскольку депозиты будут либо пролонгированы, либо

вернутся в банковскую систему в форме бюджетных расходов, а выручка

от размещения ОФЗ, скорее всего, будет направлена в Резервный фонд.

С учетом профицита федерального бюджета и определенного остатка

неизрасходованных средств мы посчитали, что в конце 2012 г. правительство

израсходует порядка 1.5 трлн руб. Этой суммы достаточно, чтобы погасить

оставшуюся задолженность по операциям РЕПО в начале января 2013 г.

и стимулировать снижение ставок денежного рынка примерно до уровня ставки

по депозитам ЦБ РФ. Однако достигнутый эффект, вероятнее всего, окажется

временным – до тех пор, пока в январе не наступит очередной период

налоговых платежей и срок погашения депозитов Федерального казначейства.

Таким образом, мы считаем, что инвесторам имеет смысл подготовиться

к такому сценарию путем получения трех- и шестимесячных ставок NDF

(на уровне выше 6.3–6.4%) в тот момент, когда в конце ноября наступит

дефицит ликвидности, и воспользоваться преимуществами пересмотра цен

на ближнем отрезке кривой NDF, ожидаемого в начале января.

Источник — ВТБ-Капитал

Новатэку позволят экспортировать газ самостоятельно

- 16 июля 2012, 16:17

- |

Агентство Bloomberg распространило слушок, со ссылкой на 2 информированных людей, о том, что Новатэку дадут возможность самостоятельно экспортировать 6 млрд. куб м газа в год, за что оный будет платить комиссию 2-3%. Обе компании отказались от комментариев.

ВТБ-Капитал: если новость подтвердится, она будет сильным катализатором для роста справедливой стоимости акций Новатэка.

1. Это означает, что добыча Новатэка больше не ограничена ограничением внутренного спроса и компания может расширить бизнес на менее конкурентный рынок Европы.

2. В краткосрочном плане компания может получить существенный финансовый выигрыш из-за разницы экспортных и внутренних цен на газ. В 2013 это может увеличить EBITDA Новатэка на $300 млн

3. Хорошо для сентимента и означает, что Новатэк продолжает выигрывать от тех трудностей, которые испытвает Газпром.

Если Новатэку-таки дадут, это ставит под вопрос экспортную стратегию Газпрома. Возможен пересмотр экспортных перспектив Газпрома — и по ценам и по объемам, который будет сопровождаться существенным понижением целевой цены.

ВТБ-Капитал: Новатэк потенциал 22%, цель 13 долл.

ВТБ-Капитал: если новость подтвердится, она будет сильным катализатором для роста справедливой стоимости акций Новатэка.

1. Это означает, что добыча Новатэка больше не ограничена ограничением внутренного спроса и компания может расширить бизнес на менее конкурентный рынок Европы.

2. В краткосрочном плане компания может получить существенный финансовый выигрыш из-за разницы экспортных и внутренних цен на газ. В 2013 это может увеличить EBITDA Новатэка на $300 млн

3. Хорошо для сентимента и означает, что Новатэк продолжает выигрывать от тех трудностей, которые испытвает Газпром.

Если Новатэку-таки дадут, это ставит под вопрос экспортную стратегию Газпрома. Возможен пересмотр экспортных перспектив Газпрома — и по ценам и по объемам, который будет сопровождаться существенным понижением целевой цены.

ВТБ-Капитал: Новатэк потенциал 22%, цель 13 долл.

УралКалий на прошедшей неделе ОПЯТЬ ни чего не выкупил...

- 16 июля 2012, 11:01

- |

Вот как выглядит сегодня страничка ИХНЕГО прессцентра:

Новостей о выкупленных акциях, как видим, НЕТ !!!

За то назначили корпоративных БроХеров :)))

(Теперь мы знаем, кто будет КУКЛом по УрКе !!!)

http://www.uralkali.com/ru/press_center/company_news/item4091/

Новостей о выкупленных акциях, как видим, НЕТ !!!

За то назначили корпоративных БроХеров :)))

(Теперь мы знаем, кто будет КУКЛом по УрКе !!!)

http://www.uralkali.com/ru/press_center/company_news/item4091/

Факты и цифры: российский фондовый рынок

- 06 июня 2012, 21:31

- |

Май:

MSCI EM -11,7%

MSCI World -9% — худш с мая 2010

Последний раз такое падение: сентбярь 2011, май 2010.

MSCI Russia -21,4%, 3-й мес подряд хуже чем EM

Russia — 2-й худший в MSCI EM после Венгрии (-22,9%)

RUB -12% — макс с сентября 2009

Brent -14,7%

Золото — единственное сырье, которое осталось в плюсе с начала года.

Отток средств в мае составил $697М или 1,3% от всего объема ЕМ.

В сентябре 2011 доля оттока РФ была выше: -2,4% — значит простор для оттока сейчас еще имеется.

Падение рубля подорвало позиции банковских акций РФ

Потребительский сектор тем не менее остался стабилен

Акции нефтяных компаний — защитная игра.

Энергетический сектор — самое сильное разочарование.

Дисконт РФР к ЕМ на 12 мес составит 52%.

Наибольшее понижение прогнозов по прибыли макс в банках и металлургии.

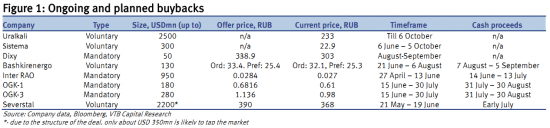

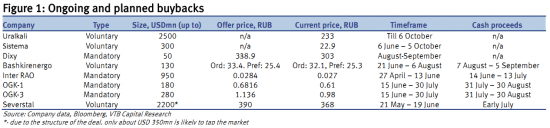

Росс компании активно выкупали свои акции:

Все цифры взяты из стратегии ВТБ Капитал

MSCI EM -11,7%

MSCI World -9% — худш с мая 2010

Последний раз такое падение: сентбярь 2011, май 2010.

MSCI Russia -21,4%, 3-й мес подряд хуже чем EM

Russia — 2-й худший в MSCI EM после Венгрии (-22,9%)

RUB -12% — макс с сентября 2009

Brent -14,7%

Золото — единственное сырье, которое осталось в плюсе с начала года.

Отток средств в мае составил $697М или 1,3% от всего объема ЕМ.

В сентябре 2011 доля оттока РФ была выше: -2,4% — значит простор для оттока сейчас еще имеется.

Падение рубля подорвало позиции банковских акций РФ

Потребительский сектор тем не менее остался стабилен

Акции нефтяных компаний — защитная игра.

Энергетический сектор — самое сильное разочарование.

Дисконт РФР к ЕМ на 12 мес составит 52%.

Наибольшее понижение прогнозов по прибыли макс в банках и металлургии.

Росс компании активно выкупали свои акции:

Все цифры взяты из стратегии ВТБ Капитал

Как надо писать о политике на смартлабе

- 07 декабря 2011, 17:22

- |

Смартлаб — не место для политических лозунгов. Обсуждая политику Путина, Единой России — это все равно что обсуждать недостатки модерации на смартлабе. Не наша тема.

Вот пример того, как можно писать про политику на смартлабе. Выдержка из обзора ВТБ-Капитал:

Новостной негатив с политическим оттенком, безусловно, неприятен, причем его только усиливают критические заявления правительств западных стран (а именно вчерашние комментарии США и Германии по поводу выборов). Вполне возможно, что негативный новостной фон сохранится вплоть до президентских выборов 4 марта 2012 г. Между тем вчерашние слова премьер-министра и кандидата в президенты Владимира Путина о существенных изменениях, которые ожидают правительство и губернаторский корпус после президентских выборов (повторенный посыл, впервые озвученный им в конце сентября), напомнили инвесторам, что перспективы следующего политического цикла по-прежнему просматриваются слабо. На этом фоне российский фондовый рынок в ближайшие три месяца вполнеможет демонстрировать отстающую динамику относительно других рынков акций, в том числе развивающихся, особенно если внешний фон сам по себе будет и дальше оставаться негативным.

В условиях общемировой неопределенности мы продолжаем отдавать предпочтение нефтянке и производителям драгметаллов, считая, что они в меньшей степени подвержены специфическим для России рискам. Между тем в преддверии выборов президента мы ожидаем реализации политических инициатив, направленных на привлечение большей доли левоцентристского электората, что должно оказать положительное влияние на акции компаний потребительского сектора (даже если этот эффект и будет носить краткосрочный характер). В то же время на улучшение новостного фона, связанного с регулируемыми тарифами, в этот период рассчитывать не приходится, поэтому к представителям электроэнергетики интерес инвесторов, по-видимому, будет восстанавливаться дольше (хотя вчерашние новости по сектору были исключительно благоприятными – см. комментарий ниже).

Вот пример того, как можно писать про политику на смартлабе. Выдержка из обзора ВТБ-Капитал:

Новостной негатив с политическим оттенком, безусловно, неприятен, причем его только усиливают критические заявления правительств западных стран (а именно вчерашние комментарии США и Германии по поводу выборов). Вполне возможно, что негативный новостной фон сохранится вплоть до президентских выборов 4 марта 2012 г. Между тем вчерашние слова премьер-министра и кандидата в президенты Владимира Путина о существенных изменениях, которые ожидают правительство и губернаторский корпус после президентских выборов (повторенный посыл, впервые озвученный им в конце сентября), напомнили инвесторам, что перспективы следующего политического цикла по-прежнему просматриваются слабо. На этом фоне российский фондовый рынок в ближайшие три месяца вполнеможет демонстрировать отстающую динамику относительно других рынков акций, в том числе развивающихся, особенно если внешний фон сам по себе будет и дальше оставаться негативным.

В условиях общемировой неопределенности мы продолжаем отдавать предпочтение нефтянке и производителям драгметаллов, считая, что они в меньшей степени подвержены специфическим для России рискам. Между тем в преддверии выборов президента мы ожидаем реализации политических инициатив, направленных на привлечение большей доли левоцентристского электората, что должно оказать положительное влияние на акции компаний потребительского сектора (даже если этот эффект и будет носить краткосрочный характер). В то же время на улучшение новостного фона, связанного с регулируемыми тарифами, в этот период рассчитывать не приходится, поэтому к представителям электроэнергетики интерес инвесторов, по-видимому, будет восстанавливаться дольше (хотя вчерашние новости по сектору были исключительно благоприятными – см. комментарий ниже).

Глава ВТБ-Капитал ждет отскока на рынке акций

- 07 октября 2011, 20:59

- |

Глава одного из главных кукловодов на РФР, ВТБ Капитал, Алексей Яровицкий ждет отскока.

- Россия перепродана.

- Сегодняшние рыночные уровни предполагают цену нефти где-то около $70 за баррель или даже ниже, это не тот уровень, где сейчас находится цена нефти.

- Думаю, что российский рынок сможет отскочить, если позволят глобальные условия.

- Мы думаем, что Россия подготовлена значительно лучше, чем в 2008 году, так как правительство знает, как быстро впрыскивать ликвидность, и по сути оно уже это делает.

- Банковская система капитализирована намного лучше

- Правительство и ЦБ смогли эффективно перейти на плавающий валютный курс.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал