Бизнес-Недвижимость

Эмитент АО «Бизнес-недвижимость» дважды за полгода скрыл от владельцев облигаций право на досрочное погашение

- 15 декабря 2023, 14:10

- |

Грубое и систематическое нарушение прав владельцев облигаций установлено при анализе практики раскрытия информации АО «Бизнес-недвижимость». Эмитент входит в группу АФК «Система»*. Облигационный долг эмитента по данным rusbonds.ru составляет 5.1 млрд рублей.

В июле 2023 г. Эмитент объявил о реорганизации путём слияния (Вестник государственной регистрации (далее – Вестник) часть 1 №29(950) от 26.07.2023 / 1125).

Далее, эмитент принял решение о проведении еще одной реорганизации (Вестник часть 1 №41(962) от 18.10.2023 / 1063, часть 1 №46(967) от 22.11.2023 / 966), теперь путем выделения юридического лица.

В обоих случаях у владельцев облигаций в силу норм п. 2 ст. 60 ГК РФ возникало право предъявить требования о досрочном погашении задолженности.

В соответствии с нормами ст. 30 Закона «О рынке ценных бумаг» эмитенты обязаны раскрывать существенные факты на странице раскрытия информации в сети интернет.

АО «Бизнес-Недвижимость» не разместило в ленте новостей информацию о наступлении обстоятельств, в силу которых все владельцы облигаций вправе требовать их досрочного погашения, чем грубо нарушило пп.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

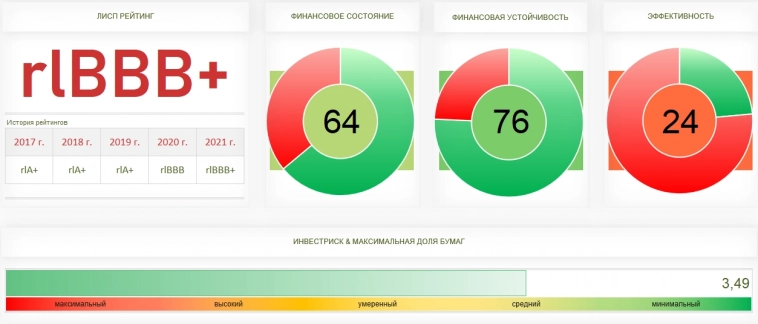

АО «Бизнес-Недвижимость»: rlBBB+

- 06 сентября 2023, 08:52

- |

На конец 2022 года, АО «Бизнес-Недвижимость» — средне рискованное, незакредитованное, относительно ликвидное, малоэффективное предприятие. На 1 рубль собственного капитала приходится 1.41 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 71%. Общая задолженность компании состоит из 10 863.4 млн рублей долгосрочных обязательств и 2 680.3 млн текущих. Текущие обязательства включают в себя 869.9 млн срочных и 1 810.4 млн краткосрочных рублей. Ликвидность по срочным обязательствам достаточная, по менее срочным — то же. В отчётном периоде компания взяла на себя дополнительно 2 249.4 млн рублей долгосрочных и заняла 1 764.8 млн рублей краткосрочных денег. Инвестиционный риск средний. Кредитоспособность предприятия средняя. ЛИСП-рейтинг: rlBBB+

Общие сведения АО «Бизнес-Недвижимость»

| ИНН | 7708797121 |

| Полное наименование | Акционерное общество «Бизнес-Недвижимость» |

| Вид экономической деятельности | Управление недвижимым имуществом за вознаграждение или на договорной основе |

| Сектор рынка по ОКВЭД | Операции с недвижимым имуществом |

| Юридический адрес | 101000, г. Москва, пер. Милютинский, д. 13, стр. 1, этаж 5, ком. 20 |

| Сайт компании | https://www.sistema-bn.ru/ |

( Читать дальше )

Коротко о главном на 04.08.2023

- 04 августа 2023, 13:12

- |

Корректировка параметров выпуска и рейтинговые решения:

- «Истринская сыроварня» (входит в неформализованную группу «Русский пармезан») изменила параметры размещения выпуска облигаций серии БО-02. Срок обращения составит три года с возможностью досрочного погашения по усмотрению эмитента, объем — 100 млн рублей. Ранее компания сообщала, что готовит выпуск объемом 150 млн рублей и сроком обращения четыре года. По выпуску предусмотрено частичное досрочное погашение: по 25% от номинала будет погашено в даты окончания 27-го, 30-го, 33-го и 36-го купонов. Организатор — «Диалот».

- НКР присвоило «Моторике» кредитный рейтинг BBB+.ru со стабильным прогнозом.

- Банк России 3 августа 2023 г. включил Московскую биржу в реестр операторов обмена цифровых финансовых активов (ЦФА), обеспечивающих заключение сделок с ЦФА, а Национальный расчетный депозитарий — в реестр операторов информационных систем, осуществляющих выпуск ЦФА. Московская биржа стала первым оператором обмена ЦФА в России.

( Читать дальше )

Коротко о главном на 14.07.2023

- 14 июля 2023, 14:26

- |

- «Башкирская содовая компания» сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 6 млрд рублей. Регистрационный номер — 4B02-03-01068-K-001P. Ставка купона установлена на уровне 10,6% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация — по 25% от номинала в даты окончания 9-12-го купонов. Организаторы — Газпромбанк, Россельхозбанк и инвестиционный банк «Синара».

- МФК «МигКредит» (входит в группу компаний Denum) планирует 19 июля начать размещение трехлетних облигаций серии 002MC-01 объемом 200 млн рублей. Ориентир ставки купона — 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена ежемесячная равномерная амортизация в течение последних двух лет обращения. Бумаги предназначены только для квалифицированных инвесторов. Организатором выступит ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций «Элемент Лизинг» серии 001P-05. Регистрационный номер — 4B02-05-36193-R-001P. Бумаги включены во Второй уровень котировального списка. Параметры выпуска пока не раскрываются.

( Читать дальше )

В Киеве квадратный метр подорожал на 34,4% до 60,4 тыс. грн., по сравнению с январем 2022 года

- 07 января 2023, 23:16

- |

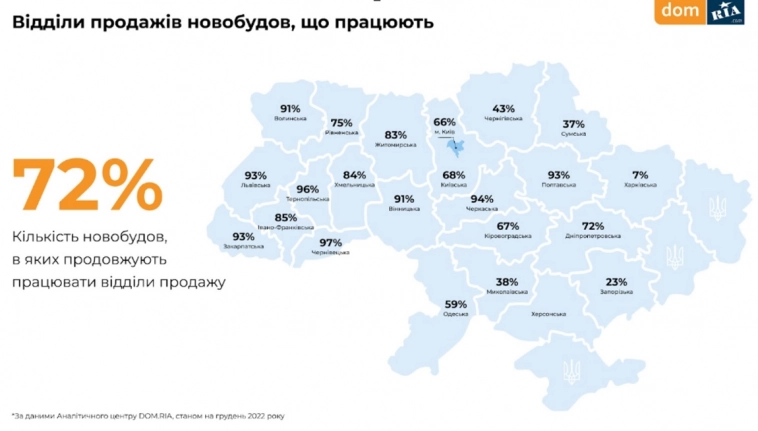

С 24 февраля и по состоянию на конец декабря, по данным DOM.RIA, в Украине введено в эксплуатацию 245 новостроек и 465 секций, из них в столице — 29 новостроек и 81 секция. Сейчас от общего количества новостроек в стране — 26,5% готовы.

По состоянию на конец декабря, около 72% — работающие отделы продаж новостроек. В Киеве этот показатель составляет 66%, а в области — 68%. В Харьковской области — это 7%, а в Одесской — 59%.

С 24 февраля и по состоянию на конец декабря пользователи DOM.RIA больше всего интересовались новостройками в Киеве — 19,3%, Львовской области — 15,3% и Винницкой области — 7,8%.

С 24 февраля и по состоянию на конец декабря пользователи DOM.RIA больше всего интересовались новостройками в Киеве — 19,3%, Львовской области — 15,3% и Винницкой области — 7,8%.( Читать дальше )

Коротко о главном на 18.07.2022

- 18 июля 2022, 09:43

- |

Кредитные рейтинги, неисполненные обязательства и итоги размещения:

- «Эксперт РА» понизил рейтинг кредитоспособности «КЛС-Трейд» (эксклюзивный дистрибьютор ТМ «Интерскол») до уровня ruВВ- со стабильным прогнозом. Ранее у компании действовал рейтинг ruBB со стабильным прогнозом.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Гидромашсервис» серий БО-02 и БО-03 на уровне ruA-.

- «Эксперт РА» подтвердил кредитные рейтинги облигаций «Бизнес-Недвижимость» серий 001Р-01 и 001Р-02 на уровне ruBBB+.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила техдефолт при выплате 7-го купона по облигациям серии 002Р-04 на 1,315 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

- Также эмитент сообщил о том, что Арбитражный суд города Москвы принял исковое заявление представителя владельцев облигаций, «Регион Финанс», к ОР о взыскании задолженности по выпуску серии 002Р-02 в размере 127,18 млн рублей и возбудил производство. Всего в столичный арбитраж ПВО направил восемь исков к ОР на общую сумму 4,75 млрд рублей. Также Арбитражный суд Москвы удовлетворил иск Промсвязьбанка к ОР на 580,1 млн рублей.

( Читать дальше )

Коротко о главном на 17.02.2022

- 17 февраля 2022, 12:04

- |

Старт размещений, новый выпуск, рейтинги и изменение в листинге:

- Сегодня «Транс-Миссия» (агрегатор сервиса «Таксовичкоф») начинает размещение выпуска четырехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00447-R. Ставка 1-30-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- Сегодня «Сибэнергомаш — БКЗ» начинает размещение выпуска трехлетних облигаций серии 01 объемом 300 млн рублей. Регистрационный номер — 4-01-00604-R. Ставка купона установлена на уровне 15% на весь срок обращения бумаг. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке и предназначены для квалифицированных инвесторов. Организатор размещения — ИК «Септем Капитал».

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии КО-П08. Регистрационный номер ― 4CDE-08-00557-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке. Потенциальный приобретатель — АО «Экспобанк».

( Читать дальше )

Коротко о главном на 27.12.2021

- 27 декабря 2021, 08:59

- |

Старт размещения, ставка купона и рейтинг:

- Сегодня «АРЕНЗА-ПРО» начинает размещение дебютного выпуска трехлетних облигаций серии БО-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00433-R. Ставка купона установлена на уровне 14,5% на весь срок обращения бумаг, купоны ежеквартальные. По выпуску предусмотрена амортизация. Организаторами выступают инвестиционный банк «Синара» и СКБ-банк.

- «Солид-Лизинг» установил ставку купона выпуска пятилетних облигаций серии 01 объемом 400 млн рублей на уровне 14,5% годовых на весь срок обращения бумаг. Регистрационный номер — 4-01-00330-R. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Размещение выпуска начнется 28 декабря.

- «Автодом» 29 декабря начнет размещение дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 5 млрд рублей. Регистрационный номер — 4B02-01-12586-A-001P. Ставка купона установлена на уровне 12,25% годовых на весь срок обращения бумаг.

( Читать дальше )

Коротко о главном на 24.12.2021

- 24 декабря 2021, 10:53

- |

Старт размещений, новый выпуск и ставка купона:

- Сегодня «НТЦ Евровент» начинает размещение дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 50 млн рублей. Регистрационный номер — 4B02-01-00624-R-001P. Ставка 1-18-го купонов установлена на уровне 15% годовых. По выпуску предусмотрена амортизация и возможность досрочного погашения по усмотрению эмитента.

- Сегодня «Бизнес-Недвижимость» начинает размещение выпуска пятилетних облигаций серии 001P-02 объемом 2,7 млрд рублей. Регистрационный номер — 4B02-02-81010-H-001P. Ставка купона установлена на уровне 10,8% на весь срок обращения бумаг. По выпуску предусмотрена амортизация.

- Московская биржа зарегистрировала выпуск облигаций «Сибнефтехимтрейд» серии БО-02. Регистрационный номер — 4B02-02-00010-L-001P. Бумаги включены в Третий уровень котировального списка и сектор ПИР.

( Читать дальше )

Коротко о главном на 16.12.2021

- 16 декабря 2021, 12:24

- |

Старт размещений, ориентир ставки и рейтинги:

- Сегодня «Главторг» начинает размещение дебютного выпуска трехлетних облигаций серии БО-01 объемом 900 млн рублей. Регистрационный номер — 4B02-01-00058-L. Ставка купона установлена на уровне 14,5% на весь срок обращения бумаг, купоны ежеквартальные.

- Сегодня «КЛС-Трейд» начинает размещение дебютного выпуска пятилетних облигаций серии БО-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00068-L-001P. Ставка купона установлена на уровне 13,5% годовых на весь срок обращения бумаг, купоны ежеквартальные. Предусмотрена возможность досрочного погашения по усмотрению эмитента.

- МФК «Лайм-Займ» установила ориентир ставки купона по дебютному выпуску трехлетних облигаций серии 01 объемом 300 млн рублей на уровне 16,25-16,75% годовых. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Регистрационный номер — 4-01-00533-R. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор: ИФК «Солид».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал