Анонс

МФК Лайм-Займ (ruB, позитивный прогноз) 13 октября планирует начать размещение выпуска объемом 500 млн руб.

- 07 октября 2022, 12:23

- |

О философии компании, финансовом состоянии, рисках и перспективах роста бизнеса поговорили в большом интервью с топ-менеджментом МФК «Лайм-Займ»:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обзор важнейших прошедших событий и анонс будущих событий

- 08 сентября 2022, 21:14

- |

Подобрал для вас подбор важнейших прошедших событий и анонс будущих событий!

1) Уход Бориса Джонсона из премьер-министров

( Читать дальше )

Параметры выпуска облигаций АО им. Т.Г. Шевченко 001P-04 (BB+, сектор ПИР, 250 млн.р., 1,25 года до оферты, купон / доходность — 17,0% / 18,1% годовых)

- 27 июля 2022, 12:15

- |

Параметры нового выпуска облигаций АО им. Т.Г. Шевченко (BB+, сектор ПИР, 250 млн.р., 1,25 года до оферты, купон / доходность — 17,0% / 18,1% годовых)

( Читать дальше )

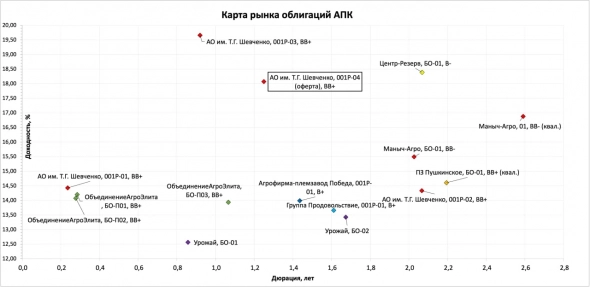

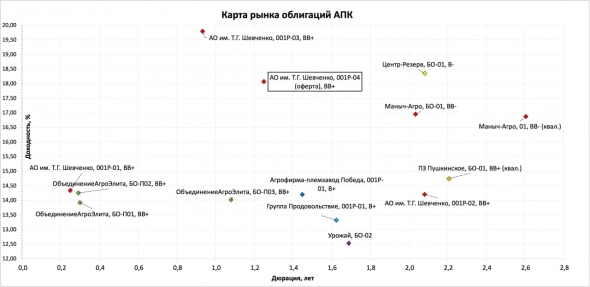

Шевченко-4 на карте доходностей аграрных ВДО

- 26 июля 2022, 08:35

- |

Размещение 250-миллионного выпуска облигаций АО им. Т.Г. Шевченко 001P-03, стартовавшее 21 июля, подходит к завершению.

Как мы сообщали, это половина объема, который намерено привлечь через облигации АО им. Т.Г. Шевченко.

Оставшиеся 250 млн.р. – это новый выпуск, старт которого намечен на четверг 28 июля.

Предварительные параметры 4-го выпуска ОА им. Т.Г. Шевченко:

• Размер выпуска – 250 млн.р.

• Срок обращения –1,25 года до оферты (4 года до погашения).

• Ставка купона / доходность до оферты – 17% / 18,1% годовых.

Организатор размещения — ИК «Иволга Капитал».

На карте доходностей аграрных ВДО «Шевченко-4» обведён рамкой.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обновление анонса размещения облигаций АО им. Т.Г. Шевченко (250 млн.р., купон до годовой оферты 18,5% годовых)

- 15 июля 2022, 17:23

- |

Обновление анонса нового выпуска облигаций АО им. Т.Г. Шевченко

— Ориентир купона — 18,5% годовых до оферты. Купон квартальный.

— Сумма выпуска — 250 млн.р.

— 3 года до погашения, оферта через 1 год.

— Амортизация в течение последнего года обращения.

— Ориентир даты размещения — 3-я декада июля 2022.

( Читать дальше )

Анонс размещения облигаций Лизинг-Трейд (BB+(RU), 100 м.р., 19%)

- 28 июня 2022, 12:12

- |

Ровно через неделю, в следующий вторник 5 июля, предварительно, старт размещения четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд» (BB+(RU)).

Лизинг-Трейд – давний эмитент, первый выпуск его облигаций суммой 500 млн.р. был размещен в январе 2020 года и на данный момент погашен через амортизацию на 41% от начального объема. Всего в обращении находится 3 выпуска облигаций Лизинг-Трейд общей суммой 1,29 млрд.р.

В течение второй половины 2022 года эмитент планирует привлечь через облигации 0,5-1 млрд.р.

5 июля должен размещаться выпуск всего на 100 млн.р. От его успешности будет зависеть сумма и близость последующих размещений.

Предварительные параметры нового выпуска облигаций Лизинг-Трейд:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

( Читать дальше )

23 июня - старт размещения облигаций АО АПРИ Флай Плэнинг (ruB, 500 м.р., 1 год до оферты, 24%)

- 22 июня 2022, 06:58

- |

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

- Купонный период — 91 день.

- Ориентир ставки купона до оферты – 22-24% годовых.

О подаче предварительной заявки на участие в размещении - здесь.

( Читать дальше )

16 июня - предварительная дата размещения облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов)

- 09 июня 2022, 09:03

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР (только для квал.инвесторов). Из констант – сумма 100 млн.р. и срок обращения 3,5 года (1 260 дней). Ориентир даты размещения – 16 июня. Ставка купона и прочие опции– чуть позднее.

( Читать дальше )

Скрипт первичного размещения облигаций ООО "Хайтэк-Интеграция" (ruB+, 150 м.р., 3 года, купоны: первые 12 месяцев – 24%, далее (24 месяца): ключевая ставка + N%)

- 18 мая 2022, 17:08

- |

19 мая стартует дебютное первичное размещение ООО «ХайТэк-Интеграция»

ГК «ХайТэк» входит в число ведущих IT-компаний России, в какой-то мере выигрывает от сложившейся санкционной ситуации. «ХайТэк» специализируется на системной интеграции, разработке систем защищенной интернет-видеосвязии и решений по распознаванию лиц и речи, имеет диверсифицированный портфель заказчиков из числа органов государственной власти и крупнейшего бизнеса.

- эмитент: ООО «ХайТэк-Интеграция»

- кредитный рейтинг поручителя: ruB+, прогноз «стабильный» от Эксперт РА (11.02.22г.)

- размер выпуска: 150 000 000 рублей

- срок обращения: 1 080 дней (3 года)

- периодичность купона: 90 дней

- ставка купона: 1-4 купонные периоды (первый год обращения) – 24% годовых, 5-12 купонные периоды – ключевая ставка Банка России плюс N% (размер ключевой ставки определяется на дату за 5 рабочих дней до начала купонного периода), где N зависит от кредитного рейтинга эмитента или поручителей: N=6%, при рейтинге не выше ruBB; N=5% при рейтинге ruBB+; N=5% при рейтинге ruBBB- и выше.

- организатор выпуска: ООО ИК «Иволга Капитал»

- поручитель: ООО «ХайТэк», ООО «ИВКС»

- бумаги можно будет приобрести только квалифицированным инвесторам, в силу переменного купона

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал