SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛИЗ

Волновой анализ Эллиота индекса ММВБ

- 21 августа 2011, 19:15

- |

сразу поясню. пишу, потому что набралось около 10 человек которые просили выложить моё видение происходящего сейчас.

так как нормальных эллиотчиков у нас тут мало, в лучшем случае люди примерно считают: 3 волны было в одну сторону или 2, то я решил потратить чутка времени дабы немножко прояснить ситуацию. Кому не нравится эллиот могут смело закрывать страницу на этом месте.

Итак: на данный момент с моего понимания эллиота я вижу 2 основных сценария развития событий. есть еще 1 маловероятный, обьясню почему.

Поехали:

Вариант 1(самый маловероятный): с начала 2009 года мысделали 5волновку вверх, теперь получили 3 волновку вниз, и теперь с криками ура! ртс на 3000! мы пойдём только наверх! скорость с которой мы сделали эти самые 3 волны говорят мне о том что это неможет быть коррекцией к почти 2.5 года роста! График очевиден и в показе не нуждается.

Вариант 2(мой основной): В 2008 мы сделали 5волновку вниз(главный минус этого варианта). Волна 3 была самая сильная, поэтому волна 5 её не перебила, и тем самым нарисовала всем понятную фигуру двойное дно.

( Читать дальше )

так как нормальных эллиотчиков у нас тут мало, в лучшем случае люди примерно считают: 3 волны было в одну сторону или 2, то я решил потратить чутка времени дабы немножко прояснить ситуацию. Кому не нравится эллиот могут смело закрывать страницу на этом месте.

Итак: на данный момент с моего понимания эллиота я вижу 2 основных сценария развития событий. есть еще 1 маловероятный, обьясню почему.

Поехали:

Вариант 1(самый маловероятный): с начала 2009 года мысделали 5волновку вверх, теперь получили 3 волновку вниз, и теперь с криками ура! ртс на 3000! мы пойдём только наверх! скорость с которой мы сделали эти самые 3 волны говорят мне о том что это неможет быть коррекцией к почти 2.5 года роста! График очевиден и в показе не нуждается.

Вариант 2(мой основной): В 2008 мы сделали 5волновку вниз(главный минус этого варианта). Волна 3 была самая сильная, поэтому волна 5 её не перебила, и тем самым нарисовала всем понятную фигуру двойное дно.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 32 )

Где сейчас рыночег?

- 11 августа 2011, 19:07

- |

(внимание: это не копипаст!)

Итак, после двух недель обвального падения мы имеем следующую картину: Индекс РТС (1545 пт) с начала года упал на 12.7%, с максимума года – на 27.3%, с начала августа – на 21.4%.

В прошлом году снижение Индекса РТС с максимума до минимума года (по ценам закрытия) составило около 26%, а с начала года Индекс РТС снижался на 13.3%. Таким образом (если не думать, что опять случится финансовый кризис, как в 2008 году), стандартная коррекция по Индексу РТС полностью реализовалась с технической точки зрения.

С фундаментальной точки зрения рынок также выглядит обнадёживающе. Так, например, по моим расчётам значение форвардного коэффициента P/E (отношение капитализации к чистой прибыли) у Индекса РТС на конец 2011 года при сохранении неизменного прогноза по инфляции и ценам на нефть составляет 5.56 при 1545 пт и 5.27 при 1464 пт (сегодняшний минимум), в то время как усреднённое значение форвардного P/E у годовых минимумов Индекса РТС за период с 2004 по 2010 год (включая 2008 и 2009 год) составляет примерно 5.4-5.5. В 2010 году годовой минимум Индекса РТС (1242.5 пт на закрытие) соответствовал значению в 5.45 по форвардному P/E на конец года. Таким образом, фундаментально Индекс РТС лежит сейчас на уровне, который соответствует уровню годового минимума при обычных условиях.

Кроме этого, по многим «голубым фишкам» коэффициент P/BV (отношение капитализации к собственному капиталу) опустился ниже единицы – т.е. $1 (или 1 рубль) капитала компании рынок оценивает дешевле номинала. Это является аномалией (как правило, в обычных условиях это свидетельствует о проблемах внутри компании) – аналогичная ситуация наблюдалась лишь в 2008-2009 году.

( Читать дальше )

Итак, после двух недель обвального падения мы имеем следующую картину: Индекс РТС (1545 пт) с начала года упал на 12.7%, с максимума года – на 27.3%, с начала августа – на 21.4%.

В прошлом году снижение Индекса РТС с максимума до минимума года (по ценам закрытия) составило около 26%, а с начала года Индекс РТС снижался на 13.3%. Таким образом (если не думать, что опять случится финансовый кризис, как в 2008 году), стандартная коррекция по Индексу РТС полностью реализовалась с технической точки зрения.

С фундаментальной точки зрения рынок также выглядит обнадёживающе. Так, например, по моим расчётам значение форвардного коэффициента P/E (отношение капитализации к чистой прибыли) у Индекса РТС на конец 2011 года при сохранении неизменного прогноза по инфляции и ценам на нефть составляет 5.56 при 1545 пт и 5.27 при 1464 пт (сегодняшний минимум), в то время как усреднённое значение форвардного P/E у годовых минимумов Индекса РТС за период с 2004 по 2010 год (включая 2008 и 2009 год) составляет примерно 5.4-5.5. В 2010 году годовой минимум Индекса РТС (1242.5 пт на закрытие) соответствовал значению в 5.45 по форвардному P/E на конец года. Таким образом, фундаментально Индекс РТС лежит сейчас на уровне, который соответствует уровню годового минимума при обычных условиях.

Кроме этого, по многим «голубым фишкам» коэффициент P/BV (отношение капитализации к собственному капиталу) опустился ниже единицы – т.е. $1 (или 1 рубль) капитала компании рынок оценивает дешевле номинала. Это является аномалией (как правило, в обычных условиях это свидетельствует о проблемах внутри компании) – аналогичная ситуация наблюдалась лишь в 2008-2009 году.

( Читать дальше )

Анализ внешнего фона

- 07 августа 2011, 01:22

- |

Каждый день я публикую обзор по премаркету нашего рынка и в обзоре указываю такой параметр как «индикатор внешнего фона» — например "Внешний фон очень негативный (-2,48)." Мне хотелось проверить, насколько внешний фон на начало торгов определяет динамику дня и закрытие. Для этого я сравнил публикуемый «индикатор» с итогами торгов (индекс РТС). Получилась такая картинка:

Статистики пока маловато, но уже можно сделать кое-какие выводы. Направление определяется в 80-ти процентов случаев, а корреляция составляет 70%.

Методика расчета индекса включает анализ тех данных, которые я публикую в pre-view. Думаю, что после небольшой доработки я ее опубликую.

P.S. Материал публикуется как дополнение — объяснение к ежедневным обзорам.

Интересно было бы сделать такой же анализ по индексу Смарт-Лаба.

Статистики пока маловато, но уже можно сделать кое-какие выводы. Направление определяется в 80-ти процентов случаев, а корреляция составляет 70%.

Методика расчета индекса включает анализ тех данных, которые я публикую в pre-view. Думаю, что после небольшой доработки я ее опубликую.

P.S. Материал публикуется как дополнение — объяснение к ежедневным обзорам.

Интересно было бы сделать такой же анализ по индексу Смарт-Лаба.

Анализ, Газпром

- 28 июля 2011, 11:37

- |

Привет всем, живущих рынком)

Ну что, друзья, предлагаю Вам вместе со мной просвести небольшой анализ, да и вообще посмотреть, чего я там натворил с начала недели.

Согласитесь, денек вчера был интересен))

После осмысления последних двух дней пришел к выводу, что работа интрадей на движении тренда мне не совсем удается, все же прошлый опыт скальпинга на NYSE дает о себе знать… Так как на российском рынке я всего 3 дня, да и после перерыва в трейденге в 2 года, могу не видеть всей полноты кортины, при всем при этом пока оттачиваю свою ТС пока только на Газпроме, так что все мысли будут только сугубо по этой бумаге.

Первые 2 дня пытался хоть каким-то образом сформировать свою ТС. По сути каких-либо четких правил (сигналов) именно на вход в рынок найти сложновато, по этому постигаю и формирую правила прям на ходу. Первые 2 дня входил в рынок по старым принцыпам торговли на форексе… да-да, там тож успел потусовать)) пытался сидеть в позе достаточно долго, но только внутри дня, выставляя стопы на мой взгляд достаточно высоковато (0,3-0,5% от депо), но как-то выносило постоянно… короче 2 дня резал лосей. Возможно по тому, что на форексе при торговле в основном практивовал удеражание позиций до 3х дней, да и стопы ставил чуть ли не на все депо. Забавно, но с 10м плечом умудрился за 1.5.месяца сделать 400%, а потом диплом, армия, лизинг...)) Короче, вот я снова в рынке. Но не об этом сейчас.

Вчера, осмыслив все происходящее, да пошарив по литературе, решил немного сметить ТС.

— В рынок вхожу минимум только через час после начала торгов

— Вход в рынок скальперски и только по тренду

— Отслеживание объемов и заявок по стакану

— Движение рынка отслеживаю только на 5ти минутках с анализом потенциального движения на часовике

— Стопы оч. близкие, не более 0.7% от цены

— Вход в рынок в 2 этапа по 1/2 от депо

— При малейшей коррекции фиксация профита и перезаход, если следует дальнейшее движение по тренду

— Ну и само собой пару индикаторов, на мой взгляд более или менее полно отображающие ситуацию на рынке.

Данный алгоритм принес вчера неплохой, на мой взгляд, результат: позволил отбить и перекрыть немного потери предыдущих 2х дней.

( Читать дальше )

Движение по GAZP

- 26 июля 2011, 10:15

- |

Немного мыслей о Газпроме.

Смотрю на него и ничего не понимаю))

Если с уверенностью пробьем уровень в 201 (где находится уровень фибы и психологический уровень), то есть вероятность уйти вверх, для теста уровня 204р и в дальнейшем 206р… хотя есть вероятность и другого сценария сегодня: падение до нижней границы сужающегося треугольника и в дальнейшем пила, т.к. рынок слабоват на мой взгляд, чтобы красиво уйти низ. Хотя многое зависит от статистики, и от новостного фактора и конечно от движения нефти, которые могут толкнуть в ту или иную сторону.

Хотя, хрен поймешь его, зажимают похоже беднягу..

Смотрю на него и ничего не понимаю))

Если с уверенностью пробьем уровень в 201 (где находится уровень фибы и психологический уровень), то есть вероятность уйти вверх, для теста уровня 204р и в дальнейшем 206р… хотя есть вероятность и другого сценария сегодня: падение до нижней границы сужающегося треугольника и в дальнейшем пила, т.к. рынок слабоват на мой взгляд, чтобы красиво уйти низ. Хотя многое зависит от статистики, и от новостного фактора и конечно от движения нефти, которые могут толкнуть в ту или иную сторону.

Хотя, хрен поймешь его, зажимают похоже беднягу..

Бернанка, Ростелеком, Греция и еже с ними

- 22 июня 2011, 16:06

- |

Коллеги, господа и трейдерА!

Кто-нибудь объяснит, почему большая часть трейдеров пытается все время анализировать и предсказать самые сложные экономические события? Ведь подозреваю, что даже маститые экономисты, не говоря про обычных вояк-трейдеров, страшно далеки от реального понимания процесса.

Как может Вася Пупкин предугадать что скажет Бернанкин, а тем более реакцию на его слова рынка? И прежде всего это довольно странно, учитывая, что он не имеет всех вводных для полноценного анализа. Мы слышим и знаем лишь верхушку всей инфы, которая провоцирует то или иное движение, и тем самым выступаем как полуглухие и полуслепые котята, рассуждающие о красоте мира.

Можно и в Ростелеком поиграться, и в Бернанку, оставив позу на момент объявления решения, но это будем просто ставка в лотерею.

Конечно, сам формат интернет форумов, блогов как раз и предназначен, чтобы пообсуждать всё такое. Но, согласитесь, что в данном случае это скорее надо воспринимать как хобби, а не как анализ для того, чтобы на этом строить какую-то стратегию, ибо она заведомо в подавляющем случае проигрышна.

Кто-нибудь объяснит, почему большая часть трейдеров пытается все время анализировать и предсказать самые сложные экономические события? Ведь подозреваю, что даже маститые экономисты, не говоря про обычных вояк-трейдеров, страшно далеки от реального понимания процесса.

Как может Вася Пупкин предугадать что скажет Бернанкин, а тем более реакцию на его слова рынка? И прежде всего это довольно странно, учитывая, что он не имеет всех вводных для полноценного анализа. Мы слышим и знаем лишь верхушку всей инфы, которая провоцирует то или иное движение, и тем самым выступаем как полуглухие и полуслепые котята, рассуждающие о красоте мира.

Можно и в Ростелеком поиграться, и в Бернанку, оставив позу на момент объявления решения, но это будем просто ставка в лотерею.

Конечно, сам формат интернет форумов, блогов как раз и предназначен, чтобы пообсуждать всё такое. Но, согласитесь, что в данном случае это скорее надо воспринимать как хобби, а не как анализ для того, чтобы на этом строить какую-то стратегию, ибо она заведомо в подавляющем случае проигрышна.

Свечной анализ на примере акций Сбербанка

- 10 июня 2011, 10:14

- |

Мои наблюдения за дневными свечами. Хочу описать определённые

комбинации дневных свечей.

Ситуация выноса — длинная дневная свеча без «огарков» — Индикатор.

Во-первых оцениваем объёмы внутри дня, где был вход в рынок

пикового объёма и как близко по цене он к закрытию.

Далее в последующие дни на откатах рынка к закрытию это дневной

свечи смотрим как закрываются дни.

На примере слева зарытия проходят ниже уровня закрытия Индикатора.

На примере справа несмотря на залёт цен ниже, закрытия на ровне

или выше закрытия Индикатора.

Написал поскольку вчерашняя свеча тоже стала очередным

Индикатором.

комбинации дневных свечей.

Ситуация выноса — длинная дневная свеча без «огарков» — Индикатор.

Во-первых оцениваем объёмы внутри дня, где был вход в рынок

пикового объёма и как близко по цене он к закрытию.

Далее в последующие дни на откатах рынка к закрытию это дневной

свечи смотрим как закрываются дни.

На примере слева зарытия проходят ниже уровня закрытия Индикатора.

На примере справа несмотря на залёт цен ниже, закрытия на ровне

или выше закрытия Индикатора.

Написал поскольку вчерашняя свеча тоже стала очередным

Индикатором.

Анализируем ГАЗПРОМ ао......

- 10 июня 2011, 00:44

- |

Сегодня был удачный день скальпинга на фьючерсе Газпрома (удалось поднять ~ 23%, мизерный счет ~2550р. удалось превратить ~3150р.), сделки были как шорт, так и лонг… Продолжаем разгонять счет с первой целью в 10000р. При скальпинге, удалось отработать фигуру треугольник, с тестированием ее в качестве сопротивления сначала, и поддержки после.

Позиции перед основным клирингом закрыл.На вечерке не торговал. Завтра рост до открытия Штатов....

Под закрытие мамбы началась эйфория, я знал что так будет, но лонг открывать боялся, и все-равно работал от шорта, закрывался с минимальной прибылью в 6-10 р.

Немного охота озвучить мое вью по базовому активу. Впереди первое локальное сопротивление в 217р., если его проходим, то следующая цель 240р., с промежуточной остановкой в 227р. Если проходим эти цели, и выходим на максимум года, то тестируем долгосрочный канал снизу вверх и пытаемся войти в него для покорения многогодовых максимумов. Если с первой попытки 217 не сможем пройти, то ближайшая поддержка в районе 205р., следующая и базовая в районе 195р. Основная поддержка лежит в районе 165-167р. с этого уровня, а точне с тестирования в качестве поддержки начался основной рост.

( Читать дальше )

Позиции перед основным клирингом закрыл.На вечерке не торговал. Завтра рост до открытия Штатов....

Под закрытие мамбы началась эйфория, я знал что так будет, но лонг открывать боялся, и все-равно работал от шорта, закрывался с минимальной прибылью в 6-10 р.

Немного охота озвучить мое вью по базовому активу. Впереди первое локальное сопротивление в 217р., если его проходим, то следующая цель 240р., с промежуточной остановкой в 227р. Если проходим эти цели, и выходим на максимум года, то тестируем долгосрочный канал снизу вверх и пытаемся войти в него для покорения многогодовых максимумов. Если с первой попытки 217 не сможем пройти, то ближайшая поддержка в районе 205р., следующая и базовая в районе 195р. Основная поддержка лежит в районе 165-167р. с этого уровня, а точне с тестирования в качестве поддержки начался основной рост.

( Читать дальше )

Уровни депо

- 23 мая 2011, 11:53

- |

Сидел на выходных и изучал свой стейтмент. Мне кажется, что каждый, кто торгует ради денег за красотой стйтмента должен следить не меньше, чем за котировками. Мне кажется это важным.

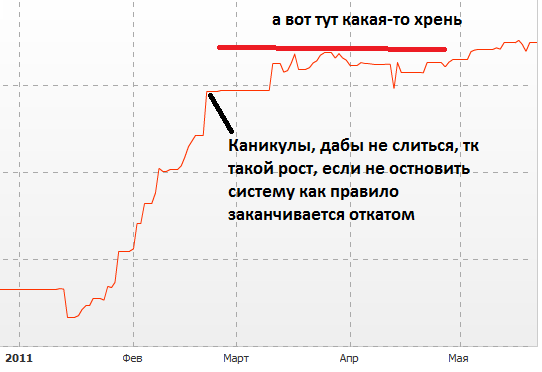

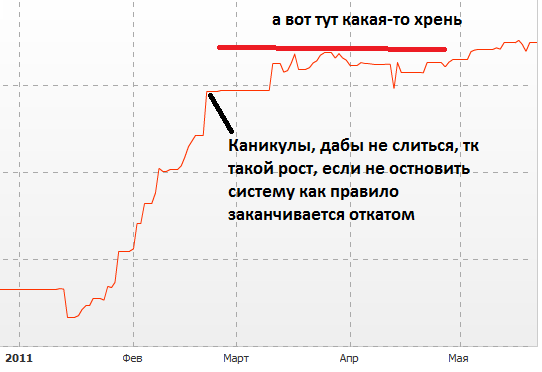

Это мой стейтмент с начала года

Тут вот хрень в начале года, потом вроде дела пошли в гору, потом был перерыв, а потом я сформировал максимум и топтался возле него почти 3 месяца и только сейчас удалось оторваться. В связи с этим возникает вопрос: что по стейтменту тоже бороться с уровнями чтоли?

Давно всем известная истина гласит, что если идут кривые трэйды то размер позы надо сокращать. При таком подходе возникают уровни, тоесть вы понимаете… подрос до очередного хая, подслился, уменьшил позу и этот же уровень тебе достать уже сложнее. И потом если быстро не проткнешь, то будет все труднее и можно долго подвисать на нем. А это знаете ли утомляет и приводит к новым косякам — и опять ты отходишь от хая.

( Читать дальше )

Это мой стейтмент с начала года

Тут вот хрень в начале года, потом вроде дела пошли в гору, потом был перерыв, а потом я сформировал максимум и топтался возле него почти 3 месяца и только сейчас удалось оторваться. В связи с этим возникает вопрос: что по стейтменту тоже бороться с уровнями чтоли?

Давно всем известная истина гласит, что если идут кривые трэйды то размер позы надо сокращать. При таком подходе возникают уровни, тоесть вы понимаете… подрос до очередного хая, подслился, уменьшил позу и этот же уровень тебе достать уже сложнее. И потом если быстро не проткнешь, то будет все труднее и можно долго подвисать на нем. А это знаете ли утомляет и приводит к новым косякам — и опять ты отходишь от хая.

( Читать дальше )

ММВБ возможно мы видели локально дно!!!

- 13 мая 2011, 10:36

- |

Если сегодня и в понедельник подрастем, то возможно формирование двойного дна по индексу ММВБ.

Индекс показал новый минимум, а индикатор RSI, даже близко не подошел к минимальным значениям.

Отскок очень вероятен в район: первая цель 1650, далее 1680-1690. Будет ли это разворот, понятно станет если пройдем 1690-1700 пунктов.

Цель по двойному дну, лежит в районе 1750-1760 пунктов по ММВБ.

Индекс показал новый минимум, а индикатор RSI, даже близко не подошел к минимальным значениям.

Отскок очень вероятен в район: первая цель 1650, далее 1680-1690. Будет ли это разворот, понятно станет если пройдем 1690-1700 пунктов.

Цель по двойному дну, лежит в районе 1750-1760 пунктов по ММВБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал