обучение

Торговые решения_как принимать_ADS

- 12 ноября 2021, 23:47

- |

Впервые за 21 месяц попал на спин-офф. Бумага ADS. В модели расчет не верен из-за этого.

Как принимать решение? Самый простой способ вопросы брокерам — сами понимаете, ну кто там что ответит...

Пересчитывать/перестраивать модели — пока не знаю, как. Цифры тянутся, но не те) Смотришь цену брокера — торчишь 20%. Смотришь TV или Яху — ну около нуля.

У брокеров цена одна, в TV или Yahoo цены пересчитаны 8 и 9 ноября. В финвизе цена как у наших брокеров в приложениях.

Прошу помощи — куда смотреть, что тянуть, как решение принять

- комментировать

- Комментарии ( 0 )

Сургутнефтегаз: что же делать после такого выстрела?

- 12 ноября 2021, 08:22

- |

#утренняя_аналитика

Давайте поговорим о Сургуте ао, который без преувеличения стал вчера внезапно героем дня и портфелей, в которых он присутствовал. Случай интересен и поучителен для многих, что нужно делать сейчас?

Всем доброе утро!

Лично я прочитал бесчисленное количество статей о том, что Сургут со своей кубышкой не имеет никакой идеи. Делалось множество выкладок о том, что Сургут если и покупать, то на незначительную долю, потому что деньги просто морозятся. А тут еще новости об инфляции в США, которая достигла своих рекордных значений за последние 30 лет, то и подавно, Эмитент со своими долларами перестает быть вообще темой для инвест.капитала. Прекрасный опиум для народа, который вечно хотит чего-то волшебного и какой-нибудь инвест-мальчик легко кормит всякой лабуденью достаточно умных в других областях жизнедеятельности людей.

Сегодня, я знаю точно, что мне придет много вопросов о том, а не поздно ли Сургут покупать сейчас? Моя установка на рынке – это стараться делать все или почти все, что от тебя зависит своевременно. Нет такого эмитента, которого я разбирал бы столь же методично и заранее, чем Сургут. Вопрос покупки был лишь вопросом согласия с моей логикой или не согласия. Тут дело интересно тем, что видеть тенденции маленько заранее достаточно сложно, и часто так происходит, что иногда приходится просидеть в минусах очень долгое время прежде, чем мысль начинает работу. А находиться в минусах, это удовольствие, прямо скажем, не самое приятное, особенно, когда идеи высказываются публично.

( Читать дальше )

Для начинающих на рынке: Аэрофлот, интересный момент может быть сегодня

- 11 ноября 2021, 08:43

- |

Аэрофлот. Ситуация в Аэрофлоте продолжает оставаться очень интригующей. Более интересной она может стать уже сегодня, когда увидим реакцию на новость о санкциях против нашего перевозчика со стороны ЕС. Казалось бы санкции, а почему я говорю об интересе? Узкие накопления, узкие диапазоны — это самая интерезная фаза рынков. Думаю, данная новость отправит Аэрофлот к нижней границе, где я его и собираюсь приобретать. Спасибо властям ЕС за такой пас, если он, конечно, состоится!

Александр Перфилов, автор телеграм-канала «Взгляд на рынок»

Мой канал для того, чтобы делать на рынке правильные вещи… вовремя

Для начинающих на рынке: Инфляция в США, как на это реагировать?

- 11 ноября 2021, 07:24

- |

#утренняя_аналитика

Инфляция в США ускоряется. Сейчас она выросла до 6.2% в годовом выражении. Однако, как мы помним, ФРС недавно в своем докладе «не задело» ключевую ставку, ограничившись только сокращением выкупа ценных бумаг.

Естественно, что главное из того, на что нужно обратить внимание — рост доходностей 10 –летних гос.облигаций. Понятно, что рост доходностей вызван распродажей американского гос.долга, но не могу не отметить, что в моменте рост составлял более 8%. Это, разумеется, не есть хорошо. Любая паника, будь то распродажа акций или гос.долга на рынке – это неприятно и не приводит к позитиву в других секторах. Нету волшебного лекарства от панических поведений на рынке. Как правило, заваливается все, однако вчера было исключение.

На фоне показателей инфляции – произошел рост Золота и Серебра, собственно, как акций золото- и серебродобытчиков. И в данном ключе, стоит отметить, что это не совсем стандартная картина. Дело в том, что Золото и, как следствие, серебро не растут одновременно с ростом доходностей гос.долга США. Но вчера это было так. Причина в том, что золото признается классическим защитным активом от инфляции, но и распродажа долга вчера была вызвана именно ее показателями. Поэтому росло вчера и то и это.

( Читать дальше )

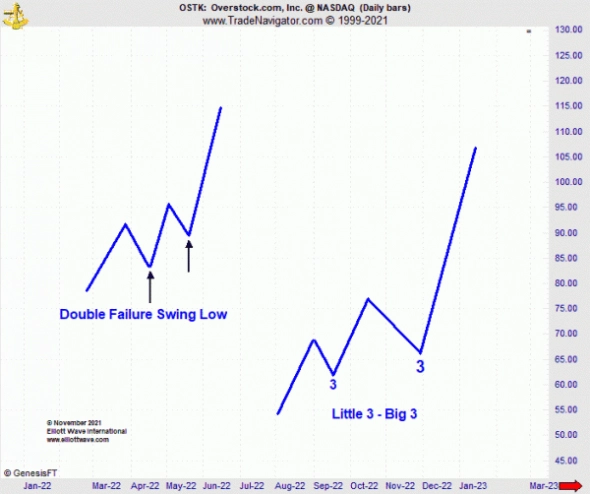

Комбинация паттернов

- 10 ноября 2021, 11:11

- |

Автор: Джеффри Кеннеди

Обожаю паттерны! Графические паттерны, волновые паттерны, импульсные паттерны и сезонные паттерны. Сегодня я поделюсь с вами наблюдением, которое сделал совсем недавно — это комбинация двух моих любимых графических паттернов.

( Читать дальше )

Биткоин на максимумах: чему можно научиться и как извлечь выгоду?

- 09 ноября 2021, 07:51

- |

#утренняя_аналитика #мотивация

На рынке всегда что-то происходит, даже если он настолько скучен, как сейчас. Наиболее ярким моментом я выделяю – сильное закрытие Биткоина. Обратите внимание на график: сделан исторический перехай, закрылись выше. И вот тут у нас с вами возникает сразу два вопроса, который мы часто обсуждаем с учениками: «А что сильнее: покупка на хаях, но с идеей, или покупка на лоях, но без идеи?»

Пример с Биткоином – это ярчайший пример именно этого. Теперь я попробую изобразить, как я смотрю на покупку актива, когда он на хаях.

Почему все боятся покупать на максимумах?

Фиксация позиции другими участниками провоцирует коррекцию, а в редких случаях даже разворот тренда.

Эмоция страха. Для многих купить на хаях – это страх оказаться каким-то лузером, типа, кто умный, он на хаях не покупает.

( Читать дальше )

Для начинающих на рынке: Сургутнефтегаз ао - работа уровня.

- 08 ноября 2021, 19:26

- |

Сургутнефтегаз ао. Сегодня закрывается хорошо. Важный уровень прошли, завтра возможен откат для того, чтобы сделать ретест. Но не думаю, что сегодняшний выход окажется ложным. Дело идет к МСФО. Я не оптимистично смотрю на Сургут, а так как он того требует, поэтому держу данную бумагу. Это одна из лучших бумаг российского рынка, хотя многие так не считают.

Александр Перфилов, автор телеграм-канала «Взгляд на рынок»

Мой канал для того, чтобы делать на рынке правильные вещи… вовремя.

О золоте и серебре на фоне боковика на рынке РФ.

- 08 ноября 2021, 07:48

- |

Подводя итоги прошедших четырех недель, нельзя не отметить то, что на российском рынке все это время было и скучно и как-то грустно, как по Лермонтову. Усилителем такого настроения стало то, что это наш боковик происходит на фоне роста Америки, Европы, нормальных цен на нефть и хороших, даже очень хороших отчетах наших компаний.

Одной из причин такого поведения стала распродажа российского долга в связи с повышением ключевой ставки. Это конечно не могло не надавить на наш рынок, что вылилось в боковую фазу, а она активизировала и без того негативные настроения значительной массы трейдеров и, возможно, инвесторов.

Вопрос как стоит смотреть на рынок сегодня? На рынок нужно смотреть не иначе, как на торговый диапазон с границами 4100-4300 по ММВБ. Ширина диапазона составляет 4% и это нормально. Это не есть широко и не есть узко. Это оптимальный размах волатильности для индекса. И пока мы не выйдем за верхнюю границу, мы с вами будем находиться в диапазоне, на рынок можно даже не смотреть. Ничего особо интересного вам бумаги не покажут.

Золото и серебро.

( Читать дальше )

Что нужно знать, чтобы зарабатывать на рынке? Пост-оглавление

- 07 ноября 2021, 11:32

- |

Делаю серию заметок на важные темы, чтобы приблизить друга к правильной аллокации капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал