инвестиции

Пора инвесторам снимать розовые очки. Взгляд на рынки до конца года.

- 08 ноября 2015, 17:16

- |

В целом, ситуация на всех глобальных фондовых рынках в ноябре остаётся позитивной, но правило – “чем хуже дела в экономике, тем лучше фондовым рынкам” уже очень скоро перестанет работать. Последние сильные данные с рынка труда США существенно повысили шансы на повышение ставки в декабре, поэтому в ближайшие недели на всех фондовых рынках может начаться процесс отрезвления. Рынки всегда живут ожиданиями, а теперь в них будет закладываться то, во что ещё мало кто верил. В ноябре заседания ФРС не будет, поэтому шлейф от позитивных данных по рынку труда США и ожидания повышения ставки будут постоянно давить на умы инвесторов вплоть до 16 декабря. В последнюю пятницу вероятность повышения ставки в США достигла нового максимума в 70%.

Самое интересное в том, что ситуация даже в экономике США совсем далека от момента, когда можно ужесточать денежно-кредитную политику, но ФЕД сам себя загнала в угол, своими же обещаниями, и теперь всячески будет манипулировать статистикой, чтобы оправдать свои действия. Если более подробно взглянуть на тот же последний отчёт по рынку труда США, то он явно доказывает сей факт. Он свидетельствует о том, что весь прирост занятости произошёл за счёт подростков (моложе 20 лет) и пожилых людей (старше 55) – среди остальных (возрастом от 20 до 54 лет) безработица даже выросла, а рабочие места сократились. Откуда же такой всплеск среди молодых и пожилых? – а его и вовсе нет в реальности, это так умело моделирует и рисует цифры Минтруда. Непонятно откуда, но «самозанятых» пришлось аж 85% всего месячного прироста имеющих работу. В общем, налицо явная манипуляция – но как повод к поднятию ставки ФРС в декабре она сойдёт. А если взглянуть на реальную безработицу в США, то она и вовсе будет ближе к 10% а не 5%, как всем рисуют. Может кто-то не знает, но в официальной статистике учитываются только те безработные, которые не могут найти работу на протяжении шести месяцев и обращаются за пособиями, но после полугода их безработными уже не считают, они просто попадают в категорию временно неактивное население страны и их статистика уже не учитывает. Получается, официальная безработица в США на минимуме с докризисного 2008 года, а не официальная, на максимуме за всю историю. Не забывайте про хорошую поговорку – есть ложь, а есть статистика. Придёт время, и данными начнут манипулировать уже в другую сторону, чтобы оправдать новый запуск “печатного станка”.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 25 )

Как нужно относиться к финансам

- 08 ноября 2015, 12:18

- |

Инвестиционная идея

- 06 ноября 2015, 17:42

- |

Инвестирование в акции энергетических компаний

На наш взгляд, самой разумной и доходной инвестиционной идеей является энергетика. Некогда флагман нашего рынка, а сейчас лежащая в прахе. Можно не глядя набирать пакеты ОГК, МРСК и любых других электрических компаний с горизонтом до двух лет и доходность будет превосходить все ваши самые смелые желания. Нет на рынке сейчас активов дешевле, чем активы электроэнергетики.

На наш взгляд, самой разумной и доходной инвестиционной идеей является энергетика. Некогда флагман нашего рынка, а сейчас лежащая в прахе. Можно не глядя набирать пакеты ОГК, МРСК и любых других электрических компаний с горизонтом до двух лет и доходность будет превосходить все ваши самые смелые желания. Нет на рынке сейчас активов дешевле, чем активы электроэнергетики.

скоро всем станет ясно, что из сбербанков и ВТБ больше не выжать 100%, а именно такие доходы и интересуют наших рыночных «инвесторов». Вот тогда, как совсем недавно, в начале двухтысячных и начнется скупка ничего не стоящего добра. Надо напомнить, что тогда бумаги электроэнергетики взлетали от 100% до 300% в день и не один день подряд. Однако почему это не происходит сейчас. Не так много этих активов, и чтобы припарковать приличную сумму при этом не задрав до небес — нужно время. Вот и идет скупка потихоньку. Но как только, а это обязательно произойдет в недалеком будущем, к нам пойдут мало-мальски приличные деньги, тогда и будет дан старт. старт с самой низкой точки. И ставки здесь будут не шуточные. это одна из «На выбор» легенд для обоснования своих деяний. Мы же принимаем решения на каких-то основаниях, а не просто так.

( Читать дальше )

Супер пятница задаст вектор движения на ближайший месяц.

- 06 ноября 2015, 10:24

- |

Итоги сегодняшнего дня, возможно, определят вектор движения всех фондовых рынков на ближайший месяц. В 16.30 сегодня выйдут данные по рынку труда США за октябрь, и если они окажутся сильными, то шансы на повышение ставки в США в декабре подскочат до новых максимумов. На текущий момент, шансы на ужесточение денежно кредитной политики в Америке на декабрьском заседании ФРС оцениваются в 64%. На своих последних выступлениях председатель ФРС госпожа Д.Йеллен неоднократно давала намёки, что ставку нужно повышать в текущем году, что риски в мировой экономике Америку больше не пугают и что рынок труда уже сбалансирован. Осталось дождаться ещё одного подтверждения, в виде сильных данных по безработице, которые выйдут сегодня.

Как ожидается, сегодняшние данные покажут, что американская экономика в октябре создаст не менее 180 тысяч рабочих мест, а общий уровень безработицы снизится на 0.1% до 5%. Если данные окажутся лучше ожиданий, то это будет негативно воспринято фондовыми рынками и мы увидим бегство из рисковых активов. Также, в случае выхода сильных данных, мы увидим дальнейшее укрепление американского доллара на глобальном валютном рынке и падение цен на драгоценные металлы. Ключевая валютная пара евро-доллар может за несколько дней опуститься до отметки 1.05, а котировки золота могут обновить минимум за последние 5 лет. Сильные данные по рынку труда США окажут давление и на нефтяные котировки, поэтому российская валюта может оказаться под двойным давлением. В паре с американским долларом, российский рубль запросто может достичь буквально за один день отметку 65. В случае её прохождения, будет открыта дорога к отметке 70 рублей за один американский доллар, но это ближе к декабрю.

( Читать дальше )

Developed Markets Vs Emerging Markets: underperformance продолжается…

- 04 ноября 2015, 23:18

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно.» Уоррен Баффетт

В комментариях к моим постам часто пишут, что инвестировать в российские акции опасно – акционер не защищен, рынок уже не растет пять лет, девальвация рубля и т.д. Забавно, сейчас те же люди в том же духе пишут про мою идею инвестиций в американские акции через Санкт-Петербургскую биржу.

Только по американским акциям причину указывают другую – «дорогие» акции. Но как я писал ранее - Вы платите высокую цену за входной билет, чтобы только переступить порог

( Читать дальше )

Сканер Вэлью Компаний Грэхема. ProValue Analytics

- 04 ноября 2015, 16:52

- |

Он стремился купить много акций по цене ниже ликвидационной стоимости, т.е. «продажи с молотка» если у компании пойдет что-то не так.

Поскольку на качество бизнеса компаний, Грэхем не смотрел, а только на количественные показатели.

Для успешного воплощения стиля Грэхема вам надо иметь портфель не менее чем из 100 акций для хорошей диверсификации.

Основным критерием поиска компаний Грэхема является Число Грэхема (Graham Number).

Graham Number — это формула внутренней стоимости компании, которую вывели его последователи на основании его подхода, хотя Грэхем в книге «Разумный инвестор», эту формулу не приводит. Подход Грэхема в выборе акций, заключался в том, чтобы найти компании, рыночная стоимость акций которых ниже их балансовой стоимости, причем ниже более чем на 30%.

( Читать дальше )

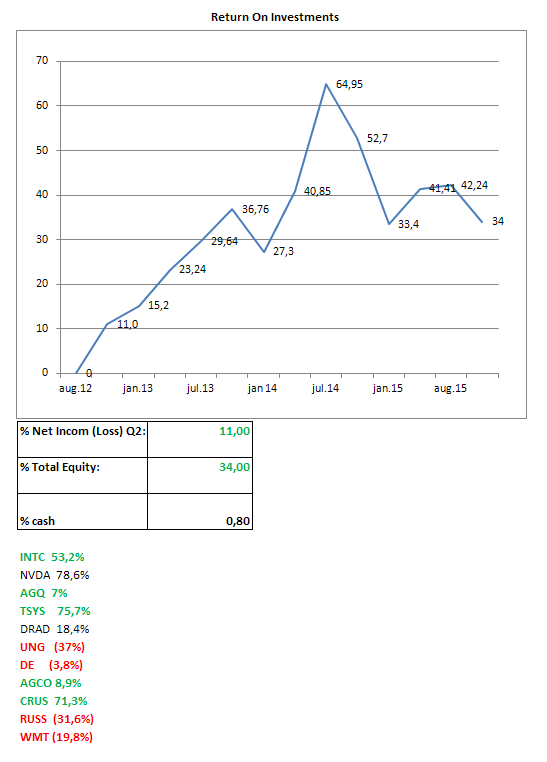

Сколько же заработал инвестора в октябре 2015?

- 04 ноября 2015, 12:42

- |

Я конечно планировал больше заработать прибыли в октябре, но как то рынок не сообо хотел идти в мою сторону. Закрыл все сделки перед заседанием ФРС и ставкой РБН.

Ищу инвестиции дял торговли на финансовых рынках.

Ориентировочная доходность +50% годовых.

Комиссия управляющего 30% от прибыли.

Инвестировать можно тут www.instaforex.com/ru/pamm_monitoring.php?trader=1446379

Корректировка портфеля

- 04 ноября 2015, 02:12

- |

www.youtube.com/watch?v=tKNAJ3UP_A4

Про экономику России, санкции, инвестиции, банки и многое другое в интервью М. Задорнова.

- 03 ноября 2015, 23:06

- |

Прочитала интервью М. Задорнова — президента — председателя правления банка ВТБ24 журналу «Огонек» и отметила интересное:

— «В 2016-м россияне станут беднее. Адаптация почти всех социальных слоев (кроме разве что самых богатых) к новому уровню доходов уже год как идет и в следующем году завершится. Стандарт жизни большинства россиян уже понижен из-за отсутствия индексации пенсий и зарплат на уровне фактической инфляции»

— «…основной тренд все же иной: капитал уходил со всех развивающихся рынков, не только из России. Политика ключевых центробанков (ФРС США, Нацбанка Японии и европейского ЦБ) привела к появлению на мировом рынке избытка денег с «нулевой стоимостью», что в условиях растущих цен на сырье позволило развивающимся экономикам расти. Сейчас, когда цены на сырье упали, все ждут начала повышения ставок ФРС, пошел обратный процесс. В Бразилии в этом году ожидают снижения ВВП на 2-3%, в России — на 3,5-4%, темпы роста в Китае тоже замедлились. Разве что Индия чувствует себя более или менее комфортно. Но деньги все равно утекают: развивающиеся рынки стали менее привлекательны»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал