доходность

6000% за год,

- 08 февраля 2017, 20:41

- |

|

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Пост для ленивых рабов - пятую точку все равно походу придется рвать

- 08 февраля 2017, 11:03

- |

— Нет. Они верят в капитализм.

Итак какой расклад у среднестатистического «раба», который пашет на дядю Сэма

Посмотрим какие карты на руках «раба»:

1. Раб трудится на работе (по сути не важно какой, главное что бы у него был официальный доход с уплатой всех положенных сборов и поборов в ФСС, пенсионный и т.д.) и получает з/п.

2. В месяц к примеру ему перечисляют на карточку 40 тыс. руб. — ну так скажем «раб» среднестатистический — поэтому у него и з/п такая (если получает больше, то это лучше для него)

3. В год получается 40*12 = 480 тыс. руб. (чистый доход от з/п)

4. «Раб» идет и открывает у брокера счет ИИС с возможностью возврата уплаченного работодателем налога на доходы для того, что бы каждый год получать вычет 52 тыс. руб.

5. 480 + 52 = 532 тыс. руб. (чистый доход от з/п + вычет по ИИС)

6. «Раб» решает особо не рисковать в трейдинге (все-таки доходы от з/п нажиты непосильным трудом. Да и к тому же «раб» прочитал книгу Тимофея Мартынова основателя слив-лаб смарт-лаба, что окончательно его напугало и теперь нажать на кнопку BUY или SELL для него это тяжелое решение)))))

( Читать дальше )

Очередной год и новая история и новые результаты - Отзыв клиента: +42% к капиталу Михаила и дом для спортивной семьи

- 31 января 2017, 13:35

- |

GOLD. Купил фьючерс на золото, цель держать до ~ 1240$ (III - IV.2017).

- 27 января 2017, 01:36

- |

Ожидаю цену на отметке ~ 1240$ во фьючерсах в ближайший месяц — два.

Коррекция может снизить цену, варианты:

— 1183,90$ лой 26.01.17 (75% вероятности),

— 1177$ (20% вероятности),

— 1171$ (5% вероятности).

Хорошее соотношение риска / доходности на отрезке до 2-ух месяцев:

— потенциал роста: + 52$ или 4,37%.

— потенциал падения: — 11… 17$ или 0,92… 1,43%.

Соотношение ~ 1: 3,72!

Вывод сделан на базе большого объема информации.

Обоснование писать лень, уж извините…

Brent. Начитавшись вопросов и публикаций...

- 22 января 2017, 02:22

- |

Цитаты:

— Куда пойдет нефть?

— Скоро будет 60$ по брент?

— Ожидаете 25 — 30 по брент?

— ГиП в нефте!

— В этом году увидим 85!

— В понедельник откроемся гэпом вверх ведь у ОПЕК была случка или вязка или мониторинг...

— По фибе должны на 68!

— По фибе должны на 46,5!

Я честно не пойму, эти возгласы для долгосрочных инвесторов что ли!?

Разве фьючерсы стали инструментом инвестиций!?

Эти возгласы толкают на какую то идею или точку зрения!?

А зачем они вообще применительно к движению волотильной нефти!?

Когда за перенос позиции платить даже с плечом не требуется!

Когда плечо 1:7 позволяет хорошо заработать даже на движении +-0,2...0,3$!

Так зачем громоздить немыслимые руководства к действию?

Возьмите себе за план доходность к примеру недельную, с посильным результатом.

От чего зависит этот результат!? От фактически 100% точек, определяющих дальнейшее движение.

( Читать дальше )

Итоги "Торгуем на Америке" 2016

- 10 января 2017, 15:41

- |

Итоговая программа о результатах работы в 2016 году, доходность и риск модельного портфеля «Торгуем на Америке».

Финансовые рынки за две оклоновогодние и построждественские недели, ОПЕК+ опек минус, клоуны уехали а цирк продолжается)))

В Америке начинается период отчетности компаний за 4-й квартал 2016 года, на этой неделе мы уже увидим отчеты JPM, NFLX, на следующей неделе отчитывается Alcoa, интересные времена на американском рынке, период высокой волатильности в отчитывающихся компаниях.

( Читать дальше )

Доходность, просто мыслить проще

- 03 января 2017, 00:33

- |

На данный пост навеяло слишком много встречающихся одинаковых статей про «реальную доходность» на рынке. Эти цифры фигурируют в книгах, постах, каких-то видео курсах. Все авторы ссылаются на средние доходности управляющих компаний и хедж-фондов. Только не понятно, почему частный трейдер тоже должен на них ориентироваться. Многие не отличают спекуляцию, от инвестирования и забывают, что малый капитал имеет большую (а не меньшую) возможность более гибкого управления, за счет сохранения ликвидности на малых временных промежутках. А также большую возможную доходность, за счет того, что даже с применением существенных плечей он эту ликвидность сохраняет.

Все эти утверждения в конечном итоге создают в представлении читателей устойчивый шаблон – столько нормально, меньше не интересно, больше – я слишком рискую, я должен снизить риски. Это такие же шаблоны как и про 1% риска в сделке, профит к стопу 3:1, т.е. оторванные от рынка и конкретной ситуации на нем понятия. Иногда возникает даже реальный страх, когда по стечению обстоятельств текущий риск оказывается не «столько сколько положено», а в 5 раз больше. Этот страх мешает объективно мыслить, оценивать реальную ситуацию. В голове только одно — «у меня слишком завышенный открытый риск, нужно что-то делать», когда делать совсем не обязательно, а достаточно просто подождать.

( Читать дальше )

Оптимальный финансовый план без посредников

- 13 декабря 2016, 21:41

- |

В этой статье мы разберемся как можно заработать на рынке, используя комбинированные стратегии с разной доходностью.

Небольшое лирическое отступление.

Составление портфелей, оптимизация, диверсификация… эта отрасль привлекла много людей, стремящихся заработать на том, что предлагают вам за плату составить идеальный с их точки зрения портфель. На практике это выглядит как перекладывание одних и тех же яиц в разные корзины или на корзинах меняют название. Но суть при этом не меняется. Нет доходности, нет изюминки в таких предложениях. Да и чего ждать от новоиспеченного юриста, инвестиционного консультанта, только что получившего корочку или сертификат и окунувшегося в водоворот возможностей финансовых рынков. Ведь даже опытные профессионалы не всегда могут гарантировать заработок, а уж тем более прогнозировать рынок. Часто оперируют очень сложными понятиями, как альфа, бета, коэффициенты сортино … но что на деле (для вас) важнее?

( Читать дальше )

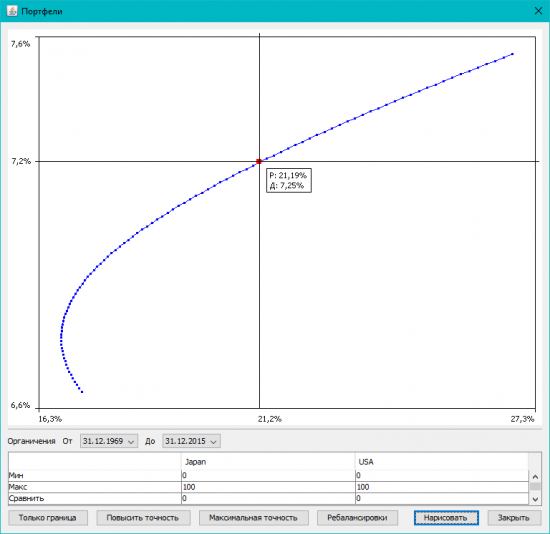

Калькулятор портфелей Марковица

- 04 декабря 2016, 15:49

- |

А так — презентую новый проект, Калькулятор доходности портфелей по Марковицу. Многие видели подобные картинки и знают, что это такое:

Для тех, кто не знает — это кривая риск-доходность портфеля, составленного из 2 инструментов. Марковиц доказал (за что получил Нобеля по экономике), что эта кривая всегда выгнута влево-вверх, и никогда вправо-вниз. То есть, добавление в портфель рисковых высокодоходных инструментов может уменьшить риск портфеля при увеличении прибыльности. Отсюда пошла быть современная портфельная теория.

А теперь можно считать и рисовать на дому! И совершенно бесплатно, в смысле даром!

Давайте по-порядку.

1. Качаем версию с Гитхаба (ссылка в конце поста), распаковываем. Проверяем на вирусы или читаем исходный код, убеждаемся, что все безопасно. Разблокируем calcaa.cmd через свойства файла и запускаем программу. Да, работает под Виндой и Линуксом. На Маках тоже должно, но не проверял из-за наличия отсутствия.

( Читать дальше )

Мой первый опыт

- 25 ноября 2016, 23:13

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал