вдо

Коротко о главном на 27.11.2019

- 27 ноября 2019, 07:46

- |

- МФК «Кармани» установила ставку купона на весь срок обращения в размере 15% годовых. Техническое размещение запланировано на 4 декабря;

- «Архитектура финансов» утвердила выпуск серии КО-П02 объемом 50 млн рублей со сроком обращения в один год;

- Московская биржа зарегистрировала программу облигаций объемом до 5 млрд рублей нового тюменского эмитента — «Энерготехсервис»;

- «Мани Мен» заключил агентский договор по исполнению оферт с «Ренессанс Брокером»;

- «ИС петролеум» сообщил об одобрении публичной безотзывной оферты по приобретению дебютного выпуска облигаций

Подробнее о ключевых событиях дня на boomin.ru

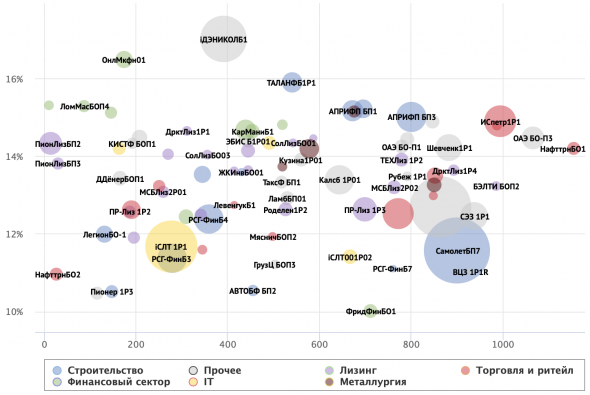

Итоги первого дня обращения Пионер-лизинг-БО-П03 и еще 82 двух выпусков за прошедший день в ВДОграфе

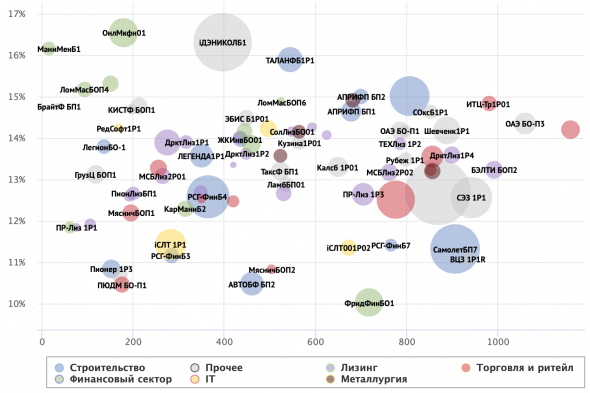

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- комментировать

- ★1

- Комментарии ( 0 )

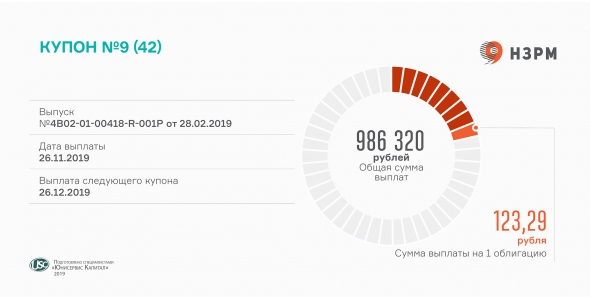

Девятый купон по облигациям выплатил «НЗРМ»

- 26 ноября 2019, 14:11

- |

Новосибирский завод резки металла перечислил в Национальный расчетный депозитарий более 950 тыс. рублей, предназначенных держателям биржевых облигаций (RU000A1004Z9).

Размер выплат на одну ценную бумагу составляет 123,29 рубля. Ставка ежемесячных купонов — 15% годовых, действует до февраля 2020 г.

Выпуск востребован среди частных инвесторов: сделки купли-продажи совершались на Московской бирже ежедневно в течение 23 торговых дней октября. Объем вторичных торгов облигациями «НЗРМ» составил в октябре 7,9 млн рублей, средневзвешенная цена выросла до 102,06% от номинала.

Выпуск объемом 80 млн рублей завод разместил в марте. Номинальная стоимость облигации — 10 тыс. рублей. В феврале будущего года состоится безотзывная оферта, приуроченная к определению ставки купона на 13-й и последующие купонные периоды. Срок обращения выпуска — 3,5 года.

Любителям ВДО

- 26 ноября 2019, 09:38

- |

Новость для тех, кто считаем неуязвимой стратегию входа на 2-4 купона в ВДО =)

Можно было бы философствовать о ласточках краха в банковском секторе, но Восточный плохой ориентир все таки.

Коротко о главном на 26.11.2019

- 26 ноября 2019, 08:50

- |

- «Трейд Менеджмент» утвердило параметры выпуска облигаций серии БО-П01 объемом 200 млн рублей, номинал — 10 тыс. рублей, срок обращения — 4 года;

- «МФК „Кармани“ с 27 ноября по 2 декабря проведет сбор заявок на размещение облигаций серии БО-001-3 объемом 250 млн рублей;

- »Обувьрус" сообщило о внесении изменений в решение о выпуске — осуществлена замена эмитента в связи с реорганизацией;

- АКРА присвоило «ГК „Пионер“ кредитный ретйинг на уровне BBB+(RU) со стабильным прогнозом

Подробнее о ключевых событиях дня на Boomin.ru

25 ноября стартовало размещение ИС Петролеум-БО-П01, купонная ставка — 14% годовых. Объем вторичных торгов в первый день составил 16,4 млн руб, цена закрытия 100,1% при доходности 14,89%. Итоги торгов по 84 выпсукам уже подвел ВДОграф

( Читать дальше )

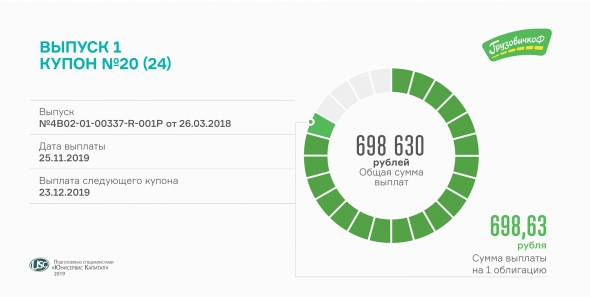

20-й купон выплатит «ГрузовичкоФ-Центр» по первому выпуску облигаций

- 25 ноября 2019, 14:00

- |

Плановая дата выплаты по дебютному облигационному займу мувинговой компании — 23 ноября (суббота), расчетная — 25 ноября (понедельник).

Сегодня ожидается выплата дохода за 20-й купонный период. Ставка купона — 17% годовых. Размер начисленных процентов составляет порядка 700 тыс. рублей. Выплате на одну облигацию подлежит 698,63 рубля. Через 4 месяца компания готовится погасить выпуск.

Напомним, «ГрузовичкоФ-Центр» разместил первый выпуск облигаций (RU000A0ZZ0R3) в апреле прошлого года. Объем эмиссии — 50 млн рублей, номинал облигации — 50 тыс. рублей. Компания выплачивает купон раз в месяц. Дата погашения выпуска — 23 марта 2020 года.

Объем вторичных торгов облигациями «ГрузовичкоФ-Центр» составил в октябре более 6 млн рублей, средневзвешенная цена — 103,5% от номинала. Аналогичный оборот показывают два других выпуска компании, однако цена второго выросла в прошлом месяце до рекордных 107,39%.

Размещение облигаций ООО "Ист Сайбериан петролеум" (300 млн.р., 14%). Скрипт заявки

- 25 ноября 2019, 12:17

- |

25 ноября начинается размещение облигаций ООО «Ист Сайбериан петролеум»

Параметры выпуска Ист Сайбериан петролеум ООО БО-П01

Размер: 300 млн.р

Купонная доходность: 14% годовых, выплата ежемесячно (YTM 14,93%)

Срок до погашения: 5 лет, амортизация с 22 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: Ист Сайбериан петролеум ООО БО-П01 (краткое наименование: ИСпетр1P1 )

— ISIN: RU000A1013C9

— идентификационный номер: 4B02-01-00448-R-001P от 19.11.2019

— контрагент (партнер): Бест Эффортс Банк (код в системе торгов BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься с 25 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

( Читать дальше )

Коротко о главном на 25.11.2019

- 25 ноября 2019, 08:17

- |

- «Кармани» зарегистрировал трехлетний выпуск коммерческих облигаций серии БО-001-3 объемом 250 млн рублей;

- Московская биржа зарегистрировала программу облигаций ООО «Трейд менеджмент» объемом до 2 млрд рублей;

- «Левенгук» 27 ноября начнет размещение коммерческих облигаций сроком обращения 1 год, ставка — 17% годовых;

- «Быстроденьги» 26 ноября проведет сбор заявок на дебютный выпуск объемом 400 млн рублей;

- АО им. Т.Г.Шевченко полностью разместило выпуск объемом 500 млн рублей, размещение началось 24 октября

22 ноября стартовало размещение десятого выпуска коммерческий облигаций «Ломбард Мастер» по ставке купона 16% годовых. Облигации размещаются сроком на два года в объеме 50 млн рублей. ВДОграф подсчитал суммарный объем торгов по 86 выпускам и средневзвешенная доходность по итогам прошедшей пятницы

( Читать дальше )

Прогнозы. Выборочный оптимизм

- 25 ноября 2019, 07:54

- |

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.- По ощущениям (строже сказать нельзя) подходит к концу долгосрочный растущий тренд на американском рынке акций. При этом ставка на него – всё ещё ставка на повышение. И на этой неделе она сохраняется. Ориентиры, многократно ранее названные – 3 150 — 3 300 п. по индексу S&P500 – сохраняются как целевые.

- Российские акции могут, напротив, оказаться под давлением. Индекс МосБиржи две последние недели закрывался в минусе. И хоть минус и незначительный (откат индекса от максимума – всего 2%), коррекция не вполне вписывается в мировой растущий тренд. А говорить она может о перегреве отечественных акций. Многие справедливо считают российские бумаги одними из наиболее привлекательных, учитывая низкую относительную стоимость и высокую дивидендную отдачу. Но этот расчет появился еще около полугода назад и с тех пор планомерно закладывался в цены. А за это время индекс вырос примерно на 20%, заметно опередив большинство страновых рынков акций. Российские акции остаются недорогими и поэтому должны быть защищены от сильных потерь, но в настоящее время они волне могут продолжить боковую или нисходящую динамику даже на фоне растущих западных рынков.

- Кстати, рубль, вне зависимости от происходящего на фондовом рынке, вполне способен к продолжению укрепления. Графики его пар с долларов и евро имеют устойчивый нисходящий уклон. Причем пока рубль укреплялся, население пополняло запасы подешевевшей иностранной валюты. Правда, основная часть валюты куплена дороже нынешних уровней. Создалась комфортная для рубля ситуация: спрос на доллары и евро удовлетворен, их цены к рублю ниже, чем цены большинства покупок инвалюты, а навес предложения долларов и евро только начинает создаваться. С высокой вероятностью в перспективе месяца или чуть большего срока мы увидим рубль выше, укрепившимся еще на 3 или даже 5% к резервным валютам.

- Некоторым подспорьем может выступить нефть, которая, вероятно, еще не завершила тенденции своего роста, начатой в июне-августе. Вероятно, 70 долл./барр. или более мы не увидим, но 65-68 – достижимые значения.

- Спорной остается судьба золота. На несколько месяцев или лет вперед основным направлением цены, скорее всего, станет снижение в сторону себестоимости (она колеблется от 600 до 1000 долл./унц). Однако каким будет краткосрочное направление, сказать сложно. Делать золото стратегическим защитным активом вряд ли оправданно. Играть сейчас, что на понижение, что на повышение – играть на удачу.

- Еще один тренд, который можно считать относительно предсказуемым – тренд понижения пары EUR|USD. Наверняка, потенциал понижения небольшой, вплоть до 5%, но вряд ли более. Однако направление к покорению рубежа 1,05, пусть и с отступлениями, сохраняется.

- Что до облигационного рынка России, то как и неделю назад, перегретым можно считать сектор ОФЗ (короткие выпуски дают доходности вблизи 6% годовых, серьезно ниже ключевой ставки, которая сама была в конце октября на 0,5%). Возможно, дорог уже и рынок первоклассных корпоративных облигаций. Что касается высокодоходного сегмента облигаций, то на нем в 2019 году только создается хоть какая-то ликвидность. И она не создана. Пока что сегмент, фактически, не коррелирует с прочими рынками. Неприятностью для него станет ослабление рубля. Но ставить на это ослабление преждевременно.

( Читать дальше )

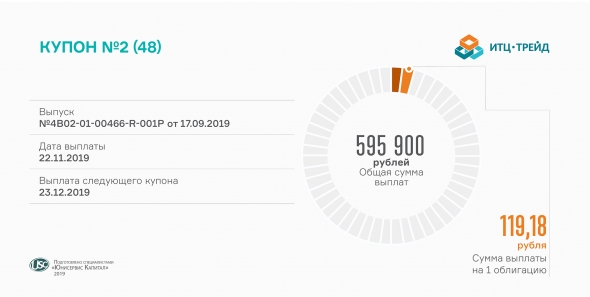

«ИТЦ-Трейд» выплатил второй купон

- 22 ноября 2019, 15:15

- |

Выплата по биржевым облигациям поставщика бумаги и картона (RU000A100UP0) состоялась 22 ноября. Расчет проводится по ставке 14,5% годовых, установленной на все 4 года обращения выпуска. Ежемесячно компания выплачивает держателям своих облигаций порядка 600 тыс. рублей.

Объем торгов ценными бумагами «ИТЦ-Трейд» превысил в октябре 16,8 млн рублей, что составляет треть суммы облигационного займа. Средневзвешенная цена тоже довольно высокая для сегмента высокодоходных облигаций — 102,15% от номинала.

Напомним, размещение первого выпуска «ИТЦ-Трейд» состоялось в сентябре. Компания привлекла 50 млн рублей. Номинальная стоимость облигации — 10 тыс. рублей. В сентябре 2020, 2021 и 2022 гг. у эмитента возникнет право на досрочное погашение выпуска. Если же компания им не воспользуется, она начнет ежемесячно погашать по 10% от номинала с декабря 2022 г. по сентябрь 2023 г.

Коротко о главном на 22.11.2019

- 22 ноября 2019, 06:40

- |

- МФК «Быстроденьги» проводит сбор заявок на дебютный выпуск объемом 400 млн рублей;

- «СофтЛайн Трейд» сообщил о заключении кредитного соглашения со Сбербанком, сумма взаимосвязанных сделок с банком составляет 21,5% от стоимости активов эмитента;

- «Атомстройкомплекс-Строительство» выступил поручителем по обязательствам дочернего застройщика на сумму более 650 млн рублей

Итоги вчерашнего дня в интерактивном графике доходностей и объемов торгов подвел ВДОграф. Суммарный объем торгов по 82 выпускам составил 134,5 млн рублей, средневзвешенная доходность — 13,39%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал