вдо

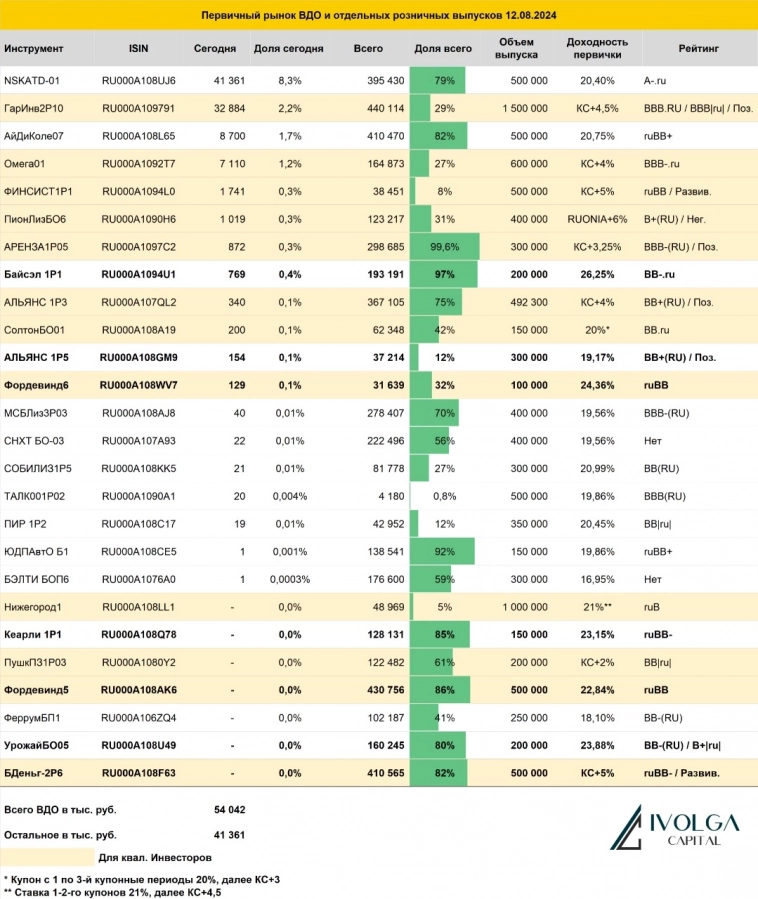

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 августа 2024 г.

- 13 августа 2024, 18:37

- |

- комментировать

- Комментарии ( 0 )

Скрипт нового выпуска МФК ВЭББАНКИР с флоатером (14 августа, ruBB, 150 млн р., купон = КС + 5%)

- 13 августа 2024, 12:18

- |

Полное / краткое наименование: МФК ВЭББАНКИР 07 / ВЭББНКР 07

• ISIN: RU000A109890

• Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• Режим торгов: первичное размещение

• Код расчетов: Z0

• Цена: 100% от номинала (номинал 1 000 руб.)

❗️Время приема заявок 14 августа:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот в числовом формате (пример 12345678910)

Обобщенные параметры выпуска ВЭББАНКИР:

• Формула купона: ключевая ставка + 5%

• Купонный период: 30 дней

• Сумма выпуска: 150 млн руб.

• Срок до погашения: 3,5 года с офертами call по истечении 1 года

• Дата размещения: 14 августа 2024

Подробнее - в презентации МФК ВЭББАНКИР с результатами работы компании по итогам полугодия.

❗️ Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Итоги торгов за 12.08.2024

- 13 августа 2024, 11:05

- |

Коротко о торгах на первичном рынке

12 августа новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 450 выпускам составил 1096,0 млн рублей, средневзвешенная доходность — 19,31%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

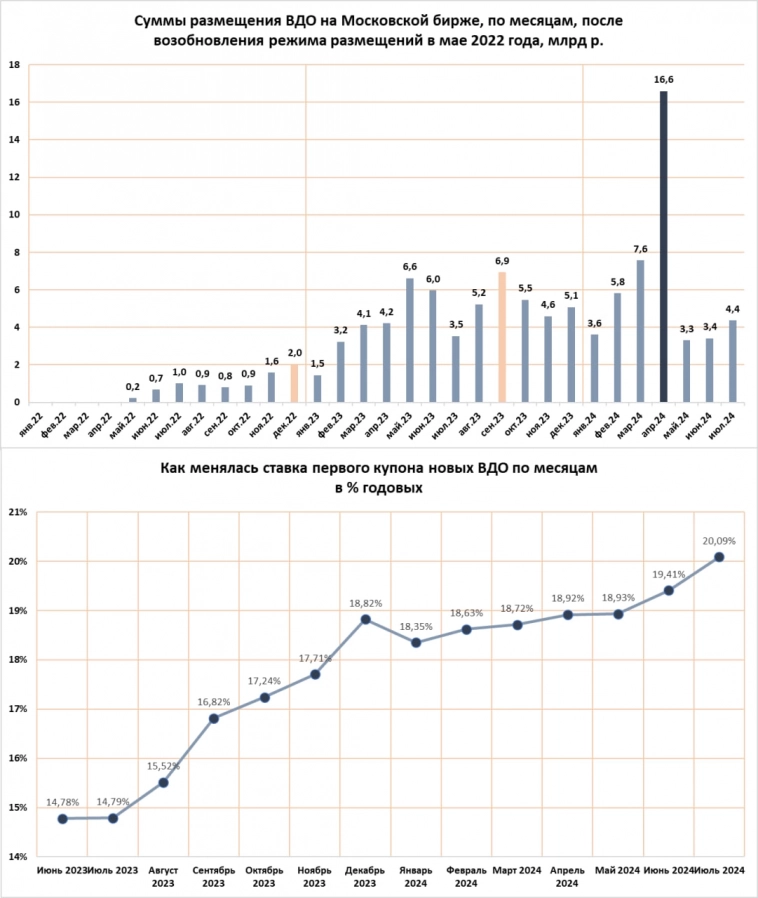

Первичный рынок ВДО в июле (4,4 млрд р., средний первый купон 20,1%). Рынок стал щедрее, и ему полегчало

- 13 августа 2024, 07:04

- |

Прогнозы роста ключевой ставки, рост ключевой ставки, падение рынка акций и рынка ОФЗ. В общем, мы ждали, что июль для первичных размещений высокодоходных облигаций будет слабым (к ВДО мы относим розничные облигационные выпуски с кредитным рейтингом не выше BBB) .

Отчасти это так. ✔️Сумма размещений ВДО в июле – 4,4 млрд р., треть из которых – одно размещение Гарант-Инвеста. Но в сравнении июль лучше июня или мая. Месяц и два месяца назад было размещено ВДО на 3,4 и 3,3 млрд р.

Возможно, сумму вытянула вверх ставка купона. ✔️В июле в среднем эмитенты ВДО платили по первому купону своих облигаций 20,1% годовых. В июне было 19,4%, в мае – 18,9%.

✔️Мало сомнений, что в августе ставка купона будет еще выше. И, видимо, заметно выше. Так что ВДО имеют шанс остаться на июльском уровне размещений.

( Читать дальше )

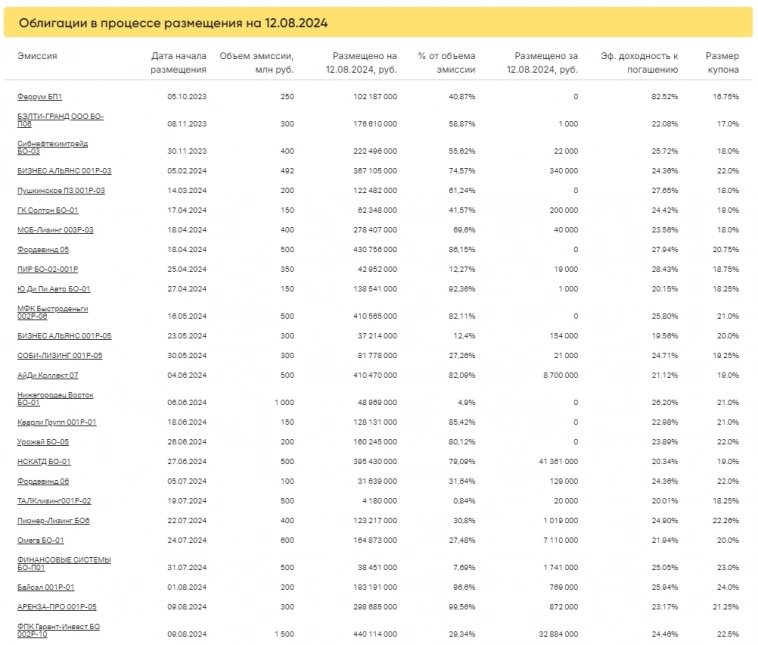

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 августа 2024 г.

- 12 августа 2024, 18:36

- |

Первичные размещения облигаций: план на неделю с 12.08 по 18.08.24

- 12 августа 2024, 16:59

- |

🏢 Джи Групп: A-, флоатер ΣКС + 325, ежемес. купон, 3 года, 2 млрд.

Стартовый спред аналогичен их свежему июньскому выпуску RU000A108TU5 (финал КС+300, торгуется сейчас в районе номинала). Сам факт серийного размещения объясняют тем, что целевой объем как раз таки 5 млрд., его разбили на 2 транша и для начала хотели посмотреть на ход торгов по первому флоатеру

С точки зрения эмитента все логично, но по отношению к покупателям получилось очень некрасиво. С учетом «хода торгов», новый выпуск интересен только как +325, если опять укатают до 300 – смысла брать не вижу, как минимум на первичке

💰 Вэббанкир: BB, флоатер КС + 500, ежемес. купон, 1 год, 150 млн.

Здесь уже есть подробный разбор, мнение по эмитенту положительное, по выпуску – хотелось бы спред чуть выше, но в целом сойдет

📺 МВ Финанс: A, флоатер КС + 420, ежемес. купон, 2 года, 3 млрд.

Эмитент долго пребывал в статусе проблемного, в течение 2023 они сумели выровняться (по году чуть сократили долг, денежный поток положительный, а под конец даже квартальную прибыль получили). На февральском пересмотре прогноз по кредитному рейтингу был улучшен до «позитивного»

( Читать дальше )

Дебютные облигации Сибсульфур: получится ли превратить токсичность в доходность?

- 12 августа 2024, 16:42

- |

- B от АКРА 02.05.24

- купон 24,5-25%, квартальный

- 3 года, объем 300 млн. Сбор 15.08

Сера получается как побочный продукт металлургических, газодобывающих предприятий, НПЗ, а используется при производстве фосфатных удобрений и лакокрасочной продукции. Основная сложность – в том, что сера токсичная, именно с этого и кормится СибСульфур: их бизнес это не столько продажи, сколько организация перевозок, с учетом всех нюансов и специфики продукта

✅Компания работает в этой нише уже почти 20 лет, что можно считать маркером устойчивости. Но на этом явно хорошее заканчивается и начинается ВДО

⚠️Порядка 80% всех торговых операций СибСульфур проводит за рубежом (крупнейший поставщик – Туркменгаз, покупатели – Египет, Индия, Китай, страны ЛА). Часть денежных средств в РФ даже не заводится

Основные цифры за 2023:

- Выручка: 2,6 млрд. (-6,2%)

( Читать дальше )

Новые облигации Вэббанкир: занять, чтобы раздать дальше

- 12 августа 2024, 16:26

- |

- BB от Эксперт РА 27.03.24

- купон КС+500, ежемесячный

- 1 год (колл), объем 150 млн. Сбор 14.08

Вэббанкир – достаточно крупная МФО. 12 место по портфелю и 7 по объемам выдачи в рэнкинге Эксперт РА по итогам 2023, портфель примерно вдвое меньше хорошо знакомого нам Займера

Основные цифры за 2023 и 1 половину 24 года:

- Объем выдачи 2023: 22,1 млрд., 1п24 LTM: 26,2 млрд.

- ЧПД 2023: 8,1 млрд. (+28%), 1п24: 5 млрд. (+33,9%)

- Прибыль 2023: 841,3 млн. (+118%), 1п24: 574 млн. (+90,7%)

- Долг 2023: 2,2 млрд. (+65,9%), 1п24: 3,6 млрд. (+60% к концу 2023)

✅Активно растущий бизнес. Изначально специализировались на PDL-займах (коротких и самых маржинальных), в 2023-24 под давлением ЦБ стали смещать фокус на более длинные IL – здесь общая стратегия очень похожа на Займер

⚠️Но Займер работает на собственном капитале, а Вэббанкир наоборот, наращивает долю заемных средств: на конец 2023 у них было под 40% собственных, на 1п24 – уже ~30%. Активно занимают как на бондовом рынке, так и у банков, и напрямую у физиков. При этом еще и платят дивиденды (за 2022 распределили аж 78% прибыли, за 2023 – 49%)

( Читать дальше )

СибСульфур 15 августа начнет размещение дебютных облигаций на ₽300 млн.

- 12 августа 2024, 15:28

- |

ООО «СибСульфур» — торговая компания, основным направлением деятельности которой является реализация серы, инертных материалов и угля в России и за рубежом. Компания была основана в Красноярске в 2005 году.

Старт размещения 15 августа

- Наименование: СибСулфр-БО-01

- Рейтинг: В (АКРА, прогноз «Стабильный»)

- Купон: 25.00% (квартальный)

- Срок обращения: 3 года

- Объем: 300 млн.₽

- Амортизация: да (9, 10, 11 по 15%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ИК «Риком-Траст»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал