вдо

«БАЙСЭЛ» 15 октября начнет размещение облигаций объемом ₽100 млн.

- 10 октября 2024, 10:48

- |

ООО «Байсэл» — агротрейдинговая компания из Новосибирска. Основана в 2019 году. Закупает сельскохозяйственную продукцию (зерновые, зернобобовые и рапсовое масло) у производителей и реализует их конечным покупателям, преимущественно на экспорт.

Старт размещения 15 октября

- Наименование: Байсэл-001Р-02

- Рейтинг: ВВ- (НКР, прогноз «Стабильный»)

- Купон: 26.25% (квартальный)

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: да (10 и 11 купон по 30%)

- Оферта: да (пут на 6 купоне)

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- Комментарии ( 0 )

Анализ эмитента: ООО "КЛВЗ КРИСТАЛЛ" (за 2кв. 2024 г.) | Облигации

- 10 октября 2024, 10:23

- |

📌 На данный момент у ООО «КЛВЗ КРИСТАЛЛ» в обращении 1 выпуск облигаций с общим облигационным долгом 300 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 1606 млн. руб.

— Чистая прибыль (убыток): 43 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 48% (+), долгосрочные обязательства сократились на 3% (+), краткосрочные снизились на 4% (+).

Предприятие умеренно закредитованное, заемный капитал превышает собственный в 1,66 раза. Долговая нагрузка уменьшилась на 35% (+).

По финансовым результатам (год-к-году): выручка выросла на 7%, чистая прибыль прибавила +38%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Доверительное управление в Иволге (1,2 млрд р., 14,1% «на руки» за последние 12 мес). Цифры и тактика

- 10 октября 2024, 06:50

- |

В зависимости от стратегии минимальные пороги инвестирования в нашем ДУ – от 2 до 6 млн руб. Комиссия управляющего – от 0,5% до 1% от активов в год.

Основные цифры — на четырех диаграммах. • За последние 12 месяцев средняя доходность всех счетов ДУ в Иволге Капитал немного проигрывает средней доходности депозита (по статистике Банка России): 14,1% у нас, 15,2% на депозитах. Но эти 14,1% — доходность «на руки», очищенная от комиссий и от НДФЛ 13%. На самом деле, на депозите за последние 12 месяцев и столько заработать было почти нереально.

• За предыдущие годы мы переигрывали среднестатистический депозит с запасом. Что видно на втором графике, где сопоставление доверительного управления и депозита за несколько лет даже слишком не в пользу последнего.

• Всего в доверительном управлении Иволги на 30 сентября было почти 1,2 млрд рублей. Активы в 2024 году прирастают медленно. Но, почти удивительно при такой настойчивости банков и падающих рынках, прирост сохраняется. Первые числа октября фиксируют его ускорение.

( Читать дальше )

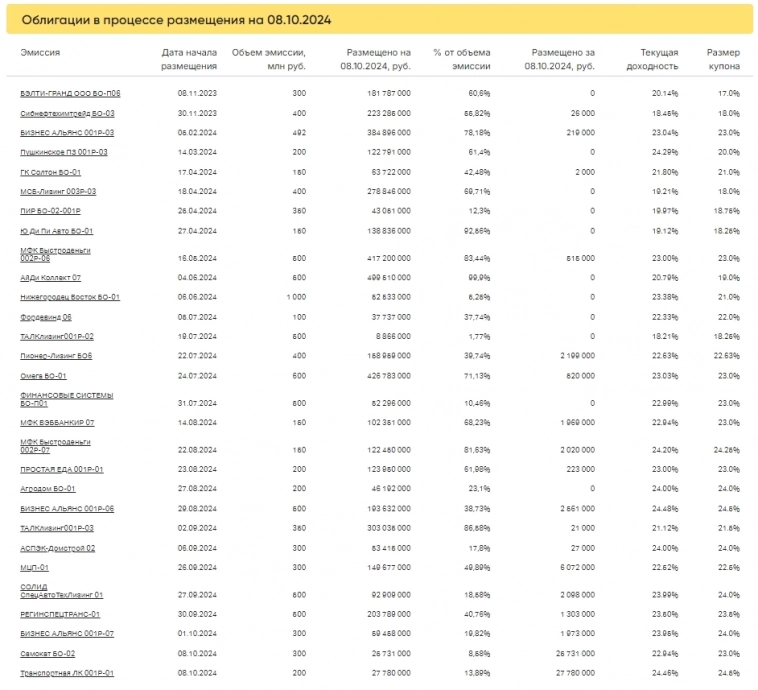

Итоги первичных размещений ВДО и некоторых розничных выпусков на 09 октября 2024 г.

- 09 октября 2024, 18:34

- |

Новый выпуск облигаций ООО "ГТС" (ГазТрансСнаб) [RU000A109RX1]

- 09 октября 2024, 18:04

- |

🔶 ООО «ГазТрансСнаб»

(для квалифицированных инвесторов)

▫️ Облигации: ГТС-БО-01

▫️ ISIN: RU000A109RX1

▫️ Объем эмиссии: 120 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 5 лет

▫️ Количество выплат в год: 4

▫️ Тип купона: плавающий

▫️ Размер купона: 25%

[формула: КС ЦБ + 6%, но не более 28%]

▫️ Амортизация: да

[по 5% при выплате 6-7 купонов, 6% — при выплате 8 купона, 7% — при выплате 9-20 купонов]

▫️ Дата размещения: 10.10.2024

▫️ Дата погашения: 04.10.2029

▫️ Возможность досрочного погашения (call): нет

▫️ ⏳Оферта: -

Об эмитенте: «ГТС» (Ямало-Ненецкий АО) занимается производством и поставкой технических газов (преимущественно газа для сварки), а также грузоперевозками и куплей-продажей нерудных строительных материалов (щебень, песчаный грунт).

➖➖➖Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Дебютное размещение эмитента ООО «Остров машин»

- 09 октября 2024, 16:31

- |

Уважаемые инвесторы!

На 15 октября запланировано дебютное размещение эмитента ООО «Остров машин» (Кредитный рейтинг В+ от НРА)

Параметры выпуска:

Объем размещения: 400 млн.р

Срок обращения: 3 года

Дюрация: 2,1 года

Ставка купона: 26% (YTM~ 29,33)

Выплата купона: ежемесячно

Предусмотрена возможность досрочного погашения размещаемых облигаций по усмотрению эмитента в дату окончания 18-го купонного периода.

Более подробная информация собрана на нашем сайте

Для подачи предварительных заявок, пожалуйста, свяжитесь с нами одним из способов:

Оставить заявку через телеграмм @dialot_investor_bot

Или обратиться по контактам ниже:

Екатерина Захарова

@EkaterinaZakharovaaa

email: e.zakharova@dialot.ru

Тел: +7(936)1496196

Ольга Крупина

@KrupinaOlga

email: o.krupina@dialot.ru,

Тел: +7(936)1496195

*Пост не является инвестиционной рекомендацией*

«Остров машин» 15 октября начнет размещение облигаций объемом ₽400 млн.

- 09 октября 2024, 13:20

- |

ООО «Остров Машин» создано в 2016 году в Московской области и является дистрибьютором по продаже дорожно-строительной техники марки LiuGong (КНР) на российском рынке.

Старт размещения 15 октября

- Наименование: ОстровМ-001Р-01

- Рейтинг: В+ (НРА, прогноз «Стабильный»)

- Купон: 26.00% (ежемесячный)

- Срок обращения: 3 года

- Объем: 400 млн.₽

- Амортизация: нет

- Оферта: да (колл на 18 купоне)

- Номинал: 1000 ₽

- Организатор: ИК «Диалот»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Дебютный выпуск облигаций R-Vision (кибербезопасность, ruA+, купон = ключевая ставка + 2,5%)

- 09 октября 2024, 11:42

- |

🚀 R-Vision, ведущий разработчик систем кибербезопасности, выходит на Московскую Биржу

🚀 Предварительные условия дебютного выпуска облигаций:

— ruA+

— Купон = Ключевая ставка + 2,5%

— 500 млн руб.

— 3 года до погашения

Организатор ИК Иволга Капитал

❗️Размещение 17 октября

🚀 Подробнее — в презентации бизнеса и облигационного выпуска R-Vision. Избранные слайды из презентации выше 👆 и ниже 👇👇

( Читать дальше )

Итоги торгов за 08.10.2024

- 09 октября 2024, 11:10

- |

Коротко о торгах на первичном рынке

8 октября стартовало размещение двух выпусков.

Самокат БО-02 объемом 300 млн был размещен на 25 млн 731 тыс. рублей (8,58% от общего объема эмиссии).

Транспортная ЛК 001P-01 объемом 200 млн был размещен на 27 млн 780 тыс. рублей (13,89% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1108,0 млн рублей, средневзвешенная доходность — 20,46%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Анализ эмитента: ООО "Агротек" (за 2кв. 2024 г.) | Облигации

- 09 октября 2024, 10:28

- |

📌 На данный момент у ООО «Агротек» в обращении 5 выпусков облигаций с общим облигационным долгом 550 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 489 млн. руб.

— Чистая прибыль (убыток): 10 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 3% (+), долгосрочные обязательства выросли на 13% (-), краткосрочные сократились на 14% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 4,79 раза. Долговая нагрузка уменьшилась на 2% (+).

По финансовым результатам (год-к-году): выручка сократилась на -1%, чистая прибыль снизилась на -78%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал