аэрофлот

Новости по акциям перед открытием рынка: 09.02.2017

- 09 февраля 2017, 09:15

- |

РФПИ привлек для участия в SPO ФосАгро шесть ведущих международных инвесторов из Азии и Ближнего Востока.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

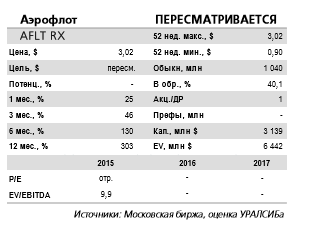

Результаты Аэрофлота за 4 кв. 2016 г. являются нейтральными для котировок.

- 07 февраля 2017, 11:41

- |

Рублевая выручка увеличилась на 7% год к году. Аэрофлот представил неконсолидированную отчетность за 2016 г. по РСБУ. Несмотря на то что выручка увеличилась в 4 кв. 2016 г. на 7% (здесь и далее – год к году) до 99 млрд руб., компания зафиксировала операционный убыток в размере 9 млрд руб. и чистый убыток на 12 млрд руб.

Чистый убыток составил 12 млрд руб. Неконсолидированная отчетность по РСБУ непоказательна для всей Группы Аэрофлот, а результаты за 4 кв. 2016 г. по МСФО, как ожидается, будут опубликованы в начале марта. Выручку головной компании группы поддержал рост пассажирооборота, увеличившийся в 4 кв. 2016 г. на 13% до 20,7 млрд пкм. Четвертый квартал – традиционно убыточный как по РСБУ, так и по МСФО, поскольку в этом квартале авиаперевозчик отражает значительную часть затрат.

Нейтрально для котировок. Мы оцениваем новость как нейтральную для цены акций Аэрофлота.УРАЛСИБ

2 марта Аэрофлот опубликует результаты по МСФО за 2016 год. Прогнозируемая чистая прибыль в размере 42,7 млрд руб. по итогам года.

- 07 февраля 2017, 11:05

- |

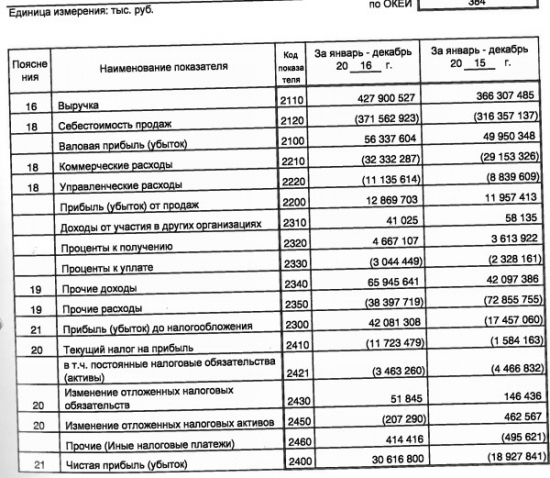

В 4К16 выручка Аэрофлота выросла на 6,8% г/г до 99,5 млрд руб., а затраты увеличились на 15,4% до 95,5 млрд руб. Операционный убыток составил 9,5 млрд руб. против 1,8 млрд руб. годом ранее, а чистый убыток составил 12,2 млрд руб. против -26 млрд руб. годом ранее. За весь 2016 год выручка компании увеличилась на 16,8% г/г до 427,9 млрд руб., а затраты выросли на 17,5% г/г до 371,6 млрд руб., показатель EBIT увеличился всего на 7,6% до 12,9 млрд руб. Чистая прибыль составила 30,6 млрд руб. против убытка в 18,9 млрд руб. годом ранее.

Хотя финансовые результаты по РСБУ имеют мало общего с результатами по МСФО, они оставили неоднозначное впечатление. Рост общий выручки оказался слабым из-за укрепления рубля, который негативно сказался на доходах Аэрофлота от непрофильных видов деятельности, которую компания преимущественно получает в долларах. Рост затрат ускорился из-за отчислений в резервы, которые Аэрофлот сделал для своих дочерних компаний. Среди позитивных моментов можно отметить, что чистый убыток сократился г/г в 4К16 благодаря прибыли от изменения валютных курсов. В целом мы подтверждаем наши финансовые прогнозы для Аэрофлота по МСФО и считаем, что чистая прибыль в размере 42,7 млрд руб. достижима по итогам года. В то же самое время показатели по РСБУ не являются катализаторами для акций компании. 2 марта Аэрофлот опубликует результаты по МСФО за 2016, эта публикация станет важным событием в плане динамики акций компании.АТОН

Новости по акциям перед открытием рынка: 07.02.2017

- 07 февраля 2017, 09:26

- |

В январе 2017 года Lada продала на рынке РФ более 16,3 тысячи автомобилей, почти на 5% улучшив результат прошлогоднего января, когда было реализовано 15,577 тысячи автомобилей(Прайм)

Диапазон цен для IPO Детского мира составит 85-90 руб. за акцию, об сообщает Credit Suisse. D этих пределах книга пописана полностью. Сузить диапазон цен просили потенциальные покупатели акций. По некоторым источникам, книга заявок переподписана на 20-50%. Мнение эксперта:

Компания размещается дорого, но инвесторам нужна альтернатива на фоне слабых отчетностей "Магнита" и "

( Читать дальше )

Аэрофлот зря кошмарят после выхода отчетности по РСБУ

- 06 февраля 2017, 23:14

- |

По поводу возникшей истерии после опубликованных результатов Аэрофлота по РСБУ за 12 месяцев 2016 года, разрешите вставить свои пять копеек.

1) Во-первых, убыток в 4 квартале вряд ли кого-то сильно удивил, хотя многие судя по всему рассчитывали даже на чистую прибыль компании.

2) Попробуйте взять калькулятор и посмотреть на вопрос шире: если с октября по декабрь 2015 года чистый убыток по РСБУ составил 26,1 млрд рублей, то год спустя в этом же период этот убыток сократился более чем вдвое — до 12,2 млрд. Чем не позитив?

3) Наконец, сравнение двух стандартов финансовой отчетности (по РСБУ и МСФО) для Аэрофлота — дело неблагодарное. Судите сами: в 4 квартале 2015 года убыток по РСБУ составил уже озвученные выше 26,1 млрд рублей, в то время как по МСФО за тот же период втрое меньше — всего 8,5 млрд. А ведь именно исходя из чистой прибыли по МСФО будет определяться размер дивидендов по итогам 2016 года!

( Читать дальше )

Аэрофлот - в 2016 г. выручка +16,8% г/г, компания показала прибыль против убытка в прошлом году (РСБУ)

- 06 февраля 2017, 18:54

- |

-Выручка составила 427 901 млн руб., +16,8% г/г. Из-за расширения сети маршрутов и ростом пассажиропотока авиакомпании «Аэрофлот» за 12 месяцев 2016 года на 11,0%.

-Валовая прибыль +12,8%, до 56 338 млн руб.

-Чистая прибыль по итогам года составила 30 617 млн руб. против убытка годом ранее. Это объясняется улучшением результатов от операционной деятельности, а также дополнительными доходами, обусловленными эффективным управлением парком воздушных судов.

Изменение чистой прибыли по РСБУ по итогам года в сравнении с результатами девяти месяцев объясняется сезональным эффектом четвертого квартала и укреплением курса рубля в четвертом квартале, повлиявшим на объем выручки, полученной в иностранной валюте.-Базовая прибыль на одну акцию за 12 месяцев 2016 года составила 27,57 руб.

отчет

пресс-релиз

Призывы регулировать цены на билеты "Аэрофлота" обеспокоили его инвесторов

- 06 февраля 2017, 14:42

- |

Возможное давление властей с целью решения социальных задач могут помешать дальнейшему росту капитализации «Аэрофлота». Помимо этого призывы губернаторов и депутатов начать активнее регулировать цены на билеты перевозчика также может повлиять на это. В результате, инвеститоры «Аэрофлота» очень обеспокоены. Об этом говорит опрос, в котором приняли участие 12 международных инвестиционных фондов, которые суммарно контролируют порядка 22,4% акций компании, и 8 аналитиков.

Так, 51,17% акций компании находится в собственности РФ, 41% акций — в свободном обращении находится, 34,8% из них у институциональных инвесторов, среди которых: Blackrock (0,45%), Pictet funds (1,41%), East capital asset management (1,38%), Vanguard group (1,17%), Ashmore group PLC (0,79%), Hsbc (0,76%), Handelsbanken fonder (0,68%), Prosperity capital management (0,66%), Allianz SE (0,59%), Neptune investment management (0,46%).

«Исходя из данных исследования, основным риском для дальнейшего роста капитализации «Аэрофлота», с точки зрения наших международных инвесторов, как и в прошлые годы, остается возможное давление со стороны государства для решения социальных задач. Этот риск называют ключевым 25% опрошенных, — сказал Германович. — Отдельно инвесторы отметили еще ряд факторов, связанных с государством, среди которых претензии со стороны ФАС (10%) и ухудшение имиджа России за рубежом (10%)».

( Читать дальше )

Аэрофлот - инвесторы обеспокоены призывами регулировать цены на билеты компании

- 06 февраля 2017, 14:22

- |

Этот риск называют ключевым 25% опрошенных. Отдельно инвесторы отметили еще ряд факторов, связанных с государством, среди которых претензии со стороны ФАС (10%) и ухудшение имиджа России за рубежом (10%)

Финанз

Аэрофлот - время уже пришло? Виталий Геннадьевич, Ваш выход (миллион акций уже принес 140 млн. прибыли....)

- 05 февраля 2017, 19:38

- |

Здравствуйте, господа трейдеры...

Только ленивый не давал прогноза по акциям Аэрофлота...

Я в данном сообщении не стремлюсь разобрать фундаментальные плюшки крупнейшего авиаперевозчика России, вам все уже рассказали до меня, объяснили и рекомендовали к покупке очень известные аналитики-фундаменталисты, также я не буду вам показывать технический анализ по акции — вы и так профи, сами все нарисуете, найдете закономерности...

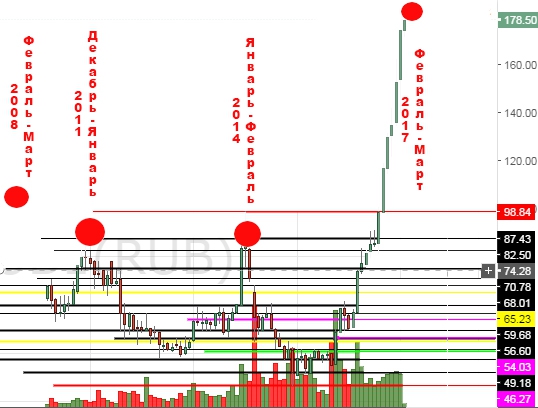

Предлагаю взглянуть на текущие котировки с другой стороны, с исторической так сказать.

Итак, что мы имеем? Независимо от того, в каком состоянии экономика РФ и дела у самой компании Аэрофлот, последние 3 пика, после которых наблюдалось сложение в разы котировок, были в приблизительно одинаковые временные интервалы.

С чем это связано, вам расскажут чуть позже аналитики с РБК, Финама и прочие говорящие головы...

Спусковым крючком для акций Аэрофлота будет выход Виталия Геннадьевича Савельева на 180 млн. руб. из капитала компании и что-то мне подсказывает, что этот выход уже начался…

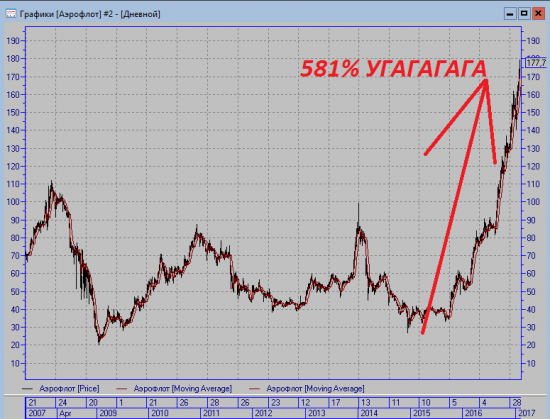

Аэрофлот - счастливые семерки или как заработать 581%

- 03 февраля 2017, 17:14

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал