ВДО

Коротко о главном на 30.12.2019

- 30 декабря 2019, 08:25

- |

- «ИС Петролеум» полностью разместил облигации серии БО-П01 объемом 300 млн рублей. Размещение началось 25 ноября, пятилетний выпуск был размещен по открытой подписке, ставка купона на весь срок обращения установлена в размере 14% годовых

- Национальный расчетный депозитарий зарегистрировал выпуск коммерческих облигаций «ЭБИС» серии КО-05. Объем выпуска составит 100 млн рублей, номинальная стоимость одной бумаги — 1 тыс. рублей. Потенциальными покупателями выступают ИК «Септем Капитал» и ее клиенты

- «ПР-Лизинг» сообщил о создании филиалов компании в Барнауле, Брянске, Кемерово, Красноярске и Иркутске. «Лизинговая компания Простые решения» специализируется на продаже в лизинг имущества от легкового транспорта до высокотехнологичного оборудования

Подробнее о ключевых событиях дня на boomin.ru

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прогнозы. Неделя 19-20

- 30 декабря 2019, 07:33

- |

Про рубль, акции, золото и облигационный рынок

Про рубль, акции, золото и облигационный рынокНовогодняя неделя предложит российским биржевым игрокам всего два рабочих дня – сегодня 30 декабря и пятницу 3 января. На следующей неделе будет уже 4 торговых сессии, т.е., практически, полноценная работа. А в ближайшие дни можно обоснованно ожидать низкой активности и слабого интереса участников рынка к торговым операциям.

- А в отсутствии их интереса наиболее читаемые тренды остаются именно в российских активах. Так, с высокой вероятностью, пусть и через коррекции, должно продолжиться укрепление рубля. Темп укрепления, взятый с начала декабря, вряд ли можно сохранить. Но само направление движения котировок вполне жизнеспособно. В течение последних месяцев я устанавливал таргет укрепления рубля к доллару на уровне 60-62 единиц. 62 рублей рынок достиг, 60 – реалистичная перспектива.

- Менее перспективным, но все же перспективным выглядит и тренд повышения котировок российских акций. Индекс МосБиржи на истекшей неделе закрепился выше максима начала ноября, графически подтверждая состоятельность растущего тренда. Делать далеко идущих выводов не хочется, но вернемся к полноценным будням января мы, вероятно, с более высокими ценами голубых фишек.

- Аналогичны ожидания и по нефти. Не могу судить о силе возможного роста котировок, но на высокие шансы продолжения уже состоявшегося повышения ставку делаю.

- Американский рынок акций пребывает в состоянии минимальной волатильности. Низкая волатильность, сама по себе, создает коррекционные риски. На дорогом рынке – особенно. И все же играть на понижение пока не решился бы. Возможно, финальная часть роста последнего года станет частью ускорения роста.

- Теперь об инструментах, в отношении прогнозирования которых у меня ошибок больше, чем верных решений. Продолжаю ожидать снижения пары EUR|USDи золота. В первом случае предполагаю, что повышение пары явилось коррекцией к долгосрочному тренду укрепления доллара. Соответственно, ожидания достижения парой 1,08 или 1,05 доллара за евро сохраняются.

- Золото, имеющее минимальный процент справедливости моих недельных прогнозов (42%), стратегически, так и остается переоцененным активом, имеющим слабую долгосрочную перспективу в качестве защиты инвестиций, тем более – в качестве истории роста. Но на горизонте в несколько недель и даже пары-тройки месяцев эти тезисы могут не иметь веса. Инвесторы покупают золото, без ажиотажа и эйфорических восторгов. Высокий спрос способен удерживать цену металла выше 1 500 долл./унц. и толкать ее выше.

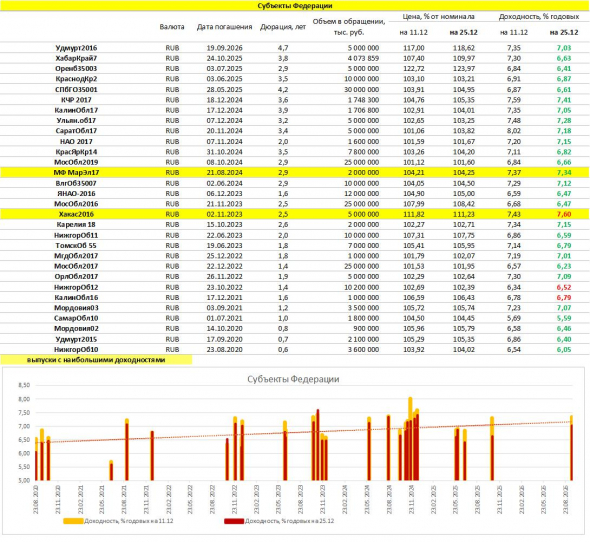

- Что до рублевых облигаций, то, как и ранее, считаю справедливо оцененным сектор ОФЗ. Это значит, что заявленные доходности к погашению (5,5-6,5%) и являются ожидаемыми доходностями. Полагаться на спекулятивную премию, как это было последние почти полтора года, не следует. Облигации субъектов федерации, как и первый эшелон корпоративных бумаг, видимо, еще прибавят в цене, дабы в итоге повсеместно закрепиться ниже 7% годовых. Это уже малозначительные прибавки. Заработать более 8-9% за предстоящий год и здесь будет сложно. Высокодоходный облигационный сегмент, имевший весь год доходности, близкие к 15%, и не выделявшийся на фоне растущего широкого рынка облигаций, получает возможность для опережения. При сбалансированном подходе портфель ВДО и в предстоящие месяцы способен обеспечить 13% годовых и более.

( Читать дальше )

KISTOCHKI и «ТаксовичкоФ» получили награду Московской биржи

- 27 декабря 2019, 13:13

- |

Северо-Западный филиал Мосбиржи объявил лучших участников торгов на фондовом, срочном и валютно-денежном рынках по итогам 2019 года.

Награда в номинации «Открытие года 2019. Эмитент на рынке облигаций» оказалась в руках Вячеслава Алексейцева, руководителя отдела по работе с инвесторами «ТаксовичкоФ» и KISTOCHKI. Обе компании привлекли трехлетние облигационные займы в середине года. Объем выпуска агрегатора такси «Транс-Миссия» (RU000A100E70) составляет 150 млн рублей, «Кисточки Финанс» (RU000A100FZ0) — 40 млн. Номинал облигаций — 10 тыс. рублей. Купоны выплачиваются ежемесячно по ставке 15% годовых.

Сервис «ТаксовичкоФ» направил инвестиции на субсидирование партнеров в виде досрочного погашения автолизинга и на маркетинг, в частности на лидогенерацию заказов. Вторая компания на привлеченное финансирование открыла студию маникюра и педикюра KISTOCHKI в Химках и пополнила оборотный капитал — средства направлены на обновление сайта, разработку мобильного приложения, выход которого запланирован в первом квартале 2020 г., и на рекламу франшизы. В уходящем году по договору франчайзинга открылись 6 студий. На конец года 24 салона KISTOCHKI работают в Санкт-Петербурге, 2 — в Москве и области.

( Читать дальше )

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 27 декабря 2019, 07:41

- |

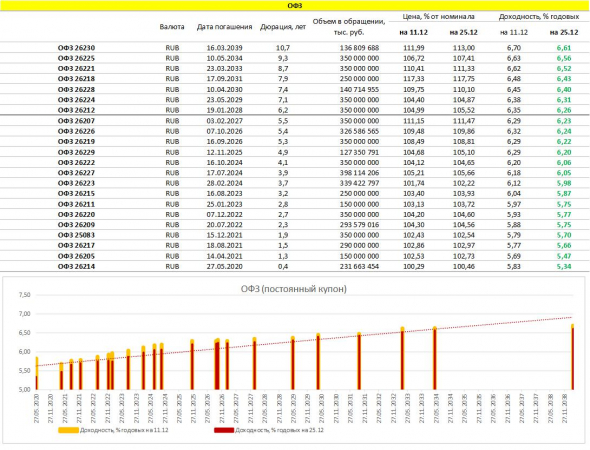

ОФЗ должны были откорректироваться. ОФЗ откорректировались. Драмы не произошло, равно как не произошло ожидаемого многими ралли госдолга. Госдолг стабилизируется в сужающихся и не особенно интересных частному инвестору ставках доходностей. Привычная формула «не устраивает депозит, покупай ОФЗ» становится не очевидной.

( Читать дальше )

Коротко о главном на 27.12.2019

- 27 декабря 2019, 07:38

- |

- «СофтЛайн трейд» выставил оферту по выпуску серии 001Р-01 до 500 млн рублей включительно на 22 января 2020 года. Сбор заявок инвесторов пройдет с 15 по 21 января включительно, агентом по приобретению выступит Газпромбанк

- «Ломбард Мастер» зарегистрировал три выпуска облигации КО-02, КО-03 и КО-04 объемом по 100 млн рублей. Компания планирует разместить по закрытой подписке 100 тыс. облигаций по 1 тыс. рублей. Потенциальным приобретателем займа выступит ИК «Септем Капитал» и ее клиенты

- «Офир» зарегистрировал два выпуска КО-П03 и КО-П04 объемом по 100 млн рублей каждый. Потенциальным покупателем выпуска является ИК «Септем капитал» и ее клиенты

- «ИСК «Энко» завершила размещение двухлетнего выпуска облигаций серии 001Р-01 объемом 100 млн рублей. Ставка купона на весь срок обращения установлена в размере 12% годовых, купоны квартальные. Организатором выступил «Среднеуральский брокерский центр». Ранее компания не выходила на долговой рынок

( Читать дальше )

Выплату 10-го купона произвел Новосибирский завод резки металла

- 26 декабря 2019, 13:31

- |

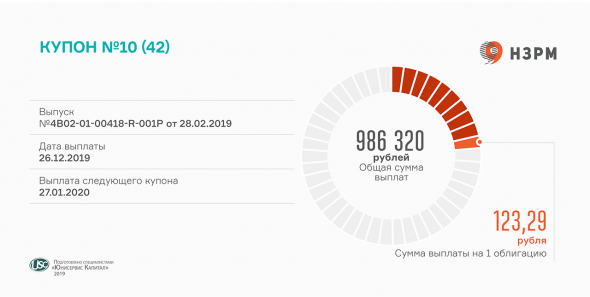

В адрес владельцев облигаций «НЗРМ» (ISIN код: RU000A1004Z9) перечислено около 1 млн рублей за 30-дневный купонный период.

Выплата состоялась сегодня по ставке 15% годовых. Размер купона действителен еще 2 месяца, в феврале состоится оферта, приуроченная к определению ставки на 13-й и последующие купонные периоды.

Почти за четверть срока обращения выпуска завод выплатил инвесторам 10 купонов в общем размере 9,9 млн рублей. Около 1 млн рублей компенсировало государство в рамках программы субсидирования эмиссии облигаций МСП за 1-3 купонные периоды. Заявка на частичную компенсацию 4-6 купонов уже одобрена.

Облигации «НЗРМ», поступившие в оборот в марте 2019 г., все это время успешно торговались на площадке Московской биржи. Цена варьировалась от 100,5% до 103% от номинала, средневзвешенное значение по итогам года составило 101,1%. Объем торгов составлял в среднем 1,16 млн рублей в день.

Коротко о главном на 26.12.2019

- 26 декабря 2019, 10:42

- |

- «Дэни колл» выставил оферту по соглашению с владельцами облигаций серии БО-01 на 21 февраля 2020 года. Компания выкупит до 100 тыс. ценных бумаг по цене 100% от номинальной стоимости. Период предъявления — с 10 по 23 февраля 2020 года. Ранее сообщалось, что эмитент выставил также дополнительную оферту по выпуску на 21 января

- Московская биржа зарегистрировала дебютную программу облигаций ГК «Сегежа» серии 001Р объемом 100 млрд рублей или эквивалент суммы в иностранной валюте. Присвоенный номер регистрации — 4-00520-R-001P-02E. Согласно условиям в рамках бессрочной программы облигации могут размещаться на срок до 10 лет. Компания входит в лесопромышленный холдинг Segezha Group с полным циклом лесозаготовки и глубокой переработки древесины. Грруппа компаний представлена в 11 странах, продукция реализуется в 100 странах

- «ВсеИнструменты.ру» установили ставку купона трехлетних облигаций серии БО-02 объемом 500 млн рублей в размере 11,5% годовых. Техническое размещение выпуска запланировано на 27 декабря, организатором выступит «Атон»

( Читать дальше )

«Кузина» открыла 3 кондитерские на инвестиции

- 26 декабря 2019, 10:29

- |

Московская сеть увеличилась до 11 кафе: за последние два месяца начали работу заведения Kuzina в Марьино, возле МГУ и в СТЦ «МЕГА Белая Дача».

Всего в рамках облигационного займа запланирован запуск 16 заведений в Москве. Одно из них работает с ноября в 14-этажном жилом доме в районе Марьино, второе — с декабря на фуд-корте в семейном торговом центре «МЕГА» в Котельниках. Третье кафе открылось на средства частных инвесторов 24 декабря на юго-западе столицы по адресу: Ленинский проспект, 62/1, ближайшая станция метро — «Университет».

С целью продолжения экспансии в Москве «Кузина» выпустила в сентябре 5,5 тыс. облигаций номиналом 10 тыс. руб. каждая (RU000A100TL1). Купоны выплачиваются ежемесячно по ставке 15% годовых, общая сумма платежей за 3 месяца превысила 2 млн руб.

( Читать дальше )

Дорогие инвесторы! Серьезности пост

- 25 декабря 2019, 18:59

- |

По результатам вчерашнего размещения облигаций Роял Капитал БО-П03 имеем сказать.

Мы первый раз столкнулись с проблемой, о которой пойдет ниже речь. Такого раньше не было, скажем отровенно.

«Букбилдинг» – это формальная процедура, которая должна проводиться по жестким правилам:

— клиент обращается к брокеру и дает ему поручение на участие в Букбилдинге

— брокер замораживает средства на счете клиента на несколько дней и без наличия средств на брокерском счете просто не принимает поручение

— брокер подает официальную оферту организатору и в дальнейшем брокер будет обязан исполнить эту оферту в день расчетов

— организатор собирает все заявки и в случае переподписки обрезает часть заявок, то есть может дать 90% от заявленного объема, или 60%, или 20%

— в день расчетов все подтвержденные заявки должны быть выставлены брокерами и исполнены организаторами

За эту процедуру клиент платит брокеру 1500-2000 руб.

Если у вас заявка на 100-200 тыс. руб., то такая комиссия сильно съедает доходность.

Поэтому мы идем навстречу розничным инвесторам и собираем т.н. «софт» заявки – то есть без оферт от брокеров и без заморозки денег на счетах инвесторов.

( Читать дальше )

Как и зачем покупать высокодоходные облигации (ВДО)

- 25 декабря 2019, 13:37

- |

Высокодоходные облигации — долговые бумаги, не имеющие рейтинга, или бумаги, чей рейтинг не дотягивает до инвестиционного уровня. А также так называемые высококупонные облигации. То есть облигации, купон по которым превышает ключевую ставку на 5%.

ВДО выпускаются небольшими компаниями, которые не хотят или не могут получить кредит в банке. Перевожу на русский. Вы даете в долг непонятной ООО-шке. Вы сами становитесь банком. И молитесь.

Зачем инвесторы в это лезут? Чтобы получить доходность в 2-3 раза выше депозита.

В США спектр эмитентов ВДО очень широк — от автомобильных производителей до телекомов и хайтека. У нас же в долг берут строители, МФО и лизинговые компании. Так себе диверсификация.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал