ВДО

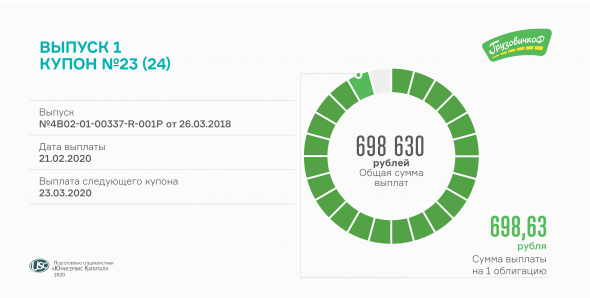

«ГрузовичкоФ» выплатит сегодня 23-ий купон

- 21 февраля 2020, 14:16

- |

Общий доход инвесторов компании, который будет перечислен в НРД, составляет 698 630 руб. — по 698,63 за каждую бумагу номиналом 50 тыс. рублей.

Выпуск биржевых облигаций БО-П01 (RU000A0ZZ0R3), первый из трех, находящихся в обращении, близится к погашению. Сегодняшний купон — предпоследний из 24 запланированных. Напомним параметры эмиссии: объем — 50 млн руб., срок обращения — 2 года, купонный доход — 17% годовых. Погашение выпуска назначено на 22.03.2020 года.

В январе облигации ООО «Грузовичкоф-Центр» торговались в объеме 4,8 млн руб., незначительно превысив аналогичный декабрьский показатель. Средневзвешенная цена, по итогам месяца, опустилась на 0,27 пункта и остановилась на отметке 101,57% от номинала бумаг. На снижение котировок повлияла приближающаяся дата погашения выпуска.

- комментировать

- Комментарии ( 0 )

Вот сижу и думаю, чего бы прикупить из ВДО-шек...

- 21 февраля 2020, 13:56

- |

Вот сижу и думаю, чего бы прикупить из ВДО-шек...

Есть у меня такая личная традиция:

на ЕБС (едином брокерском счёте),

держа «тело депозита» в баксовом КЭШе,

прикупать на рублёвую прибыль от операций на срочке

ВДО-шки...

Как обчество посоветует, так и скандыбоблю...

Искренне Ваш Гугенот.

Коротко о главном на 21.02.2020

- 21 февраля 2020, 08:14

- |

- «Ломбард «Мастер» завершил размещение двухлетнего выпуска облигаций серии БО-П07 объемом 100 млн рублей

- «Дядя Дёнер» установила ставку купона облигаций серии БО-П02 на уровне 13,5% годовых, купон ежемесячный

- «Брусника. Строительство и девелопмент» сообщило о прекращении контроля над двумя дочерними организациями — ООО «Брусника. Управление домами Тюмень» и ООО «Брусника. Управление домами Новосибирск»

- «НЗРМ» сообщил о заключении договора по открытию кредитной линии в размере 28 млн рублей в в рамках государственной программы Министерства экономического развития по предоставлению субсидий из федерального бюджета российским кредитным организациям на возмещение полученных ими доходов по кредитам

Подробнее об эмитентах и событиях на Boomin.ru

( Читать дальше )

«Кузина» объявила внеочередную оферту

- 20 февраля 2020, 13:42

- |

Оферта проводится по причине реорганизации путем слияния ООО «Кузина», которое является эмитентом, с ООО «Кузина Рост». Процесс объединения, который планируется завершить в марте, позволит оптимизировать ряд управленческих процессов и упорядочить структуру бизнеса.

Компания уведомила о своей реорганизации, опубликовав сообщение в журнале «Вестник государственной регистрации». Со дня последнего уведомления о реорганизации юридического лица у инвесторов будет 30 дней, чтобы заявить свои требования.

Прием заявок на досрочное погашение облигаций стартует 20 февраля и продлится до 20 марта 2020 г. Выкуп бумаг эмитентом состоится в период 23 по 31 марта по номинальной стоимости. ООО «Кузина» также компенсирует своим инвесторам накопленный купонный доход за то количество дней, которые пройдут со дня последней выплаты и до даты выкупа.

( Читать дальше )

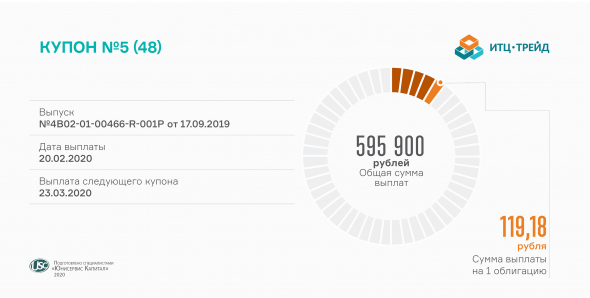

«ИТЦ-Трейд» выплачивает доход за 5-й купонный период

- 20 февраля 2020, 12:44

- |

Обслуживание долга по выпуску серии БО-П01(RU000A100UP0) перед инвесторами обходится компании в 595 900 рублей ежемесячно. На каждую бумагу выплачивается 119,18 рублей из расчета фиксированной ставки 14,5% годовых.

«ИТЦ-Трейд» выпустил 5 тыс. биржевых облигаций номиналом 10 тыс. рублей на общую сумму 50 млн рублей. Задолженность перед инвесторами компания планирует начать выплачивать в январе 2023-го, чтобы уже к 3-му кварталу того же года полностью погасить выпуск.

Компания также оставила за собой право выкупить мини-бонды досрочно в полном объеме, во время колл-опционов, которые проводятся ежегодно в сентябре.

В январе мини-бонды данного выпуска активно торговались на Московской фондовой бирже, сформировав объем порядка 16,57 млн рублей. Данный результат более чем в два раза превышает декабрьские показатели. На 0,9 п.п. выросла и средневзвешенная ставка по облигациям, достигнув значения 101,5% от номинала.

( Читать дальше )

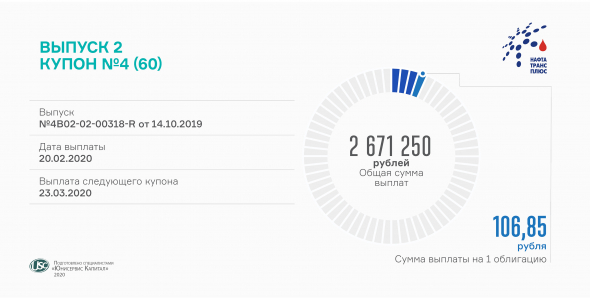

4 купон по 2-му выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 20 февраля 2020, 11:52

- |

Купонный доход по мини-бондам серии БО-02 (RU000A100YD8) плавающий и устанавливается с учетом расчетной ставки ЦБ. В феврале инвесторам перечислено 2 671 250 рублей.

Доход начислен по ставке 13% годовых. Купонная выплата на одну бумагу в феврале составляет 106,85 рублей. Всего в рамках эмиссии выпущено25 тыс. облигаций с номинальной стоимостью 10 тыс. рублей. Общий объем инвестиций составил 250 млн. Срок обращения — 5 лет с возможностью досрочного погашения.

В январе на Московской бирже мини-бонды компании активно торговались, показав рекордный объем, который составил 108,19 млн рублей, почти в два раза превысив оборот февраля. Средневзвешенная ставка напротив, снизилась на 0,1 пункта, остановившись на отметке 99,85% от номинальной стоимости бумаг.

Недавно нефтетрейдер обновил свой парк специализированной техники, предназначенной для перевозки опасных горючих веществ. Битумо- и мазутовозы, закупленные компанией, отвечают всем современным требованиям безопасности: имеют цистерну специальной конструкции, топливный бак с повышенной защитой, тахограф, систему навигации.

Коротко о главном на 20.02.2020

- 20 февраля 2020, 08:55

- |

- Московская биржа зарегистрировала облигации серии БО-П07 «Ломбард «Мастер» объемом 100 млн рублей. Бумаги включены в третий уровень котировального списка и в сектор компаний повышенного инвестиционного риска

- «Рольф» установил ставку купона двухлетнего выпуска облигации серии 001Р-02 объемом 4,5 млрд рублей на уровне 9% годовых, купоны квартальные. Срок начала размещения — конец февраля

- НПП «Моторные технологии» сообщило о появлении у компании ноу-хау. Балансовая стоимость секрета производства определена в размере 200 млн рублей

- «СуперОкс» сообщило о направлении собственных средств компании в размере 20 млн рублей на реализацию инновационного проекта, связанного с высокотемпературными сверхпроводниками (ВТСП). Проект проводится при участии государственного Фонда содействия инновациям

- «Кузина» сообщило о возникновении у держателей облигаций права требовать досрочного погашения: опубликовано уведомление о начале реорганизации в форме присоединения ООО «Кузина рост» к эмитенту

( Читать дальше )

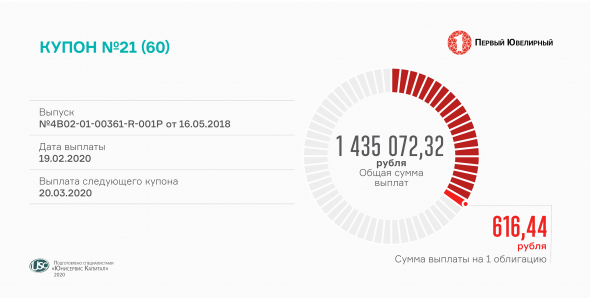

«ПЮДМ» выплатил купон за 21 период

- 19 февраля 2020, 14:52

- |

Общая сумма купонного дохода инвесторов «Первого Ювелирного» по биржевым облигациям серии БО-П01 (ISIN код: RU000A0ZZ8A2) в феврале составила 1,4 млн руб.

На одну облигацию номиналом 50 тыс. руб. приходится 616,44 руб. выплат. Доход начисляется из расчета 15% годовых. Объем мини-бондов в обращении — 2328 штук на общую сумму 116,4 млн руб. Бумаги были выпущены в мае 2018-го со сроком погашения пять лет. Ближайшая оферта назначена на май 2020.

В январе на Московской бирже облигации «ПЮДМ» торговались 17 дней, сформировав оборот немногим более 6,8 млн руб. Средневзвешенная цена бумаги зафиксирована на уровне 101,9% от номинальной стоимости и превышает результаты декабрьских торгов на 0,52 п.п.

Совсем недавно сеть ломбардов и ювелирных салонов обозначила свое новое позиционирование под названием: «Наш путь начистоту». Презентация обновленной идеи была проведена в центральном павильоне выставки Junwex, проходившей в Санкт-Петербурге 5-9 февраля 2020-го, в которой «Первый Ювелирный» ежегодно принимает участие.

Денис Козлов: «МСП чаще всего как one man show — человек сам управляет бизнесом и никому не доверяет»

- 19 февраля 2020, 13:17

- |

— Если анализировать успехи «Септем Капитал» в прошлом году, декабрьская сделка с Совкомбанком вошла бы в список достижений и важных событий для компании как для организатора ВДО?

— Безусловно, мы к ней шли почти год. Но сама сделка не является целью. Основная задача, которую мы ставили перед собой — перейти на следующий уровень. Совкомбанк — третий по размеру активов частный банк в России. Объем ресурсов и клиентская база, которыми он располагает, дадут нам возможность выйти на совершенно новый уровень развития бизнеса.

( Читать дальше )

Коротко о главном на 19.02.2020

- 19 февраля 2020, 09:59

- |

- «Городской супермаркет» сообщил о созыве общего собрания участников, где планируется обсудить вопрос о досрочном прекращении полномочий членов Совета директоров компании и об избрании нового состава

- «Ламбумиз» на прошедшем заседании совета директоров принял решение установить условиями программы биржевых облигаций серии 001Р возможность предоставление обеспечение исполнения обязательств в форме поручительства, утвердить соответствующие изменения в программу облигаций

Подробнее о событиях и эмитентах на boomin.ru

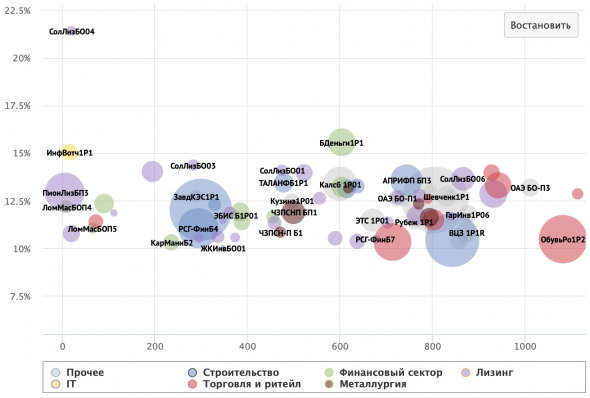

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал