Поиск

Рубрика легенды трейдинга! Джесси Ливермор!

- 11 июня 2015, 12:09

- |

Он прославился тем, что в 1907 году, продавая все акции подряд, практически уничтожил фондовый рынок Америки. И только просьбы высших чиновников прекратить продавать спасли ситуацию, и полный крах фондового рынка не наступил.

А начинал он свой путь в возрасте 14 лет, сбежав из дома, имея в кармане 5 долларов и устроившись в одну из букмекерских контор Бостона (аналог наших ДЦ-кухонь) мальчиком, наносящим котировки мелом на доску.

Ливермор заметил определенную закономерность в краткосрочном изменении цен на акции и с успехом стал применять свою торговую систему, разоряя все букмекерские конторы Бостона. После этого он отправился покорять Нью-Йорк. И это ему удалось, причем не один раз!

За свою жизнь Джесси Ливермор умудрился 4 раза заработать и потерять целые состояния, провести сделку на 100 миллионов во время Великой Депрессии 1929 года, после этого все потерять и покончить жизнь самоубийством, застрелившись в номере отеля.

Биография Джесси Ливермора описана в книге Эдвина Лефевра «Воспоминая биржевого спекулянта», которую завтра Вы сможете скачать в нашей группе.

- комментировать

- Комментарии ( 3 )

Самые результативные сделки в истории: Джордж Сорос, Джон Темплтон, Джесси Ливермор

- 06 июня 2015, 16:42

- |

Джорж Сорос — выдающийся финансист, инвестор и трейдер, заработавший за один день прибыль, равную 1 млрд. долл, зашортив 10 миллиардов фунтов стерлингов, чем и заставил Великобританию выйти из системы европейского механизма валютных курсов.

Произошло это 16 сентября 1992 года, когда хедж-фонд Сороса Quantum сыграл на падении стоимости британского фунта стерлингов. До этого Джордж Сорос несколько лет скупал британскую валюту мелкими партиями, а затем в один момент продал около 5 млрд. фунтов, таким образом резко снизив курс до критического минимума. Сорос был не единственным «виновником» девальвации фунта стерлинга.

Однако, именно Соросу достался титул «человека, сломавшего Банк Англии».

Благодаря этому и другим успехам на финансовых рыках, Джордж Сорос стал одним из самых влиятельных и авторитетных финансовым экспертом во всём мире.

( Читать дальше )

Жесткие реалии рубля.

- 05 июня 2015, 12:29

- |

Добавлю свой взгляд на рубль-доллар и нефть.

Цифры с комментариями к картинкам 1.-3. по нефти, соотвествуют цифрам комментариям по рублю 1.-3..

1. 8 апреля на сообщении о запасах нефти в сша цены падают, на 3 доллара.

2. 4 июня предвосхищаем ОПЕК плюс новости из США.

3. Коррекция внутри коридора. (Новостной фон сейчас не помню)

( Читать дальше )

краткий обзор хороших книг по трейдингу

- 04 июня 2015, 20:15

- |

Читать интересно. Приятный мужик, со всеми его взглядами согласен. Очень много что можно на цитаты разобрать. Судя по контенту смартлабика 95% его не читали, иначе большинства дурацких тем не было бы. Автор бегал марафоны в недетском возрасте и довольно разносторонен, не зануда.

2. Жизнь и смерть величайшего биржевого спекулянта. Про Ливермора. Есть похожая книга про него. Эту я считаю лучше, в ней больше интересных жизненных подробностей при схожем объёме. Книга скорее не про торговлю, а биография. Интересно читать как автор бегал по кухням и ему не давали там играть когда он выигрывал, про цирк со ста клоунами на день рожденья сына, про разводы итд.

3. Биржевые Маги. Швагер Джек. Там 3 книги. Скорее всего все не плохие, пока прочитал первую.

В каждой интервью с десятком крутейших трейдеров. У всех разные стили торговли и взгляды. Запомнилась цитата про то как один трейдер зарабатывал по движению подъёмного крана на который он смотрел из окна, когда кран опускался он шортил… ну типа того. ХЗ почему из всей книги запомнилось это, пожалуй стоит ещё перечитать.

( Читать дальше )

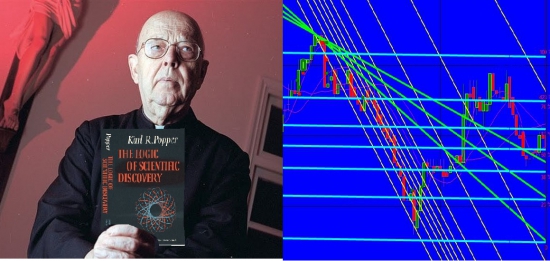

Инвесторам посвящается

- 29 мая 2015, 14:53

- |

Нас свечами и линиями не обмануть.

От учёных мужей знаем истину мы:

Все спекули — не фальсифицируемы.

Это значит теория их без изъяна.

Потому состоит она вся из обмана.

Только наша теория сто процентов верна,

Потому что — фальсифицируема.

Но «тупая» толпа — Ливермора фанаты -

Не усвоит никак очевидные факты.

Будем топики им об одном мы писать,

Как легко и надёжно инвестировАть:

Только цифры баланса и прибыль АО

Вам за яйца помогут схватить казино.

Но скажу вам, инвесторы, как один из толпы,

Что существенный факт вы совсем не учли.

Все покупки по правилам фундаментальным

Мы легко вам испортим шортом аморальным.

Не известны нам ваши Р/Е «кафиценты»

Не волнуют по акциям нас дивиденды.

На эмоциях можем мы всё распродать

И лонги безупречные в пол утоптать.

Запомни, инвестор, аксиому одну:

Неграмотный шорт вам порвёт ебитду.

Нет никакого пути Спекулянта

- 29 мая 2015, 09:26

- |

Это миф, многократно опровергнутый Эконом Теорией[1], научными методами исследования явлений[2] и удавкой Джесси Ливермора[3].

Запомни ШКОЛЬНИК, далёкий и от первого (эконом теории), второго (статистического трейдинга) и надеюсь третьего (растраты своей жизни на сектантства и внезапное прозрение в 50 лет). Есть три пути в трейдинге: 1) Инвестирование и позиционная торговля 2) Алготрейдинг и СТАТИСТИЧЕСКИЙ трейдинг 3) Мракобесие, танцы с бубнами и уход в секту

Путь Шадрина — путь умнейших людей на планете.

Путь рисовальщиков палочек и уровней — путь сектанов, научных фриков и мракобесов.

Уважаемые Харизматические Лидеры! Не позорьте себя и наше образование! Прекратите рисовать хрень не подтверждённую фактами и быть может тогда Шадрин перестанет Вас травить собаками!

ИЗЫДИ ЛОМКА!

Источники:

1) Нобелевская премия по экономике: ru.wikipedia.org/wiki/%CD%EE%E1%E5%EB%E5%E2%F1%EA%E0%FF_%EF%F0%E5%EC%E8%FF_%EF%EE_%FD%EA%EE%ED%EE%EC%E8%EA%E5

( Читать дальше )

История Тимоти Сайкса: как заработать $2млн на бирже?

- 27 мая 2015, 22:33

- |

Короче, каждый кто заработал на рынке разочек миллион долларов, вероятно, до конца жизни будет мнить себя супер-трейдером. Но это не совсем так. Успешный трейдер — это тот, кто умеет последовательно зарабатывать трейдингом на жизнь, как Муханчиков, например, или Рома Даянов.

Сайксу повезло. Удачно сошлись время, место и обстоятельства. Сайкс почти мой ровесник. Почему ему повезло, а мне нет? Очень просто! Сайксу в 1999-м году родители на Бар-Мицва подарили $10,000. А у моих родителей, к примеру, в то время не было $700 заплатить за курсы в Инжэкон, в который я хотел поступить, поэтому я пошел на курсы политеха за $200 куда и поступил впоследствии. Естественно денег для счета было взять просто неоткуда. У меня не то что интернета не было, на компьютер было денег не наскрести… Думаю у большинства из вас была такая же ситуация.

Короче, в чем секрет Сайкса? Как ему удалось сделать бабок?

1. у него было 10 тыс зелени в 1999-м

2. он попал в самое лучшее волатильное/неэффективное время американского фондового рынка 1999-2002 годы.

3. поскольку у него было всего 10 штук зелени, он не мог торговать дорогие акции, поэтому он начал покупать дешевку. Всякая дешевка тогда на волне пузыря выстреливала в разы, поэтому Сайкс неплохо умножился. Кстати основные бабки он заработал как Майтред на ЛЧИ 2008 — переносил позы овернайт, которые сильно гэпали на следующий день

4. потом пузырь сдулся, а Сайкс спустя пару лет обнаружил, что акции еще и шортить можно. Он начал шортить всякий треш, который искуственно задирали бойлерные.

5. когда Сайкс шортил, он мог рисковать $150,000 чтобы сделать $50,000. Такие сделки срабатывали часто в плюс, — отчасти везло, ибо фаза рынка была такая. Используя непропорциональный риск/реворд, неэффективный рынок и удачу, он сделал основную часть своих денег в абсолюте. При этом у него не было четкой системы и риск-менеджмента.

6. когда неэффективный рынок закончился, а всякое дерьмо перестали давать в шорт, начиная с 2005-го года Сайкс начал медленно но верно и мучительно сливать, пока в 2007-м не осознал, что учить людей трейдингу его настоящее призвание.

7. Прикольно и то, что на пике самоуверенности Сайкс успел создать хедж-фонд, в котором потопил своих немногих инвесторов. Надо отдать должное строгому американскому регулированию! Если бы не оно, масштаб потерь лохов был бы намного круче.

Выводы:

( Читать дальше )

ЛИВЕРМОР подтверждает - система второстепенна

- 21 мая 2015, 06:40

- |

Т.е. читаем с конца: осознанность и «тупо работа» приносили ему успех, а не маниакальные попытки разработать систему и оттачивть ее техники (в том смысле, в каком это принято понимать, в виде неукоснительного соблюдения, даже при полном понимании).

Пусть он много пишет про свою систему, но суть всех успешных трейдеров сводится к умению ВИДЕТЬ рынок через призму СВОЕЙ системы. Сторонний трейдер воспримет это как набор правил, повторив которые он сможет воспроизводить результат. Это заблуждение. У меня ушло 7 лет на повторение чужих систем.

Рынок хаотичен, но только в силу нашего узкого мышления. Когда люди придумывают жесткую систему, они считают, что рынком можно управлять, что из этого хаоса можно периодически извлекать профит больше чем убыток. Просто задумайтесь, САМУЮ изученную и наименее понятную на ЗЕМЛЕ сущность, мы пытаемся описать КАКОЙ-ТО системой формата А4! Разумно?! Ведь рынок МЕНЯЕТСЯ и значит систему тоже нужно корректировать, а если ее нужно корректировть, то это уже система систем! А значит, не может быть полностью формализована. Значит в сухом остатке, самая суть, это уметь АДАПТИРОВАТЬ СВОЙ ВЗГЛЯД к рынку в КАЖДЫЙ момент времени.

Для примера возьмем Резвякова, у него вроде элементарная «система», но суть ее сводится к тому, чтобы рисковать только в «понятки», а остальное время сидеть и ждать. Эти понятки и есть то, чего он никогда не сможет объяснить ученикам.

Когда люди ходят на семинары гуру, они торгуют вместе с ними на текущем рынке и адаптируются к нему. И гуру говорят: 50% моих учеников торгуют в ноль и выше, но что с ними будет, когда рынок поменяется? Поможет ли им система, если у них ПРОПАДУТ понятки?

Время ловить рыбу

- 12 мая 2015, 08:41

- |

Ждем открытия рынка с незначительным повышением. До сих пор коррекция нашего рынка (по валютным индексам) проходила в боковой форме.

Учитывая график дивидендных отсечек, мы не ждем в ближайшие недели сильного снижения. В июле ситуация будет менее благоприятна для инвесторов – ждем возобновления активных боевых действий на Украине и снижения нефтяных цен.

( Читать дальше )

О текущей ситуации на американском рынке

- 04 мая 2015, 23:15

- |

Стейтмент от ФРС, вышедшей на прошлой неделе еще раз подтвердил, что ФРС намерена повысить процентную ставку later this year и это несмотря на слабые данные по американской экономике. Рост ВВП в первом квартале составил лишь 0,2%, а мог бы быть и минус 0,5%, если бы не огромный рост запасов. Такой рост абсолютно точно испортит данные по второму кварталу в производственном секторе США. Рост ВВП во втором квартале составит примерно около 1%, гораздо ниже консенсуса аналитиков в 3%. Что касается инфляции, которую ФРС собственно говоря таргетирует в 2%, то там тоже все пока слабенько – core PCE index 1,35%. Такое состояние показателей говорит, что ожидать повышения процентной ставки раньше сентябрьского не стоит, а также то, что доллар будет консолидировать в мае-июле. На этом фоне Банк Японии должен дальше думать о смягчении своей политики – нужно понижать депозитную в отрицательную область и расширять программу QE – и то, и другое мы увидим в этом году. Это должно толкнуть йену в область 135-150. ЕЦБ же все уже сделал, евро/доллар будет следовать за данными по рынку труда США и инфляционным данным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал