SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

Заработать на рынке для инвесторов. Немного рассуждений

- 14 января 2013, 22:37

- |

Есть три вида дохода.

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 79 )

Сегодняшний день: покупка волатильности - в учебник!

- 14 января 2013, 21:06

- |

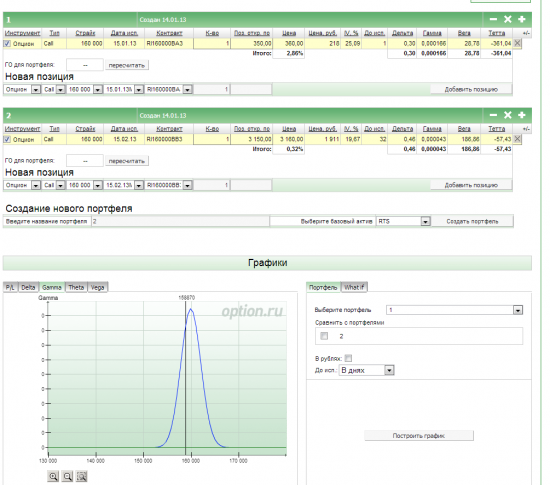

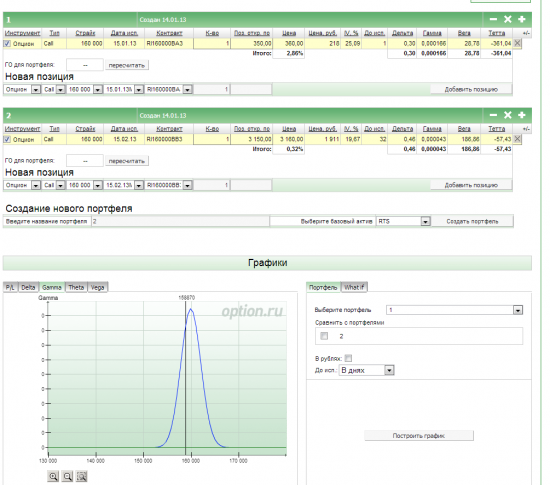

Сегодняшний день нужно запомнить как учебное пособие как торговать волатильностью, какие опционы нужно выбирать.

Сравнить нужно, например, 160 колы с экспирой завтра и через месяц.

И становится понятно, что теория не врёт, интерес представляют позиции с малой вегой и большой гаммой. То и другое в совокупности обеспечивают чрезвычайно «крутой» профиль дельты, что как пишут в книжках, обеспечивает максимальную нелинейность и «страшную выгоду» торговли опционами)))). Платится, конечно, за это тэтой. Но не в трендовые периоды.

Сильно рекомендую посмотреть на дельту истекающего опциона и сравнить той же с экспирой через месяц.

Цены истекающего кола скакнули сегодня с 200 на 650, а через месяц с 2700 на 3400 — есть разница! А всё Гамма и Вега!

Явно видна роль Веги — как она «выполаживает» дельту. И что такое Гамма!!!!, когда она большая!!!!

А самое главное — это понимание того, что есть «уже готовые» предложенные обстоятельства в виде готовых «греков», а есть текущая вариативность( изменчивость, волатильность) рынка, которая отвечает за конкретную реализацию — это к вчерашнему разговору о волатильности.

Успехов!

Сравнить нужно, например, 160 колы с экспирой завтра и через месяц.

И становится понятно, что теория не врёт, интерес представляют позиции с малой вегой и большой гаммой. То и другое в совокупности обеспечивают чрезвычайно «крутой» профиль дельты, что как пишут в книжках, обеспечивает максимальную нелинейность и «страшную выгоду» торговли опционами)))). Платится, конечно, за это тэтой. Но не в трендовые периоды.

Сильно рекомендую посмотреть на дельту истекающего опциона и сравнить той же с экспирой через месяц.

Цены истекающего кола скакнули сегодня с 200 на 650, а через месяц с 2700 на 3400 — есть разница! А всё Гамма и Вега!

Явно видна роль Веги — как она «выполаживает» дельту. И что такое Гамма!!!!, когда она большая!!!!

А самое главное — это понимание того, что есть «уже готовые» предложенные обстоятельства в виде готовых «греков», а есть текущая вариативность( изменчивость, волатильность) рынка, которая отвечает за конкретную реализацию — это к вчерашнему разговору о волатильности.

Успехов!

Будущее Рубля

- 14 января 2013, 12:26

- |

Где то ДНО сейчас зелёные полоски указывают дно

АМЕРЫ НАСРУТ ВСЕМ МИРУ! НО В ИТОГЕ БУДЕТ БОЛЬШАЯ БАБОЧКА МЕДВЕЖЬЯ ВСЁ РАВНО ПО БАКСУ

( Читать дальше )

Маленький приятный анонс

- 14 января 2013, 11:22

- |

прошу всех зайти на страничку: http://smart-lab.ru/g/

и оценить маленькие приятные изменения.

ребята из tradingview.com постарались и сделали, что я рекомендовал:)

Постоянная ссылка на онлайн-графики в левом верхнем углу.

p.s. прямо на этом графике можно рисовать все что душе угодно и делать скриншот. Имхо, самые удобные онлайн графики из всех которые встречал.

и оценить маленькие приятные изменения.

ребята из tradingview.com постарались и сделали, что я рекомендовал:)

Постоянная ссылка на онлайн-графики в левом верхнем углу.

p.s. прямо на этом графике можно рисовать все что душе угодно и делать скриншот. Имхо, самые удобные онлайн графики из всех которые встречал.

"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

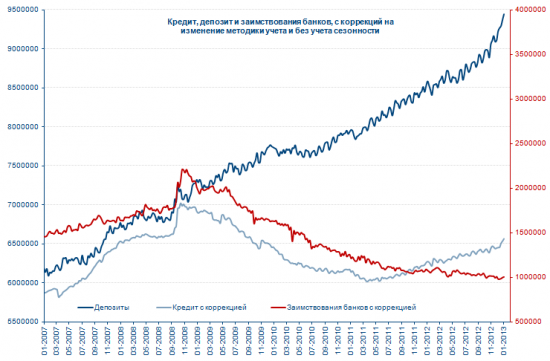

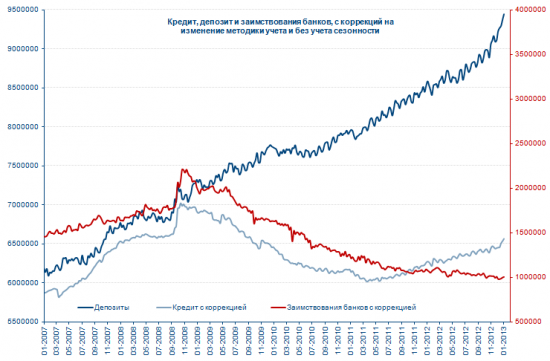

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

ТРЕЙДИНГ СЕКСУАЛЬНО,ПРЕСТИЖНО,МОДНО НО....ОДНО БОЛЬШОЕ НО....

- 13 января 2013, 19:25

- |

ПОСЛЕДНЕЕ ВРЕМЯ ТОРГОВАТЬ НА БИРЖЕ СТАЛО ОЧЕНЬ МОДНО. НА БИРЖУ ПРИХОДЯТ МОЛОДЫЕ И НЕ ОЧЕНЬ МОЛОДЫЕ, ЖЕНЩИНЫ И ДАЖЕ ДЕТИ.ДА-ДА Я НЕ ОГОВОРИЛСЯ ДЕТИ.НА КИЕВСКОМ СЕМИНАРЕ ПРИШЕЛ СЫН МОЕГО ДРУГА КОТОРОМУ 12 ЛЕТ И ОН УЖЕ ТОРГУЕТ НА СВОЕМ ЛИЧНОМ СЧЕТЕ КОТОРЫЙ ВЫДЕЛИЛ ЕМУ ОТЕЦ.ВСЕ ПРИХОДЯЩИЕ НА БИРЖУ МЕЧТАЮТ ОБ ОДНОМ ----ФИНАНСОВАЯ СВОБОДА… ДА ЕЩЕ ЕСЛИ СМАРТ ЛАБА НАЧИТАЕШЬСЯ ГДЕ ВСЕ ЗАРАБАТЫВАЮТ ХУЛЛИАРДЫ, ТО ХОЧЕТСЯ ВСЕ ПРОДАТЬ И БЕЖАТЬ НА БИРЖУ.ОДНАКО СМЫСЛ ЭТОГО ПОСТА НЕ О КРУТИЗНЕ ТРЕЙДИНГА, СМЫСЛ О ТОМ КАК ....

К СОЖАЛЕНИЮ ОГРОМНОЕ КОЛИЧЕСТВО ЛЮДЕЙ{ПОДАВЛЯЮЩЕЕ БОЛЬШИНСТВО} НЕ СМОЖЕТ, ДА ТАК И НИКОГДА НЕ СМОЖЕТ СТАТЬ ПРОФЕСИОНАЛЬНЫМ ТРЕЙДЕРОМ Т.Е ЗАРАБАТЫВАТЬ С РЫНКА.

Я ХОЧУ ОПУБЛИКОВАТЬ ПИСЬМО МОЕГО СТУДЕНТА(С ЕГО РАЗРЕШЕНИЯ} КОТОРЫЙ ОТДАЛ 3 ГОДА СВОЕЙ ЖИЗНИ ТРЕЙДИНГУ.ПОСЛЕ ПИСЬМА Я СДЕЛАЮ НЕСКОЛЬКО ПЕРСОНАЛЬНЫХ РЕМАРК .

Александр Михайлович, здравствуйте! Думал, как написать вам о своих изменениях в жизни, или о недостаточной моей компетенции, или о не возможности уделять больше времени трейдингу. Напишу, как есть. За последние пол года поменялись мои приоритеты и жизненные планы. Был период осмысления и т.д. и на сегодняшний день я говорю вам, что завязываю с трейдингом. Не знаю, на всю жизнь или на какое-то время, но на данном этапе пока это так. У меня было и достаточно времени торговать, и рядом была хорошая команда, которая всегда готова прийти на помощь, и много инструментов для реализации, как трейдера. Но «не пошло»! Возможно я был на финише и оставалось сделать один шаг, чтобы стать профессиональным трейдером, а может я бьюсь об стену, после которой будет следующая, более крепкая и я разочаруюсь в своих силах. Я бывший профессиональный спортсмен и знаю, что упорство и труд — все перетрут. Более того, на трейдинг я сделал очень большую ставку и он был чуть ли не фундаментом моих дальнейших жизненных целей и планов. На сегодняшний день, я достигаю этих целей, но к сожалению без трейдинга.

Возможно, нас жизнь еще сведет в других сферах жизни, но в любом случае хочу сказать, что я вам очень благодарен!!!

( Читать дальше )

К СОЖАЛЕНИЮ ОГРОМНОЕ КОЛИЧЕСТВО ЛЮДЕЙ{ПОДАВЛЯЮЩЕЕ БОЛЬШИНСТВО} НЕ СМОЖЕТ, ДА ТАК И НИКОГДА НЕ СМОЖЕТ СТАТЬ ПРОФЕСИОНАЛЬНЫМ ТРЕЙДЕРОМ Т.Е ЗАРАБАТЫВАТЬ С РЫНКА.

Я ХОЧУ ОПУБЛИКОВАТЬ ПИСЬМО МОЕГО СТУДЕНТА(С ЕГО РАЗРЕШЕНИЯ} КОТОРЫЙ ОТДАЛ 3 ГОДА СВОЕЙ ЖИЗНИ ТРЕЙДИНГУ.ПОСЛЕ ПИСЬМА Я СДЕЛАЮ НЕСКОЛЬКО ПЕРСОНАЛЬНЫХ РЕМАРК .

Александр Михайлович, здравствуйте! Думал, как написать вам о своих изменениях в жизни, или о недостаточной моей компетенции, или о не возможности уделять больше времени трейдингу. Напишу, как есть. За последние пол года поменялись мои приоритеты и жизненные планы. Был период осмысления и т.д. и на сегодняшний день я говорю вам, что завязываю с трейдингом. Не знаю, на всю жизнь или на какое-то время, но на данном этапе пока это так. У меня было и достаточно времени торговать, и рядом была хорошая команда, которая всегда готова прийти на помощь, и много инструментов для реализации, как трейдера. Но «не пошло»! Возможно я был на финише и оставалось сделать один шаг, чтобы стать профессиональным трейдером, а может я бьюсь об стену, после которой будет следующая, более крепкая и я разочаруюсь в своих силах. Я бывший профессиональный спортсмен и знаю, что упорство и труд — все перетрут. Более того, на трейдинг я сделал очень большую ставку и он был чуть ли не фундаментом моих дальнейших жизненных целей и планов. На сегодняшний день, я достигаю этих целей, но к сожалению без трейдинга.

Возможно, нас жизнь еще сведет в других сферах жизни, но в любом случае хочу сказать, что я вам очень благодарен!!!

( Читать дальше )

Меня тут вызвали на разговор о волатильности

- 13 января 2013, 13:51

- |

Так как автор корневого поста обещал меня внести в свой блек-лист, то пишу я в отдельном посте (проверять это не буду)

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

Должны ли вкладчики России оплачивать спасение банков Кипра?

- 11 января 2013, 21:09

- |

Крупнейший из банков Кипра, переживающих сейчас тяжелые времена, с гордостью сообщает на сайте, что его сотрудники свободно владеют русским языком, пишет The New York Times. «Правда, неясно, употребляют ли они русское слово strizhka», — иронизирует журналист Лэндон Томас-мл.

По некоторым сведениям, чиновники в Брюсселе и Берлине рассматривают неоднозначный план, требующий, чтобы вкладчики кипрских банков смирились с потерей сбережений. «Россияне, которым на Кипре принадлежит примерно пятая часть всех банковских вкладов, сильно пострадают», — говорится в статье. Кстати, переговоры ЕС с Кипром об антикризисном кредите уже близятся к завершению.

При спасении Греции, Португалии и Ирландии действовал иной принцип: «инвесторам, владеющим греческими облигациями, в итоге пришлось согласиться на „стрижку“, но спасение финансировалось преимущественно за счет кредитов европейских стран, а банковские вклады считались святыней».

( Читать дальше )

The Alpha Masters, Рэй Далио.

- 11 января 2013, 14:05

- |

Такой кайф, иметь 100% времени для тех дел, которые ты хочешь делать, а не которые надо делать. Мне нравится, когда меня никто не дергает и не отвлекает — в такой обстановке можно добиться концентрации.

А теперь немного полезной информации.

Читаю книгу про гуру хедж-фондов: The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

Написал в финансовый словарь смартлаба статью про Рэя Далио. Тип интересный, создал самый крупный в мире хедж-фонд с активами $120 млрд, рекомендую со статьей ознакомиться.

А вот несколько интересных вещей, ссылки на которые были в книгах.

1.работа под названием Engineering Targeted Returns and Risks, в которой описаны принципы разделения альфы и беты

2.В период кризиса Рэй Далио выпустил для клиентов объяснение того, что происходит под названием: a template for understanding what’s going on

3.Жизненные принципы Рэя Далио сформулированы в труде: Princilpes by Ray Dalio (pdf).

А вот некоторые принципы Рэя Далио:

( Читать дальше )

А теперь немного полезной информации.

Читаю книгу про гуру хедж-фондов: The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

Написал в финансовый словарь смартлаба статью про Рэя Далио. Тип интересный, создал самый крупный в мире хедж-фонд с активами $120 млрд, рекомендую со статьей ознакомиться.

А вот несколько интересных вещей, ссылки на которые были в книгах.

1.работа под названием Engineering Targeted Returns and Risks, в которой описаны принципы разделения альфы и беты

2.В период кризиса Рэй Далио выпустил для клиентов объяснение того, что происходит под названием: a template for understanding what’s going on

3.Жизненные принципы Рэя Далио сформулированы в труде: Princilpes by Ray Dalio (pdf).

А вот некоторые принципы Рэя Далио:

( Читать дальше )

Аутсорсинг в брокередже Америки — взгляд снизу и со стороны

- 11 января 2013, 10:42

- |

Модный в менеджменте прием во всю используется в зарубежном брокередже.

Если внимательно посмотреть чем владеет PB(праймори брокер), то зачастую может оказаться, что только лицензией и местом на бирже. Все остальные функции реализуются другими юр.лицами. При этом конечные условия для трейдера определяются причудливым сочетанием функций этих разных компаний.

Сложилось впечатление, что многие знают и/или торгуют фьючерсами на Америке через Mirus, поэтому, имхо, будет уместно привести его в качестве примера.

Mirus — это IB (представляющий брокер). IB по отношению к PB – это по-сути «отдел продаж на полном хозрасчете и самоокупаемости», говоря старо-советским языком. Его задача окучивать клиентов за (долю малую)наценку к комиссии. При этом он вполне себе может быть «слугой двух господ» и более, т.е. представлять интересы боле одного PB. Как правило, каждый IB специализируется на одном или небольшом количестве сегментов клиентов, что и логично для отдела продаж. А PB в свою очередь имеет нескольких IB для покрытия нескольких сегментов клиентов.

( Читать дальше )

Если внимательно посмотреть чем владеет PB(праймори брокер), то зачастую может оказаться, что только лицензией и местом на бирже. Все остальные функции реализуются другими юр.лицами. При этом конечные условия для трейдера определяются причудливым сочетанием функций этих разных компаний.

Сложилось впечатление, что многие знают и/или торгуют фьючерсами на Америке через Mirus, поэтому, имхо, будет уместно привести его в качестве примера.

Mirus — это IB (представляющий брокер). IB по отношению к PB – это по-сути «отдел продаж на полном хозрасчете и самоокупаемости», говоря старо-советским языком. Его задача окучивать клиентов за (долю малую)наценку к комиссии. При этом он вполне себе может быть «слугой двух господ» и более, т.е. представлять интересы боле одного PB. Как правило, каждый IB специализируется на одном или небольшом количестве сегментов клиентов, что и логично для отдела продаж. А PB в свою очередь имеет нескольких IB для покрытия нескольких сегментов клиентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал