SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

Вопросы по отчетности Московской Биржи в рамках IPO

- 13 февраля 2013, 21:58

- |

Вокруг шумиха по поводу IPO Московской биржи.

Решил посмотреть отчетность.

Естественно возникли вопросы.

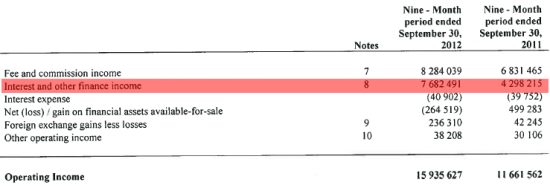

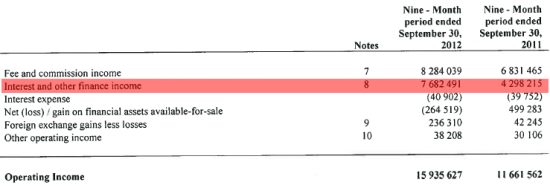

1. Ну естественно первый вопрос а что за процентные доходы у биржи? Об этом еще Феникс у Герчика говорил, но я не придал этому значения.

Если биржа получает процентный доход, значит биржа дает кому-то кредит. Если бы я хотел купить акции МБ, у меня возникли бы вопросы:

Наверное, это распространенная практика — когда биржа выдает кредиты. Посмотрим мировой опыт.

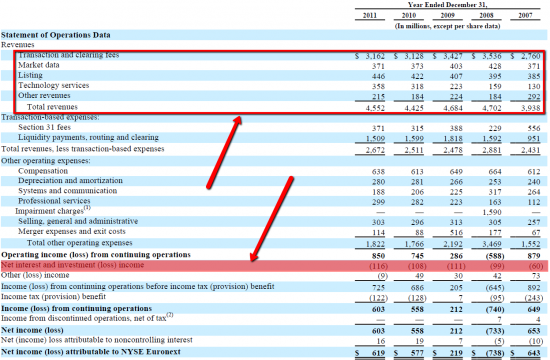

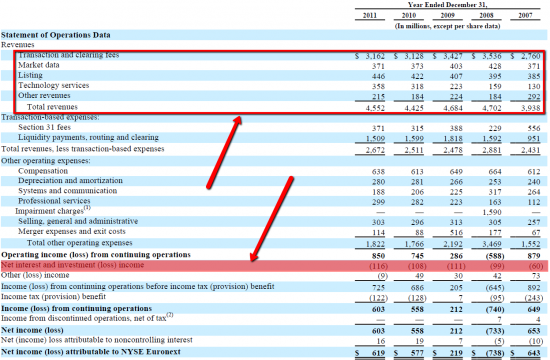

По отчетности NYSE видно, что американцы не умеют зарабатывать на процентах (или может закон не позволяет?) а зарабатывают в основном на комиссиях:

Процентный и инвестиционный доход мал как погрешность.

Если посмотреть активы биржи, то там мы увидим:

( Читать дальше )

Решил посмотреть отчетность.

Естественно возникли вопросы.

1. Ну естественно первый вопрос а что за процентные доходы у биржи? Об этом еще Феникс у Герчика говорил, но я не придал этому значения.

Если биржа получает процентный доход, значит биржа дает кому-то кредит. Если бы я хотел купить акции МБ, у меня возникли бы вопросы:

- чьи деньги биржа дает в кредит?

- на каком основании?

- насколько устойчива графа Interest and Other finance Income? потому что если ее убрать в ноль, то капитализацию биржи можно сократить в 2 раза.

- что является обеспечением по кредиту?

- каков кредитный риск по этим кредитам?

Наверное, это распространенная практика — когда биржа выдает кредиты. Посмотрим мировой опыт.

По отчетности NYSE видно, что американцы не умеют зарабатывать на процентах (или может закон не позволяет?) а зарабатывают в основном на комиссиях:

Процентный и инвестиционный доход мал как погрешность.

Если посмотреть активы биржи, то там мы увидим:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 84 )

Вечернее обсуждение опционов на фьючерс РТС. (13.02.2013)

- 13 февраля 2013, 20:29

- |

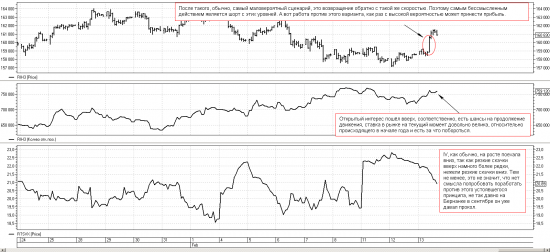

Обзор сегодняшнего рынка

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

( Читать дальше )

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

( Читать дальше )

Джон Богл об опасностях инвестирования в фонды ETF

- 13 февраля 2013, 11:28

- |

- Разместил(а) AForex Markets, Февраль 13, 2013

- Просмотр блога

Фонды ETF в последнее время получили значительный приток капитала на фоне желания инвесторов вкладывать деньги в активы, приносящие больший доход. Собственно, ETF – прямая альтернатива фондовому рынку. Это пассивные вложения для тех, кто не хочет самостоятельно управлять своим инвестиционным «порфтелем» – по материалам AForex.

Фонды ETF в последнее время получили значительный приток капитала на фоне желания инвесторов вкладывать деньги в активы, приносящие больший доход. Собственно, ETF – прямая альтернатива фондовому рынку. Это пассивные вложения для тех, кто не хочет самостоятельно управлять своим инвестиционным «порфтелем» – по материалам AForex.Джон Богл, основатель группы инвестиционных компаний Vanguard Group, предупреждает инвестиционное сообщество о том, что инвестиции в ETF(фонды взаимного инвестирования) связаны с повышенным риском. Порядка 70% всех новых инвестиций на мировом рынке в настоящее время поступает именно в фонды ETF.

Богл разделяет фонды ETF условно на 3 категории. Первая категория – индексная торговля. Богл полагает, что инвестировать в индексные фонды не более опасно, чем инвестировать в фондовый рынок, облигации или производные от них. Так как, по сути, такие ETF, подобно зеркалу, отражают движение основных фондовых инструментов.

( Читать дальше )

Вечернее обсуждение опционов на фьючерс РТС. (11.02.2013)

- 11 февраля 2013, 21:41

- |

Обзор сегодняшнего рынка

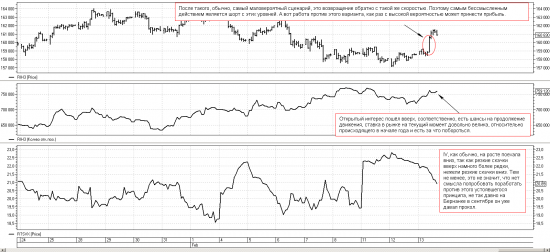

Статистика продолжает подверждаться. С вероятностью выше 50% рынок проходит меньше 20% от среднемесячной волы от экспирации до экспирации. На текущий момент от предыдущей экспирации сдвиг составляет всего лишь 300 пунктов. Интересно, сколько останется торгующих на нашем рынке, если такое продлится ещё полгодика :). Анализируя предыдущую статистику, сейчас очень хочется продавать волатильность, но по опыту, когда какая-то стратегия выходит на пик своей результативности ничего хорошего ей это обычно не сулит.

До экспирации остаётся ещё 4 торговых сессии, обычно, движок может разогнаться за 2 недели до экспирации, тогда получается пробить значимые уровни, если же скорости нет, то цена повисает в узком диапазоне последние 4-5 дней. Из изменений открытого интереса можно отметить, что сегодня влили ещё 8 000 контрактов на 160м страйке, поэтому планируемая зона экспира остается — 155-160.

( Читать дальше )

Статистика продолжает подверждаться. С вероятностью выше 50% рынок проходит меньше 20% от среднемесячной волы от экспирации до экспирации. На текущий момент от предыдущей экспирации сдвиг составляет всего лишь 300 пунктов. Интересно, сколько останется торгующих на нашем рынке, если такое продлится ещё полгодика :). Анализируя предыдущую статистику, сейчас очень хочется продавать волатильность, но по опыту, когда какая-то стратегия выходит на пик своей результативности ничего хорошего ей это обычно не сулит.

До экспирации остаётся ещё 4 торговых сессии, обычно, движок может разогнаться за 2 недели до экспирации, тогда получается пробить значимые уровни, если же скорости нет, то цена повисает в узком диапазоне последние 4-5 дней. Из изменений открытого интереса можно отметить, что сегодня влили ещё 8 000 контрактов на 160м страйке, поэтому планируемая зона экспира остается — 155-160.

( Читать дальше )

Идея контртрендовой системы

- 11 февраля 2013, 19:08

- |

Думаю, никто со мной не поспорит, что в последнее время рынок изменился. Хороших трендовых движений почти не наблюдается. Внутри дня также сложно заработать, т.к. движения цены очень короткие и нет хороших импульсов. Например, хороших движений в несколько тысяч пунктов по фьючерсному контракту на индекс РТС, как это было ранее, почти не стало. Многие трейдеры, работающие внутри дня, в большинстве своем имеют почти нулевой доход. Соответственно, нужно искать альтернативные подходы к торговле.

По моим наблюдениям всё больше торговых дней стали напоминать «пилу» или иметь «V-образное» движение. Соответственно, все системы, которые работали на тренде, работают в лучшем случае в ноль.

Таким образом, сегодня я хотел бы рассмотреть идею контртрендовой системы.

Среди контртрендовых систем очень популярно использование индикаторов перекупленности/перепроданности (типа RSI, вариации MACD и др.). Однако, я не сторонник индикаторов, поэтому попытаюсь формализовать систему на анализе поведения свечей.

( Читать дальше )

По моим наблюдениям всё больше торговых дней стали напоминать «пилу» или иметь «V-образное» движение. Соответственно, все системы, которые работали на тренде, работают в лучшем случае в ноль.

Таким образом, сегодня я хотел бы рассмотреть идею контртрендовой системы.

Среди контртрендовых систем очень популярно использование индикаторов перекупленности/перепроданности (типа RSI, вариации MACD и др.). Однако, я не сторонник индикаторов, поэтому попытаюсь формализовать систему на анализе поведения свечей.

( Читать дальше )

Блумберг о золоте Путина

- 11 февраля 2013, 17:31

- |

Когда Владимир Путин говорит, что США ставит под угрозу глобальную экономику путем злоупотребления своей долларовой монополией, он не просто говорит это. Он делает ставку на это.

Мало того, что Путин сделал Россию крупнейшим производителем нефти в мире, он также сделал ее крупнейшим покупателем золота. По данным МВФ собранным Bloomberg, центральный банк России добавил в резервы 570 тонн металла за последние десять лет, на четверть больше, чем занявший второе место Китай. Количество добавленного Россией за 10 лет золота весит почти в три раза больше, чем статуя Свободы в Нью-Йорке.

«Чем больше золота в стране есть, тем больше суверенитета она будет иметь, особенно если случатся катаклизмы с долларом, евро, фунтом или любой другой резервной валютой», Евгений Федоров, депутат Единой России от путинской партии в нижней палате парламента заявил в телефонном интервью в Москве.

Золото, так желанное для всех русских правителей, включая царя Николая II и большевистского лидера Владимира Ленина, выросло почти на 400 процентов в период правления Путина. Центральные банки по всему миру печатают деньги, чтобы избежать глобального финансового кризиса, подрывая интерес инвесторов к долларам и евро, и положив начало борьбы за безопасность (которую дает золото).

( Читать дальше )

Финам замутил нищекредиты под..... 31% в месяц!

- 09 февраля 2013, 00:54

- |

(Пиарят свой сервис через баннер на сайте Финам.ру)

Нормально, так? 30% в месяц:))))

Кросавчеги:)

platiza.ru

Инвесторы выходят из высокодоходных облигаций?

- 08 февраля 2013, 22:38

- |

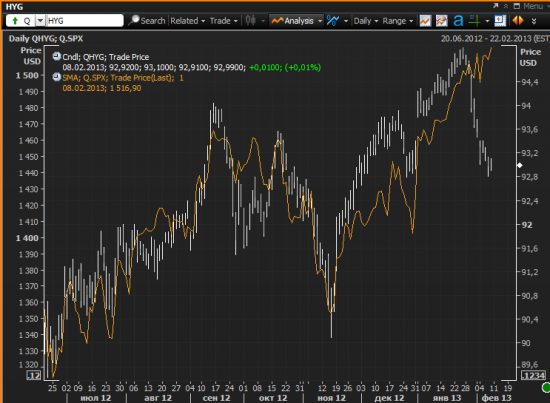

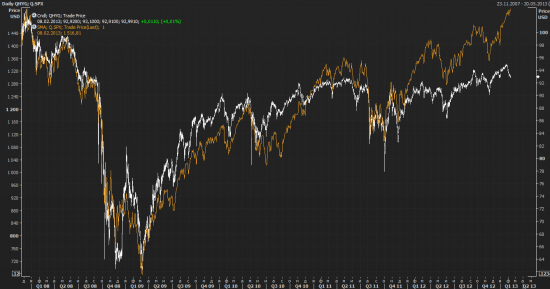

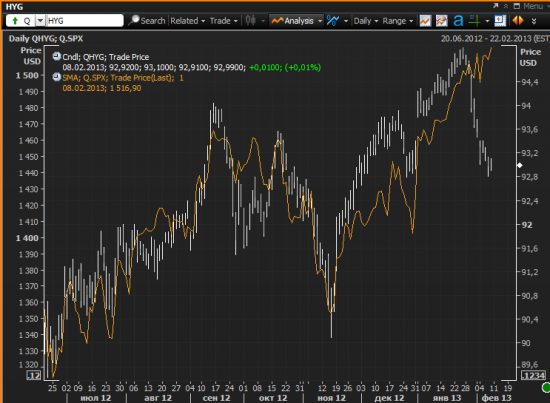

High Yield ETF мощно пошел вниз за последние две недели, что резко контрастирует с происходящим на рынке акций.

Некоторые челы рассматривают это как фактор risk aversion.

График HYG — ETF который инвестирует в высокодоходные облигации:

(оранжевая линия — индекс S&P500). Видно, что они обычно ходят вместе

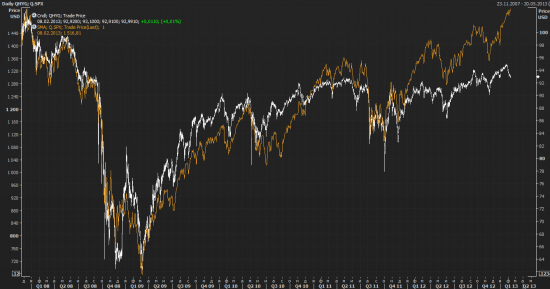

Вообще довольно странно, потому что корреляция у них очень высокая:

Некоторые челы рассматривают это как фактор risk aversion.

График HYG — ETF который инвестирует в высокодоходные облигации:

(оранжевая линия — индекс S&P500). Видно, что они обычно ходят вместе

Вообще довольно странно, потому что корреляция у них очень высокая:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал