Избранное трейдера Рассудов Виталий

Влияние девальвации на бизнес экспортеров. Нефтегаз и черная металлургия

- 10 марта 2022, 17:55

- |

Всем привет!

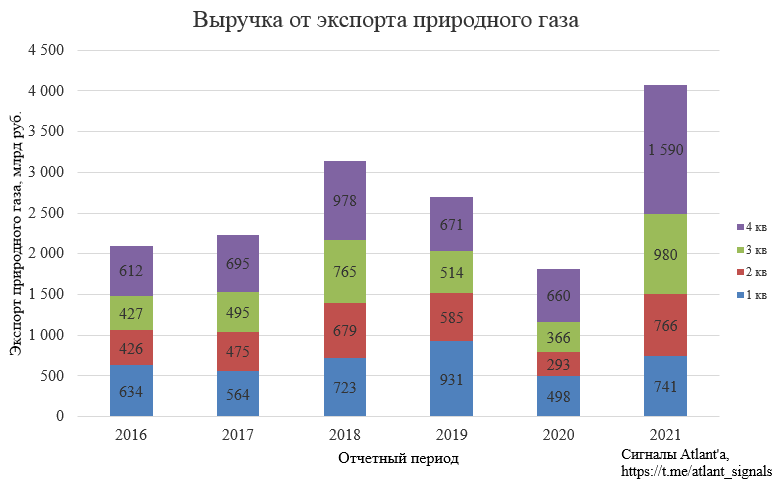

Ослабление рубля относительно прошлого года выглядит уже внушительным, что непременно повлияет на финансовые результаты компаний. Средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс — 120 руб., то есть рубль снизился на 63%. Оценим влияние данного ослабления национальной валюты на финансовые результаты экспортеров в 2022 году.

Компания имеет рынок сбыта как в России, так и за ее пределами, но основная прибыль идет от экспорта. Согласно данным ФТС в 2021 году экспорт в денежном выражении составил 4077 млрд руб.

В 2022 году цены в долларах будут выше, чем в 2021 по 2 причинам:

1) спотовые цены в Европе выросли, хотя Газпром по ним и не продает, но дальние фьючерсы влияют на цену поставки;

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 9 )

Коротко о главном на 14.02.2022

- 14 февраля 2022, 10:49

- |

Старт размещения, ставка купона и кредитный рейтинг:

- Сегодня Племзавод «Пушкинское» начинает размещение четырехлетнего выпуска облигаций серии БО-01 объемом 375 млн рублей. Регистрационный номер — 4B02-01-00629-R. Ставка купона установлена на уровне 14% на весь период обращения облигаций. По выпуску предусмотрена амортизация. Организатор — «Универ капитал».

- «Сибнефтехимтрейд» установил ставку 2-го купона облигаций серии БО-02 на уровне 15% годовых.

- «Эксперт РА» присвоило рейтинг кредитоспособности ООО «ХайТэк» на уровне ruB+ со стабильным прогнозом.

- ОР (прежнее название «Обувь России», входит в OR GROUP) исполнил в срок и в полном объеме обязательства по выплате дохода за 3-й купонный период по облигациям серии 002Р-03 в объеме 1,32 млн рублей.

Подробнее о событиях и эмитентах на

( Читать дальше )

Коротко о главном на 11.02.2022

- 11 февраля 2022, 09:11

- |

Дата размещения и новый выпуск, ставка купона и купонный доход:

- ГК «Самолет» 15 февраля начнет размещение выпуска шестилетних облигаций серии БО-П11 объемом 20 млрд рублей. Регистрационный номер — 4B02-11-16493-A-001P. Ставка 1-6-го купонов установлена на уровне 12,7% годовых. Оферта по выпуску предусмотрена через три года. Организаторами выступают Альфа-банк, BCS Global Markets, «ВТБ Капитал», Газпромбанк, Московский кредитный банк (CBOM), Райффайзенбанк, БК «Регион», Россельхозбанк, Sber CIB, Инвестбанк Синара, Совкомбанк, «Универ капитал» и Экспобанк.

- Банк России зарегистрировал выпуск облигаций МФК «Быстроденьги» серии 001Р-01 с обеспечением в форме поручительства. Регистрационный номер — 4-01-00487-R-001P. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- «Трейд менеджмент» установило ставку 28-го купона облигаций серии БО-П01 на уровне 14% годовых.

( Читать дальше )

Аристократы

- 29 июня 2021, 13:45

- |

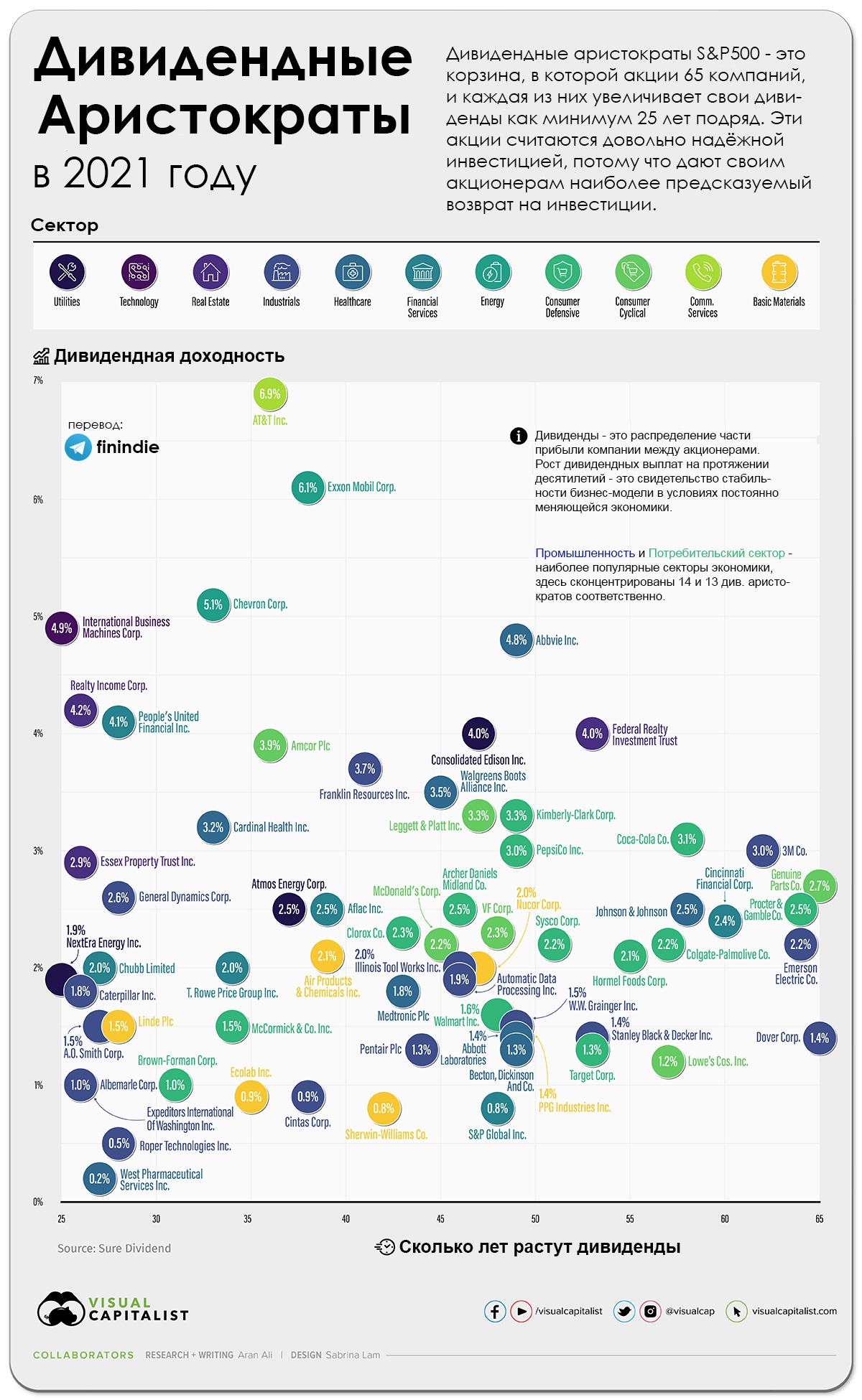

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Тинькофф Банк - последний вагон локомотива

- 27 апреля 2021, 19:29

- |

TCG Group завершил прошлый год на позитивной ноте. Компания показала рекордный рост. За год число клиентов достигло 13,3 миллиона человек, что по праву отдает Тинькофф 3-ю строчку рейтинга крупнейших банков страны. Но на этом рекорды не заканчиваются. В этой статье я хочу проанализировать отчет за прошлый год и понять, стоит ли гнаться за уходящим локомотивом или впрыгивать в последний вагон. Но сначала, к цифрам.

Чистые процентные доходы за 2020 год составили 102 млрд рублей, что на 17,7% выше показателей 2019 года. Это произошло благодаря росту клиентской базы и валового кредитного портфеля Группы на 16,0% с конца 2019. Низкая ключевая ставка ЦБ оказывает сдерживающий эффект. А вот в 4 квартале наметились негативные сдвиги. Одни лишь операционные расходы увеличились на 65,9%.

Чистые комиссионные доходы увеличились на 20,3% до 24,6 млрд рублей. Способствовал этому рост комиссия за брокерское обслуживание в 8 раз до 5 млрд рублей, а также увеличение доходов по эквайрингу и обслуживанию счетов ИП. Напомню, Тинькофф Инвестиции занимает 1 место в России по количеству открытых, активных брокерских счетов. Поэтому рост доходов был лишь вопросом времени.

( Читать дальше )

Дивидендный дайджест от "ИнвестТемы"

- 26 апреля 2021, 20:53

- |

Продолжаем цикл статей с обзором дивидендных историй. По паре слов о бизнесе и необходимые вводные по предстоящим выплатам.

Лукойл

Пандемия больно ударила по результатам компании в 2020 году. Особенно курсовые переоценки. Лукойл, одна из немногих компаний на нашем рынке, которая ежегодно увеличивала размер выплаты. Но не на этот раз. Падение чистой прибыли вынудило компанию снизить размер дивидендов. Суммарный их размер составит 259 руб., финальный размер 213 рублей.

— СД рекомендует дивиденды — 213 руб.

— Последний день для покупки — 01 июля

— Текущая див. доходность составит: 3,6%

Полюс

Золотодобытчики весь 2020 год были на коне. Рост базового актива в виде золота поддерживал результаты. А вот падение золота в 2021 окажет обратный эффект. Но пока забегать так далеко не будем. Сначала выплатим причитающееся акционерам за прошлый год.

— СД рекомендует дивиденды — 387,15 руб.

— Последний день для покупки — 03 июня

— Текущая див. доходность составит: 2,5%

( Читать дальше )

Polymetal - полный разбор компании + SWOT-анализ

- 20 апреля 2021, 19:33

- |

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

( Читать дальше )

Дивидендный дайджест от "ИнвестТемы"

- 19 апреля 2021, 13:50

- |

Начинается дивидендный сезон — 2021, а это значит, что наступает время и дивидендного дайджеста. Традиционно, по паре слов о компании, ее дивидендной политике и о рекомендованных дивидендах. Поехали:

МТС

Российский телеком успешно завершил 2020 год. Финансовые показатели прирастают, хоть и медленными темпами. Однако, МТС является классической «квазиоблигацией» со стабильными дивидендными потоками.

— СД рекомендует дивиденды — 26,51 руб.

— Последний день для покупки — 06 июля

— Текущая див. доходность составит: 8,3%

ГМК Норникель

Несмотря на хорошие финансовые показатели, Норникель в последнее время принял на себя сразу несколько ударов. Пандемия, авария в Норильске с рекордным штрафом, подтопления на рудниках и спор с Русалом, по поводу дивидендов. С слову, они были снижены, но по итогам года, с учетом промежуточных, доходность составит 6,6%.

— СД рекомендует дивиденды — 1021,22 руб.

— Последний день для покупки — 28 мая

— Текущая див. доходность составит: 4%

( Читать дальше )

Алроса. Результаты продаж в марте 2021 года

- 09 апреля 2021, 16:28

- |

Алроса опубликовала результаты продаж в марте. Выручка от продаж в рамках ожиданий менеджмента:

«Результаты продаж ювелирных изделий на основных рынках сбыта, включая США и Китай, свидетельствуют о сохраняющемся высоком спросе со стороны конечных потребителей. АЛРОСА продолжает следовать взвешенной сбытовой стратегии, направленной на сохранение равновесия в отрасли путем удовлетворения реального спроса.

Продажи марта соответствуют нашим ожиданиям. Мы также видим, что в отрасли запасы готовой продукции находятся на комфортных уровнях, в то время как запасы алмазного сырья подходят к низким значениям».

Продажи в долларах составили 357 млн, что на 4,0% ниже, чем в прошлом месяце. Относительно 2019 года снижение составило 5,3%. Относительно 2020 года рост 133,6%, но он нерелевантен из-за коронавируса. Март 2017-2018 гг был сильным, относительно них снижение около 35%.

( Читать дальше )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал