Избранное трейдера korn

Покупай на панике, продавай на эйфории.

- 29 февраля 2020, 10:18

- |

Вчера был последний рабочий день, а это значит, что пора было покупать акции в свой ИИС, несмотря на весь треш, который творится на мировых рынках.

Кратко о сути инвестирования. У меня есть стратегия инвестирования, по которой я каждый месяц в последний рабочий день покупаю акции на ИИС, о котором веду дневники, минимум на 10 тыс. руб.

Фишка в том, что если рынок падает, я покупаю больше и таким образом у меня образуется преимущество перед индексом МосБиржи, т.е. моя позиция все время усредняется при падении. Для того, чтобы увеличить покупки до 20 тыс. руб., индекс должен упасть на 5-10% от предыдущего максимума. Если он упадет на 10-15%, то куплю уже на 30 тыс. руб. и т.д. по мене снижения индекса.

Приведу цитату из последнего дневника ИИС.

«На следующей неделе завершается февраль, а значит я куплю акции на ИИС. Рынок не падает глобально, а значит с огромной вероятностью я куплю снова на минимальные 10 тыс. руб.»

На этой неделе рынки ещё как рухнули глобально. Падение индекса Мосбиржи относительно закрытия января более чем 5%, поэтому в вчера купил акции на 20 тыс. руб., соблюдая правила стратегии.

Вы не поверите, но индекс закрылся падением относительно предыдущего месяца на 9,48%! Это попало в зону падения 5-10%, что, как я сказал, значит покупку акций на 20 тыс. руб. Ещё каких-то жалких 0,52% и нужно было бы покупать на 30 тыс. руб. Интрига держалась до последней секунды торгов!

На этот раз рынок даёт скидки, поэтому список для потенциальной покупки был очень большим. Я долго выбирал, но остановился на следующих акциях:

1. Алроса. Цены снова на минимумах. Коэффициент PE также тестирует дно и составляет сейчас 7,77. Дивдоходность — 7,4%, что не должно опустить акцию слишком низко. Прибыль на данный момент проседает из-за рыночной стагнации. Думаю, если на рынок хлынут искусственные алмазы, а это главная угроза для Алросы, то она предпримет меры и освоит этот рынок.

2. Аэрофлот. Для нее супер, что нефть дешевеет, но сейчас «угроза» коронавируса заставляет правительства многих стран закрывать воздушные границы, что вынуждает авиакомпании отменять множество рейсов, а это потерянная выручка и прибыль. Считаю угрозу вируса временной, поэтому акции со скидкой воспринимаю положительно, т.к. их снижение не вызвано фундаментальным и причинами внутри компании.

3. Новатэк. Цены рухнули, а перспективы остались. Впереди большие проекты (Ямал СПГ, Арктик СПГ-2), которые никто не отменял и отменять не будет. Повторяю это как мантру уже. Начал покупать по 1 270, потом докупил за 1 168,4, и вчера купил за 945,4 р. Раньше покупал по 1 акции, в пятницу, пожалуй, купил сразу 3 со скидками.

4. Северсталь. Акция на минимумах почти за 2 года. Рынок стали стагнирует (снижается спрос), при этом финансы у Северстали не такие плохие как у конкурентов — НЛМК и ММК. Вышел недавно отчет, хоть и со снижением прибыли, но он превзошел ожидания аналитиков. Я покупал всего одну акцию в октябре за 897 р., поэтому у меня сейчас не такое уж и большое снижение, но докупил 2 акции.

5. ФосАгро. Акции на локальных минимумах, но они не так сильно падают на коронавирусе наверное потому, что у неё доля экспорта очень небольшая. Дивиденды хорошие – 8% при текущих ценах. Планируют увеличить поставки удобрений внутри России на 25% к 2025 году. По финансам все прекрасно: прибыль в 2019 г. увеличилась более чем вдвое, выручка – на 6,3%. Покупал в декабре за 2 401 р. Докупил еще 1 акцию.

6. Распадская. Докупил еще лот. Ее уже давно начал покупать. В феврале был странный скачок без новостей вместе с Мечелом, который, как мне кажется, о чем-то должен говорить. Угольный рынок связан со стальным, который также испытывает снижение спроса. Сказывается замедление экономики Китая — основного потребителя угля в мире. А когда экономика испытывает трудности, это хороший момент покупать, т.к. все дешево.

7. Газпромнефть. Я уже говорил, что это лучший нефтяник в России по всем показателям: рост финансовых показателей, высокие дивиденды, низкий коэффициент PE, низкая долговая нагрузка, диверсификация деятельности, расширение. Недавно в моем районе открыли заправку на месте Лукойла. Ее доля самая высокая в ИИС, и я не боюсь ее увеличивать.

8. ВТБ. У компании вышел отличный отчет, в 4 квартале 2019 г. чистая прибыль выросла на 81,7% относительно того же периода 2018 года. Таким образом, компания выполнила план по чистой прибыли в 2019 г. в размере 200 млрд. руб. Прибыль в 2019 г. составила 202 млрд. руб. Надеюсь, этот отчет не рисованный. Также планируют увеличить дивиденды до 50% от прибыли по МСФО.

9. Татнефть. Ещё одна перспективная нефтяная компания, акции которой снижаются на фоне падения цен на нефть. Дивидендная доходность рекордная по текущим ценам на российском рынке, хотя, конечно, есть риски снижения. Также у неё одни из самых больших разведанных запасов. Я её покупал до этого по 639,4 р.

Вроде бы цены и упали, но все равно сделать выбор было тяжело. Но выбор сделан, и покупки на этой неделе совершены на 20 тыс. руб. Таким образом, начальная стоимость портфеля ИИС увеличивается до 113 709,4 р. Посмотрим, что покажет следующий месяц.

Если Вам понравилась публикация, можете начать следить за моим блогом в Instagram:

www.instagram.com/long_term_investments/

- комментировать

- ★7

- Комментарии ( 41 )

Дефолт (Драма, история)

- 27 февраля 2020, 21:04

- |

Как США при помощи МВФ и предателей внутри корейского правительства ограбили и, по сути, заново колонизировали Южную Корею.

Запись вебинара "Трейдинг с доктором Элдером 2020". Коронавирус / Фондовый рынок США / Торговые идеи

- 27 февраля 2020, 12:44

- |

Что делать трейдеру во время пандемии (эпидемии)?

- 27 февраля 2020, 11:03

- |

Запастись продуктами и товарами первой необходимости. Что делать с депозитом — доллар, швейцарский франк и золото.

Вариант лайт купить хедж.

Для тех кто не может себе это позволить запастись продуктами и товарами первой необходимости и соблюдать рекомендации ВОЗ:

Основные меры предосторожности для защиты от новой коронавирусной инфекции

Регулярно мойте руки

Регулярно обрабатывайте руки спиртосодержащим средством или мойте их с мылом.

Зачем это нужно? Если на поверхности рук присутствует вирус, то обработка рук спиртосодержащим средством или мытье их с мылом убьет его.

Соблюдайте правила респираторной гигиены

При кашле и чихании прикрывайте рот и нос салфеткой или сгибом локтя; сразу выкидывайте салфетку в контейнер для мусора с крышкой и обрабатывайте руки спиртосодержащим антисептиком или мойте их водой с мылом.

( Читать дальше )

185 тезисов из книги Психология трейдинга - Бретт Стинбарджер

- 27 февраля 2020, 08:47

- |

Несколько слов от себя: очень достойная книга, открыла глаза на многие психологические аспекты в торговле.

1. Очень важно усвоить: цель психотерапии заключается в расширении личной свободы, способности для самоопределения. Но не может быть никакой свободы воли у людей, которые зациклены на моделях поведения, созданных для решения прошлых задач.

2. Познайте, что вы чувствуете, и используйте эту информацию с точностью до наоборот: ведь чтобы добиться успеха, и трейдеры, и психотерапевты учатся поступать вопреки тому, что кажется естественным.

3. Проблема многих трейдеров состоит не в том, что у них есть проблемы, а в том, что они зациклены на своих проблемах. Именно эта сосредоточенность на проблеме не позволяет им правильно оценить свои действия и заставляет их проходить мимо уже доступных решений.

4. Когда я погружался в рынок и свои исследования, выигрышные сделки сами шли ко мне. Я не искал сделку; она просто появлялась в моем сознании вместе с глубоким чувством уверенности. Проигрывали сделки, которые я пытался навязать рынку.

( Читать дальше )

Как скользящие средние помогают определить тренд (перевод с elliottwave com)

- 26 февраля 2020, 15:53

- |

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.Более 30 лет назад президент Elliott Wave International Роберт Пректер описал этот показатель в своем эссе «Что трейдеру действительно нужно для успеха». То, что он сказал тогда, остается верным сегодня:

… простая 10-дневная скользящая средняя дневного падения-роста, вероятно, первый индикатор, который изучает специалист по фондовому рынку, может быть использована в качестве торгового инструмента, если для его использования созданы объективно определенные правила.

Итак, что такое скользящая средняя?

Джеффри Кеннеди из Elliott Wave International, более чем 25-летний ветеран технического анализа, дает ответ:

Скользящая средняя — это просто среднее значение данных за определенный период времени, и она используется, чтобы выяснить, растет ли цена акции или товара или падает.

( Читать дальше )

На пределе

- 24 февраля 2020, 15:17

- |

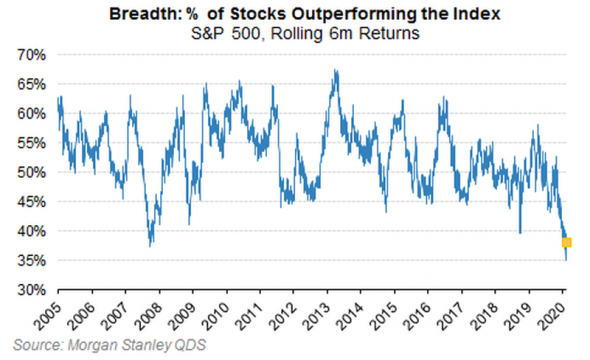

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

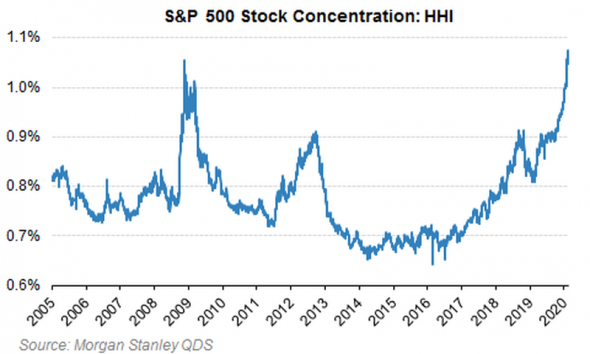

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

( Читать дальше )

10 цитат инвесторов, которые помогут правильно инвестировать деньги

- 24 февраля 2020, 06:25

- |

1. «Инвестиции в знания платят лучшие дивиденды» – Бенджамин Франклин (Benjamin Franklin)

Самые лучшие инвестиции – это инвестиции в знания о том, как надо инвестировать. Прежде всего вам необходимо прочитать книги, статьи, сайты об основах инвестирования и понять, во что инвестировать деньги. А перед тем как принять инвестиционное решение, вам нужно изучить текущее состояние рынков и компаний, в которые вы планируете вложить ваши деньги.

2. «Инвестируйте в себя. Ваша карьера – это мотор вашего богатства» – Пол Клитероу (Paul Clitheroe)

Нам всем хочется богатства, но как мы можем к нему прийти? Как стать богатым? Богатство начинается с успешной карьеры – ведь вам нужно собрать начальный капитал для инвестиций. Ваша успешная карьера зависит от ваших знаний, умений и профессиональных связей. Инвестируйте в себя – окончите лучшую школу и университет, покупайте книги, пойдите на работу туда, где вы сможете приобрести необходимые навыки (даже ели вам придется работать за чуть меньшую зарплату). Точно определите свои таланты и найдите способ обратить их в машину по зарабатыванию денег. Успешная карьера поможет вам создать начальный капитал для инвестирования и, может быть, подскажет вам отличные идеи для вложения вашего капитала. Так вы сможете стать успешным инвестором и будете знать, как инвестировать деньги правильно.

( Читать дальше )

ОПЦИОН - это СТРАХОВКА!

- 21 февраля 2020, 18:23

- |

; р))

С чем только не сравнивали опционы?

Как только не объясняли...

Но я Вам расскажу о самом понятном сравнение.

(Машину небось каждый год страхуете?; р))

Опцион — это страховка.

И тут сразу всё встаёт на свои места.

И главное здесь, кто Вы? Покупатель страховки или продавец?

Купленный Кол — Вы купили себе страховку.

Проданный Кол — Вы возомнили себя страховой компанией (и Вам пи---; р))

и взяли на себя обязанность «починить» покупателю страховки

его машину, взлетевшую от взрыва до небес!

; р))

Купленный Пут — это Ваше право впарить Ваш «драндулет» по оговоренной цене.

Проданный Пут — бЯда.

; р))

Опционы SPY вчера.. +2000%

- 21 февраля 2020, 13:17

- |

Итак, как я уже говорил – опцион это одна из простейших и наибезопаснейших формаций.

Если вы конечно не апологет теты, который спит и видит временной распад купленного опциона..

Если вы всетаки АДЕКВАТНЫЙ и можете смотреть и ясно видеть те возможности, которые дают именно купленные опционы, то вы можете продолжать читать дальше..

Иначе сразу закрывайте данный топик, ибо речь пойдет о так ненавистном вами виде опционной торговли как их покупка.

Поехали.

Опцион как я уже сказал – очень простой инструмент. Как кирпич… и именно из за простоты кирпича как строительного материала – есть возможность выкладывать из этих кирпичей разного рода здания и сооружения.

Чем собственно опционщики и занимаются – выстраивая невероятной сложности разного рода конструкции, на ладан дышащие всякий раз, если Базовый актив как то не так себя поведет..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал