Избранное трейдера Инвестор Эдуард

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»: итоги торгов на бирже и купонные выплаты за июнь 2023 года

- 06 июля 2023, 11:36

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 42,5 млн рублей. Инвесторы получили перечисленный компанией доход в размере 5,3 млн рублей.

Итоги торгов

Объемы торгов по выпускам «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» в июне оказались ниже, чем в мае. Доходности продолжили снижаться. По выпуску серии БО-01-001P доходность уже ниже 9% (но купонная доходность 20% годовых до ноября 2025 г. при цене около 116% от номинала), по выпуску серии БО-02-001P доходность около 14% годовых при купоне 16,5% до сентября 2026 г. и текущей цене более 106% от номинала.

При сохранении уровня цен доходности и дальше пойдут вниз за счет сокращения дюрации. Однако более вероятно, что цены будут снижаться для сохранения паритета по рыночной доходности.

Несмотря на то, что объемы торгов несколько снизились (хотя оставались в среднем на достаточно ликвидном уровне — около 1 млн рублей в день), всплеск интереса к бумагам был после того, как компания сообщила о выходе на рынок ЦФА через платформу «Атомайз» и после ПМЭФ, на котором компания представлял управляющий партнер Global Factoring Network Алексей Примаченко.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Ещё доказательства, что ценой управляют

- 05 июля 2023, 16:03

- |

Мое предположение что ценами управляют находит множество подтверждений на днях выстрел в акции Электроцинк ПАО ну кто из толпы будет гнать по рынку эту акцию я пойму если толпа закупает Сбер на новостях вливая свои миллионы но и тут есть свой управленец. На графике хорошо видно, как крупный игрок накапливал позицию лимитными ордерами и в определённый день начал выкупать стаканы по рынку поднимая цены, скоро начнёт распродавать акции очнувшейся толпе. Да, обычно выходит какая-то новость и крупняк начинает двигать цены по рынку и все это волшебство разгона акции присваивают жадной толпе в спешке скупающих тонны акций прикрывая этим свои манипуляции ценой.

Мое предположение что ценами управляют находит множество подтверждений на днях выстрел в акции Электроцинк ПАО ну кто из толпы будет гнать по рынку эту акцию я пойму если толпа закупает Сбер на новостях вливая свои миллионы но и тут есть свой управленец. На графике хорошо видно, как крупный игрок накапливал позицию лимитными ордерами и в определённый день начал выкупать стаканы по рынку поднимая цены, скоро начнёт распродавать акции очнувшейся толпе. Да, обычно выходит какая-то новость и крупняк начинает двигать цены по рынку и все это волшебство разгона акции присваивают жадной толпе в спешке скупающих тонны акций прикрывая этим свои манипуляции ценой. ( Читать дальше )

Вложил в российские акции 1 миллион рублей с начала года - на что я вообще рассчитываю и зачем это сделал?

- 05 июля 2023, 14:20

- |

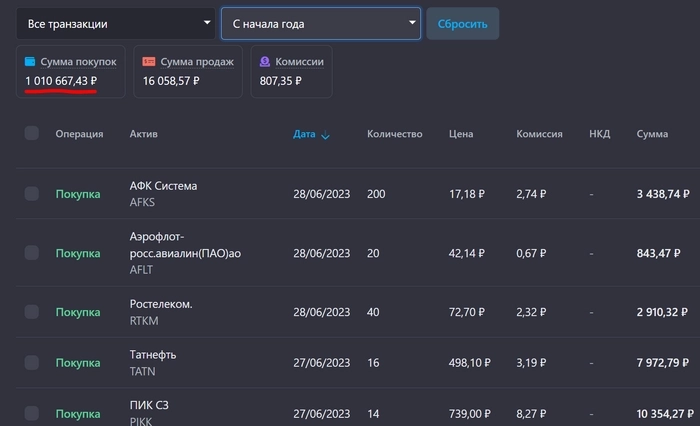

Ровно половина года позади. За это время удалось отправить в российские акции ещё 1 млн ₽. Сейчас расскажу всё в подробностях.

Я отправлял в российские акции значительную часть от заработанных денег, которые остаются после всех расходов на жизнь нашей семьи. Вот как это было по месяцам:

▫️ Январь — 103 000 ₽;

▫️ Февраль — 120 500 ₽;

▫️ Март — 170 800 ₽;

▫️ Апрель — 223 400 ₽;

▫️ Май — 201 800 ₽;

▫️ Июнь — 191 100 ₽.

Не то чтобы я «финансовый эксперт», который хочет рассказать о том, что знает как жить на прибыль от фондового рынка. Скорее, наоборот. Я зарабатываю интеллектуальным трудом, а не на биржевых спекуляциях. Мне несколько раз в жизни повезло в плане карьеры, и сейчас я могу себе позволить что-то откладывать. И в качестве основного инструмента я выбрал этот. Российские акции сейчас — самая интересная часть моего мини-пенсионного фонда.

( Читать дальше )

Разбор компании Лизинг-Трейд

- 05 июля 2023, 12:45

- |

--------------------------------Выпуски облигаций: $RU000A106987 $RU000A105WZ4 $RU000A1029F8 $RU000A105RF6 $RU000A1034X1--------------------------------Лизинг-Трейд- это лизинговая компания, занимающая 41 место в России по объёму портфеля и 39 в рэнкинге лизинговых компаний.Объём лизингового портфеля составляет 6,1 млрд. рублей (3,4 млрд. руб. в 2016 году) Основной регион присутствия- Казань. Помимо этого компания имеет представительства в 17 городах

У компании нет сильного перекоса ни в сторону конкретного крупного клиента, ни в сторону какой-то конкретной отрасли бизнеса клиентов или типу имущества. То есть у компании диверсифицированный портфель, что добавляет ей силы в случае форс мажорных обстоятельств. Единственный нюанс- это ориентация бизнеса на 49% на Казань, хотя сильным минусом это и не назовешь.У компании весьма высокий рейтинг для лизинговых компаний.

Намного чаще можно встретить рейтинги уровня B и BB.--------------------------------

( Читать дальше )

🛢 Башнефть (BANE, BANEP) - большие дивиденды и бурный рост акций

- 05 июля 2023, 10:40

- |

▫️Капитализация: 340 млрд ₽ / 1580₽ за АП

▫️Выручка 2021: 852 млрд (+60% г/г)

▫️EBITDA 2021: 157 млрд (х5 г/г)

▫️Чистая прибыль 2022: 140 млрд

▫️P/E 2022: 2,4*

▫️fwd P/E 2023: 5

▫️дивиденд 2022: 12,5% на префы

▫️fwd дивиденд 2023: 6,5% на префы

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Компания не публикует финансовую и операционную отчётность с конца 2021г, так что во многом текущее состояние бизнеса остаётся неизвестным.

✅ Точная чистая прибыль за 2022г также неизвестна, но мы можем её прикинуть исходя из объявленного размера дивидендов в 199 рублей на акцию.Див. политика Башнефти предполагает распределение как минимум 25% от ЧП по МСФО, а значит в лучшем случае компания заработала около 140 млрд рублей (это наиболее вероятный сценарий).

👉 Есть вероятность, что могли распределить и более высокий % от прибыли (то есть компания заработала меньше 140 млрд р), но я в этом сомневаюсь т.к. в 2019г и 2021г распределялось именно 25% от ЧП… В пользу высокой чистой прибыли также говорят и отчеты других представителей сектора, особенно отчет близкой по характеру бизнеса Татнефти.

( Читать дальше )

Обзор фонда золото GOLD (ранее VTBG)

- 05 июля 2023, 09:55

- |

Чтобы снизить риски просадок многие покупают золото, т.к. цена данного актива обычно идет в противоположном направлении ценам на акции.

Сейчас на фондовом рынке можно купить физическое золото GLDRUB_TOM, которое хранится в Национального клиринговом центре. У многих брокеров данный актив не доступен к покупке (в Альфе и ВТБ например). В Тинькофф на операции с ценными металлами комиссия 1,9%, что совершенно не выгодно.

Золото как актив растет в условиях кризиса, себестоимость его добычи постоянно увеличивается. Есть еще вариант открыть обезличенный металлический счет (ОМС) — это счет, на котором отражается принадлежащий вам драгоценный металл в граммах без сведений о пробе, номерах слитков и производителе. ОМС, но эта отдельная тема, НДС хоть и отменили в прошлом году, но есть спред.

У меня есть фонд на золото от FinEx, который сейчас заморожен.

В настоящее время на фондовом рынке представлены несколько фондов на золото. Сегодня рассмотрим биржевой фонд на золото GOLD — это фонд, который ранее принадлежал ВТБ.

( Читать дальше )

Портфель ВДО (24% за 12 месяцев). Готовность к защите и спекуляциям

- 05 июля 2023, 07:29

- |

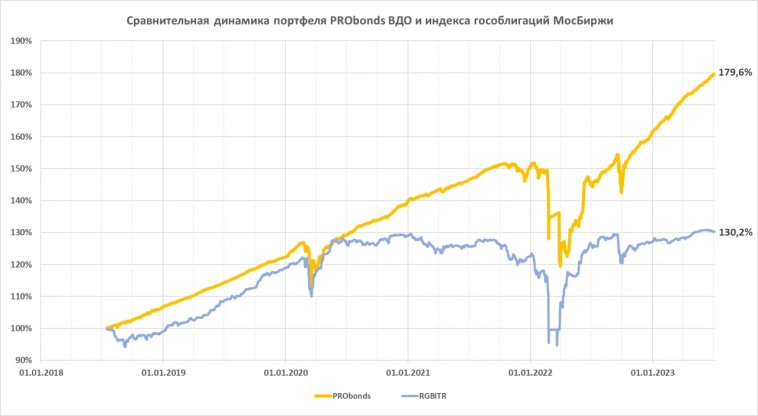

Публичный портфель PRObonds ВДО приближается к 5-летнему рубежу (портфель запущен 18 июля 2018 года). И к 80% накопленного дохода (на 4 июля доход составил 79,6%). Среднегодовая доходность за пятилетку немногим выше 12,5%.

Результат последних 12 месяцев – 24,4%. Для сравнения, индекс высокодоходны облигаций Cbonds High Yield за это же время дал 17,8%, индекс полной доходности ОФЗ (RGBITR) – 4%. Доллар по отношению к рублю – 61,5%. Правда, за весь период ведения портфель заметно переигрывает вложения в валюту.

Облигационный рынок и переживал-то не лучшие времена. А сейчас, если посмотреть на рост доходностей ОФЗ и слабость рубля, возможно, готовится к худшим.

Мы соблюдали разумный консерватизм и остаемся с ним. Кредитный рейтинг всего портфеля – BBB, дюрация – 1 год, свободная денежная позиция – почти 1/5 от активов. Если рынок просядет, портфель тоже частично сдаст позиции. Но, во-первых, надеемся, просадка окажется меньше среднерыночной. Во-вторых, мы не раз пользовались просадками для продажи менее просевших коротких бумаг и покупки более длинных. Последний раз это было в прошлом октябре и дало заметную прибавку к доходности.

( Читать дальше )

7 лучших облигаций по соотношению риск-доходность с погашением до 31 декабря 2024

- 04 июля 2023, 13:58

- |

В случае увеличения ключевой ставки на ближайшем заседании 21 июля облигации будут стоить дешевле. Сегодня рассмотрим облигации с погашением до 31.12.2024, которые можно будет приобрести после решения о ключевой ставке.

1. Промомед 1Р2

Производство и оптовая торговля фармацевтической продукцией.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A103G91

Стоимость облигации: 97,69%

НКД: 41,17 р.

Доходность к погашению: 12,17% (купоны 9,45%)

Периодичность выплат: полугодовые

Дата погашения: 26.07.2024

2. АБЗ-1 1Р02

Один из крупнейших производителей асфальтобетонных смесей в России, лидер Северо-Западного региона.

Рейтинг: ruBBB (эксперт РА)

ISIN: RU000A1046N6

Стоимость облигации: 101,5%

НКД: 10,13 р.

Доходность к погашению: 12,09%

Периодичность выплат: ежеквартальные

Дата погашения: 03.12.2024

3. МВ Финанс 1Р2

Компания, созданная для финансирования группы М.Видео-Эльдорадо

Рейтинг: А (АКРА)

ISIN: RU000A103HT3

Стоимость облигации: 94,28%

НКД: 12,43 р.

Доходность к погашению: 13,75% (купоны 8,1%)

Периодичность выплат: ежеквартальные

( Читать дальше )

Как найти недооцененную компанию?

- 04 июля 2023, 12:06

- |

📊P/BV – обзор мультипликатора

Пост для тех, кто только начал заниматься инвестициями. P/BV — один из важнейших показателей, которые я использую в обзорах для оценки компаний. Расскажу, что он означает.

P – капитализация (цена акции * кол-во акций)

BV – балансовая стоимость (активы – обязательства, или собственный капитал)

👉🏻 Давайте на примере. Вы покупаете бизнес, например, кофейню за 1 000 000 руб., вам за эту сумму передают бизнес-схему и активы кофейни – несколько кофемашин, витрину, столы / стулья, приборы — это все стоит около 500 000 рублей.

P / BV (кофейни) = 1 000 000 / 500 000 = 2.

Таким образом, вам продают кофейню в 2 раза дороже стоимости всех ее капитала. Дорого это или нет можно узнать, сравнив с другими предложениями по продаже. Также можно анализировать и бизнесы компаний.

Если P / BV < 1, то бизнес стоит дешевле собственного капитала, это потенциально-интересная сделка, но будьте аккуратны, некоторые компании всегда стоят дешевле 1, что не делает их интересными.

( Читать дальше )

Пока весь рынок в ожидании падения индекса, я решил посмотреть пропорцию открытых позиций

- 04 июля 2023, 11:51

- |

Но вы посмотрите на шорт — позиции по индексу 🤯🤯

Они накапливаются в катастрофической прогрессии!

Необходимо понимать, что по мере роста позиций в шорт на бирже, рост рынка неминуем 🚀

Ну не дадут рынку сильно упасть пока такое количество шортов у физиков 🤷♂️

В этом случае, самое время обратить внимание на отстающие фишки в каждом секторе, тк они будут следующим двигателем 🤫

Следите за постами 👉 далее рассмотрим отстающих

Что делаете с рынком?

🐳- лонгую

🔥- шорчу

👍- без позиций

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал