Избранное трейдера Инвестор Эдуард

Обучающий пост про индексы

- 12 июля 2023, 11:45

- |

🔝Российский рынок пробивает отметку в 2 880 пунктов по индексу Мосбиржи (iMOEX), это новый годовой максимум

Пока все об этом пишут, коротко расскажу вам, что такое индекс, и что он показывает.

🔣Индекс — показатель, который отражает среднюю динамику фондового рынка.

Индекс можно сравнить с потребительской корзиной. Набрали морковки, картошки, лука и молока, получили общую сумму по продуктам, где каждый продукт занял определённую долю. Эта сумма меняется с течением времени. Вот также и в индексах на фондовом рынке, доли компаний в индексе определяет его создатель. Как государство определило состав потребительской корзина, биржа определила состав индекса.

Всего в Индексе Мосбиржи 42 компании, они представлены в разных долях, вот 10 крупнейших из них по доле в индексе:

1) Лукойл — 13,8%

2) Газпром — 13,51%

3) Сбербанк — 12,02%

4) Норникель — 5,83%

5) Магнит — 5,43%

6) Татнефть — 4,62%

7) Новатэк — 3,72%

8) Сургутнефтегаз — 3,63%

9) Полюс — 2,65%

10) Сургутнефтегаз (Прив) — 2,42%

Рост индекса говорит о восходящем тренде рынка, снижение — о нисходящем.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Измерение температуры рынка от Говарда Маркса

- 12 июля 2023, 11:00

- |

Почитал что тут Говард Маркс (AuM $164 млрд) пишет на тему своей философии инвестирования (pdf).

В целом вода конечно на 17 страниц, но отметил кое что интересное.

1. Дно — это день перед началом восстановления. Поэтому угадать его невозможно) Покупать надо когда за дешево можно приобрести стоимость.

2. Не верит, что можно обыграть рынок, изучая макро или читая отчеты компаний. Главное — это типа понимать психологию толпы, (понимание «температуры рынка»)

3. Когда рынок доходит до крайних состояний оптимизма или пессимизма, надо контртрендить

4. Прогнозировать макроэкономику бесполезно, т.к. угадывать постоянно не получится, поэтому проще инвестировать с поправкой на то, что будет чуть хуже, чем было раньше

5. Не угадываем рыночный тайминг. Если актив привлекателен, мы не продаем его, потому что ждем падения рынка. Мы продаем только когда цена достигла цели или привлекательность изменилась в худшую сторону. И если актив дешевый мы покупаем, а не ждем, когда станет еще дешевле.

6. Хуже продать на дне, чем купить по хаям. Продав на дне, ты уже не запрыгнешь в поезд растущих рынков и экономики. А купив на хаях, рано или поздно рынок вернутся в те точки.

7. Мы не умеем предсказывать будущее, мы делаем лучше рынка за счет наших глубоких знаний, а не умения лучше прогнозировать будущее.

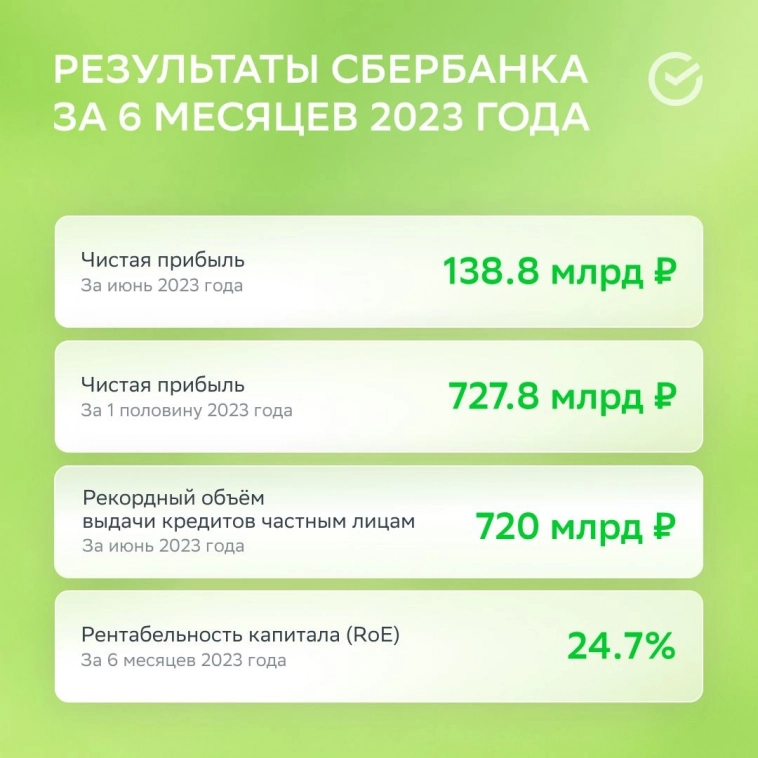

🏦 Сбербанк (SBER) - обзор результатов банка за июнь 2023г

- 12 июля 2023, 09:23

- |

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

( Читать дальше )

Торговая идея: Лукойл vs Газпром нефть - Синара

- 10 июля 2023, 18:45

- |

Акции ЛУКОЙЛа выглядят привлекательней бумаг Газпром нефти по целому ряду рассчитанных по нашим прогнозам коэффициентов, включая EV/EVITDA 2023П (2,0 против 2,3 соответственно), доходность свободного денежного потока в 2023 г. (21% против 13%), а также дивидендную доходность на год вперед (19% против 13%).Бахтин Кирилл

Мордовцев Василий

ИБ «Синара»

Налоговые изменения — в виде предоставления права перевода месторождений сверхвязкой нефти на режим НДД — позитивны для ЛУКОЙЛа, который, по нашим оценкам, добывает около 5 млн тонн на таких месторождениях (6% от своей добычи в РФ).

Положительный эффект оцениваем в 4% от прогнозируемого на 2023 г. показателя EBITDA. Сокращение же демпферных платежей вдвое и более, если его не удастся переложить на потребителей, станет негативным фактором для Газпром нефти с ее большей долей внутреннего рынка в общем объеме реализации.

( Читать дальше )

Доходность акций компаний из индекса Мосбиржи за 5 лет

- 10 июля 2023, 10:49

- |

Многие говорят о том, что акции необходимо покупать минимум на 5 лет, а так ли это? Посмотрим как изменилась цена на бумаги за последние 5 лет, а также величину начисленных дивидендов.

Рассмотрим акции топ-10 компаний из индекса Мосбиржи. Поехали.

1. Лукойл

Вес в индексе: 13,93%

Стоимость акции на 10.07.2018: 4226,5 р.

Стоимость акции на 10.07.2023: 5439,5 р.

Изменение стоимости акции за 5 лет: +29%

Начислено дивидендов за 5 лет: 2622 р. (62%)

2. Газпром

Вес в индексе: 13,51 %

Стоимость акции на 10.07.2018: 143,12 р.

Стоимость акции на 10.07.2023: 166,34 р.

Изменение стоимости акции за 5 лет: +16%

Начислено дивидендов за 5 лет: 103,47 р. (72%)

3. Сбербанк

Вес в индексе: 11,86 %

Стоимость акции на 10.07.2018: 222,25 р.

Стоимость акции на 10.07.2023: 243,67 р.

Изменение стоимости акции за 5 лет: +10%

Начислено дивидендов за 5 лет: 78,4 р. (35%)

4. Норильский никель

Вес в индексе: 5,86%

Стоимость акции на 10.07.2018: 11590 р.

Стоимость акции на 10.07.2023: 15136 р.

Изменение стоимости акции за 5 лет: +31%

Начислено дивидендов за 5 лет: 7947,52 р. (69%)

( Читать дальше )

🔍📈 Действительно ли акции являются долей в бизнесе? 🏢💼

- 08 июля 2023, 15:21

- |

Бытует мнение среди долгосрочных инвесторов: «Акции представляют собой часть бизнеса. Поэтому следует соответствующе подходить к инвестированию и делать долгосрочные вложения». Я изучил этот вопрос и вот что узнал:

1️⃣ Акции не являются долей в бизнесе. Когда вы покупаете долю в квартире, вы можете распоряжаться этим имуществом по своему усмотрению. Фондовый рынок построен таким образом, что количество акций настолько велико, что обычному миллионеру невозможно приобрести значительную часть акций одной компании. Фактически, нельзя купить акции Apple ($AAPL), прийти в главный офис компании и потребовать передачи вам нескольких кирпичей из здания или iPhone вместо этих акций.

Исследование: Несмотря на отсутствие конкретных исследований, непосредственно подтверждающих этот факт, идея того, что акции представляют собой долю в бизнесе, является основным принципом, широко обсуждаемым в финансовой и инвестиционной литературе.

2️⃣ Вы не управляете компанией. Я однажды спросил у владельцев акций Tesla (TSLA), какие важные решения они принимали в качестве владельцев компании и обсуждали ли они эти решения с другими владельцами акций. Этот пример показывает, что акционеры не влияют на управление компанией. Кроме того, информация о стратегических решениях компании не доходит до таких инвесторов.

( Читать дальше )

Свежие облигации: ЭР-Телеком на размещении

- 08 июля 2023, 07:39

- |

В ожидании повышения ключевой ставки ЦБ покупка нового выпуска облигаций на размещении — решение спорное. Есть риски (как и у всех облигаций), что они подешевеют, и тогда можно будет купить их выгоднее. Но мимо выпуска ЭР-Телеком не могу пройти.

В сентябре 2022 года я писал про их прошлый выпуск. С тех пор один из выпусков погашен, а через 3 месяца нужно гасить ещё один, вместе с новым их останется 3. Прошлый выпуск на 9 ярдов инвесторам очень понравился, так что доходность по нему снизилась, вероятно, что и по новому тоже будет апсайд, несмотря ни на какие значения ключевой ставки. Только вот есть вероятность, что купон по новому выпуску будет сильно ниже (у прошлого — 12,3%), и новый разместят под купон ниже 12%. Об этом косвенно свидетельствует сильный апсайд прошлого выпуска, который уронил эффективную доходность до 10%.

В общем, про ЭР-Телеком не могу не написать. Да и прошлый разбор был уже довольно давно про Электрорешения. Спойлер: он был поинтереснее. А когда будет что-то новое, неизвестно. Медси — скучно, Урожай — не успели, про РЖД с 8,7% лучше вообще не вспоминать.

( Читать дальше )

❗️Облигации с 12,7% доходностью и амортизацией. Ну не кайф ли?❗️

- 07 июля 2023, 11:38

- |

Разбираем облигацию ХимТЭК, а именно выпуск НПО ХИМТЭК-001P-01 (ISIN код RU000A103H25)

Параметры облигации:

Погашение — 31.07.2025

Номинал — 1000 рублей

Тип купона — постоянный

Текущая ставка купона — 13%

Периодичность выплаты — 4 раза в год

Текущая стоимость от номинала — 101,2%

Оферты — НЕТ

Амортизация — ДА

Погашение:

— 10% от номинала 03.08.2023

— 10% от номинала 01.02.2024

— 20% от номинала 01.18.2024

— 60% от номинала 31.07.2025

Эффективная доходность к погашению (реинвест купонов) — 12,7%

По параметрам видно, что облигация краткосрочная с амортизацией и постоянным купоном, торгуется немного выше номинала и выплачивает купон раз в квартал.

Облигации с амортизацией хороши, когда инвестор ожидает в будущем либо повышение ключевой ставки (амортизационные выплаты можно реинвестировать в облигации с бОльшей доходностью), либо снижение цен на акции (амортиз. выплаты можно реинвестировать в просевшие акции).

Итак, Научно-Производственное Объединение «ХимТЭК» — ведущий поставщик химической продукции на территории РФ и стран СНГ. Основные направления — разработка и производство нефтехимической продукции под брендом CHIMTEC, а также поставка кремнийорганических продуктов от мировых лидеров в химической индустрии.

( Читать дальше )

Не врать самому себе. Признание в несостоятельности.

- 06 июля 2023, 16:20

- |

Я признаю, что потерял на нашем рынке много денег. Стоимостный инвестор, разумный инвестор. Всё по книжке, покупал без плечей недооцененный бизнес(привет ФСК и Сургутнефтегаз) с привлекательным мультипликатором, большым запасом прочности, ликвидностью на счетах. Покупал перспективный, ключевой, системообразующий и даже государственный бизнес. И при всем при том, что это низкодоходные позиции, сверхнадёжные они ещё и образовали огромные дыры в портфеле. Общепринятая модель риск-доходность — не работает. Наш рынок, высокорисковый и низкодоходный одновременно, привет Гарри Марковицу с его портфельной теорией и границей эффективности.

Несмотря на регулярные вливания, несмотря на все выкупы в коронавирусный и в текущий кризисы. Я получил убыток по крупнейшим позициям, не говоря о том, что рубль обесценился на треть за последний год. Разочарован. Теряю смысл как в нашем фондовом рынке так и в российском капитализме в целом. Всё наше упорное копание в этой песочнице увы, проигрывает даже самой тривиальной покупке валюты. Про свои иностранные активы даже не говорю здесь.

( Читать дальше )

❗️Ритейлеры: Магнит, Х5, Лента, O'key, FixPrice! Сравниваем❗️

- 06 июля 2023, 11:45

- |

Ритейлеры, свежий взгляд!

Взял 5 эмитентов, а именно Магнит, X5 Retail Group (Перекресток, Пятерочка), Лента, O'Key, а также включил FixPrice. Сначала посмотрим, как компании отработали 2022 год, а потом как начали 2023 год.

Начнем с того, что LFL-продажи (like for like) — сопоставимые продажи без учета открытия новых магазинов. Этот показатель позволяет посмотреть на эффективность бизнеса без учета органического роста, то есть увеличения количества магазинов.

LFL-продажи состоят из LFL-трафик и LFL-средний чек.

LFL-трафик показывает, как менялось количество посетителей торговой точки. LFL-средний чек показывает среднюю сумму покупки на одного покупателя.

Магнит

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал