Избранное трейдера Тимофей Мартынов

Субботний обзор интересных событий за неделю

- 22 июля 2023, 11:08

- |

Новости компаний

1. ММК отчитался за 1 полугодие 2023 г.

• Производство стали: 6515 тыс. т (+7,5%);

• Производство чугуна: 4914 тыс.т (+14%);

• Производство угольного концентрата: 1800 тыс. т (+2%)

• Производство железорудного сырья: 1 094 тыс. т (-4,8%)

• Продажи товарной металлопродукции: 5 826 тыс.т (+11,1%).

2. Электростанции ОГК-2 в 1 полугодии увеличили производство электроэнергии на 5,7%, до 24,1 млрд квт.ч

3. ПАО «ТГК-1» в январе-июне 2023 года произвело 15,66 млрд кВт.ч электроэнергии, что на 6,1% меньше, чем за аналогичный период прошлого года. Выработка электроэнергии на тепловых электростанциях уменьшилась на 4,6%. Основными факторами снижения данного показателя являются: снижение спроса в Северо-Западном регионе, загрузка станций по требованию системного оператора Единой энергетической системы, меньшая продолжительность отопительного сезона в 2023 г.

4. ПАО «Группа ЛСР» в январе-июне 2023 г. увеличило продажи недвижимости на 26,4% по сравнению с показателем аналогичного периода прошлого года, до 67 млрд р.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

ОПРОС. Нужна мобилизация (акции упадут или нет?), чтобы поменять предыдущих?

- 22 июля 2023, 00:10

- |

ОПРОС. Нужна мобилизация (акции упадут или нет?), чтобы поменять предыдущих?

Сейчас все как воды в рот набрали. А ведь у людей есть и семьи и родители.

Если будет замена, то есть общее количество не увеличится, то неизвестно, что будет с акциями. Напишите предположения.

Добавьте пожалуйста опросу до 15 плюсов, чтобы он попал на первую страницу, если хотите, чтобы опрос увидели и другие.

Голосование для мобильных

smart-lab.ru/blog/924159.php?nomobile=1

Стратегия - прогноз на 2 полугодие 2023

- 21 июля 2023, 10:38

- |

Итоги 1-го полугодия 2023

Индекс Мосбиржи прибавил с начала года +29% (на 28.06.23) и достиг отметки в 2800 пунктов. Мы предполагали рост к уровням 2300-2350, рынок оказался более устойчив к негативу. Ряд рисков, которые мы закладывали, не проявили себя в должной мере (рост риск-премии и налоговый риск). Зато на рынок пришли высокие дивиденды Сбера и Лукойла, которые помогают рынку завершать полугодие на высоких уровнях (даже на фоне роста внутриполитических рисков) и выше наших ожиданий.

Выбор топ-акций: 100% попадание. В прогнозе на 1 полугодие 2023 мы обосновывали свой выбор акций: Сбер с целью 175 (повышали цель внутри полугодия), Новатэк с целью 1200 и Роснефть с целью 400. Все три идеи сработали с запасом прочности! Основной идеей стратегии была ставка на Сбербанк. И он №1 по росту (+70% YTD) из крупных и ликвидных акций за этот период.

Бюджет. Предполагали ряд рисков исполнения бюджета и изменчивости факторов, на которых строится модель бюджета, из-за чего придется искать дополнительные источники финансирования. Так и вышло, но об этом далее.

( Читать дальше )

Циклическая закономерность бюджета России, который растет циклически, но иногда

- 20 июля 2023, 23:34

- |

Выручка России от продажи нефти и газа в июле может увеличиться примерно на 60% по сравнению с майскими поступлениями и составить 844 млрд рублей (9,3 млрд долларов). Однако рост доходов от нефти и газа будет всего лишь отражением циклических закономерностей. Это увеличение также поможет сократить дефицит бюджета России, который в первом полугодии составил 2,6 трлн рублей.

Ранее министр финансов России Антон Силуанов заявил, что дефицит бюджета страны в наступающем году может превысить ожидаемые 2% ВВП, поскольку ограничение цен на нефть ударит по доходам от экспорта. Силуанов сказал, что страна будет использовать долговые рынки для покрытия дефицита. Россия рассчитывает использовать чуть более 2 трлн рублей из Фонда национального благосостояния (ФНБ), поскольку общий объем расходов превышает 30 трлн рублей, что превышает первоначальный бюджет.

Всемирный банк сообщил, что экономика России сократится всего на 0,2% в текущем году, что намного мягче прошлогоднего падения на 2,1% благодаря увеличению закупок Индией и Китаем, а также европейскими странами, которые запретили импорт российской нефти, импортируя огромные объемы нефтяного сырья из двух стран и также из Объединенных Арабских Эмиратов, Сингапура и Турции.

( Читать дальше )

Селигдар: крутой старт года

- 20 июля 2023, 15:47

- |

Напомню, что Селигдар — это полиметаллический холдинг с высокомаржинальным производством золота (даёт 4/5 выручки), а также оловянным сегментом (ну и еще чуток вольфрама с медью). Приэтом, 2/3 золота сейчас производится методом кучного выщелачивания, а значит, производство крайне сезонно. В частности, компания даже не публикует финансовый отчет за 1й квартал. Компания активно развивается, в том числе планирует увеличить долю фабричного производства золота, так и долю продаж среди неблагородных металлов.

Перейдем к собственно результатам и посмотрим что можно выжать из этих данных.

Производство лигатурного золота компаниями Холдинга достигло 2 692 кг, увеличившись на 8% год-к-году. Производство олова в концентрате выросло на 14% – до 1 425 т, меди на 28% – до 569 т. По итогам первого полугодия суммарная выручка от продажи металлов компаниями Холдинга увеличилась на 87% и составила 20,2 млрд рублей.

( Читать дальше )

Рынок акций не прав — он не замечает падения облигаций

- 20 июля 2023, 13:27

- |

Что не так с облигациями

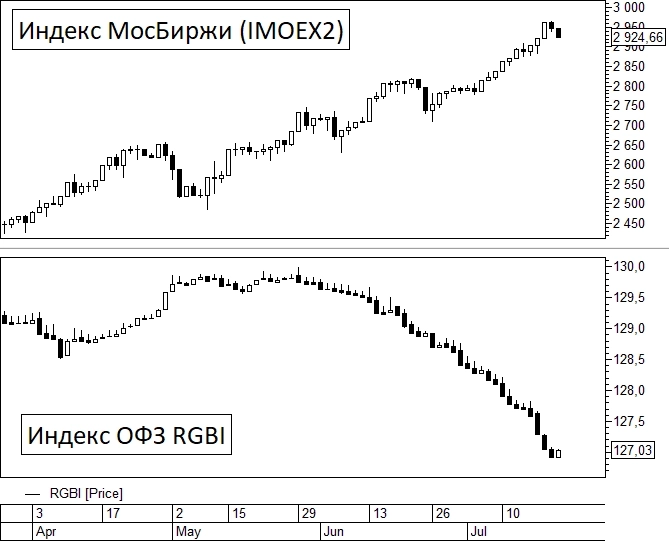

Цены облигаций падают с начала июня. Рынок ожидает роста процентных ставок и закладывает прогнозы в цены долговых бумаг. Первыми падают ОФЗ, как самый ликвидный актив, вслед за ними корректируется корпоративный сектор. Индекс гособлигаций RGBI, отражающий цены длинных и средних ОФЗ, почти безостановочно падает на протяжении 36 торговых дней.

Почему это важно для акций

Индекс МосБиржи, напротив, активно растет. Инвесторы покупали акции в расчете на высокую дивидендную доходность. Рост ставок влияет и на этот фактор. Если по обычным ОФЗ можно получить 10%, то аналогичная дивидендная доходность по акциям уже не выглядит привлекательной. Это значит, что при том же размере дивидендов акция должна торговаться ниже, чтобы обеспечить инвесторам целевую доходность.

( Читать дальше )

Кто виноват? И что делать?

- 20 июля 2023, 12:38

- |

Сам попробую ответить на два вечных вопроса: кто виноват? и что делать?

Кто виноват?

▪️ Бюджетное правило (БП). Мы получили четкий ответ от Алексея Заботкина (см. сессию Обзор ДКП в 12:00 зал 3 – с 1:10): бюджетное правило в 2022 не работало, поэтому операции по конвертации валюты на ~3 трлн руб. не зеркалировались на валютном рынке. Ок, ну тогда не надо говорить, что государство не заинтересовано в ослаблении курса. Эта сделка между Минфином и ЦБ вошла в противоречие с идеологией БП. БП предполагало не только изъятие, но и трату внешних доходов в иностранной валюте.

К БП вернулись в 2023 лишь формально. Объемы продаж валюты явно не соответствуют тому бюджетному стимулу, который реализуется сейчас, когда до экономики доходят бюджетные рубли, сформированные в конце 2022. А при текущем курсе >90 руб. за USD бюджет скоро должен начать покупки валюты в ФНБ. В конце 2022 явно не угадал с курсом, когда все сразу конвертировал по 70. Пора объявить, что вероятно, дизайн бюджетного правила не подходит © Холодный расчет

( Читать дальше )

Московский рынок новостроек затоварен

- 20 июля 2023, 10:06

- |

📊 За период с января по июнь текущего года совокупная площадь лотов в продаже выросла на +30% (г/г) до 3 млн м², при этом спрос сокращается — как из-за высоких цен на новостройки, так и из-за действий ЦБ, регуляторные ограничения которого привели в итоге к сворачиванию субсидированных программ от застройщиков.

Крупные риэлторские агентства заявляют о том, что многие столичные застройщики вынуждены предлагать скидки и бонусы потенциальным клиентам, средний дисконт которых составляет в среднем 7%, а некоторое компании предлагают покупателям недвижимости в качестве приятного бонуса бесплатное машино-место. Столь щедрые спец.предложения не встречались даже в прошлом году!

( Читать дальше )

Какие акции выбрать для инвестирования

- 20 июля 2023, 08:13

- |

Чтобы получить хорошую прибыль, появилась обновлённая стратегия компании Доход на приобретение акций российского фондового рынка. Я немного выписал из их презентации:

Новатэк

( Читать дальше )

Долги россиян продолжают увеличиваться, угадайте кто в плюсе?

- 20 июля 2023, 07:16

- |

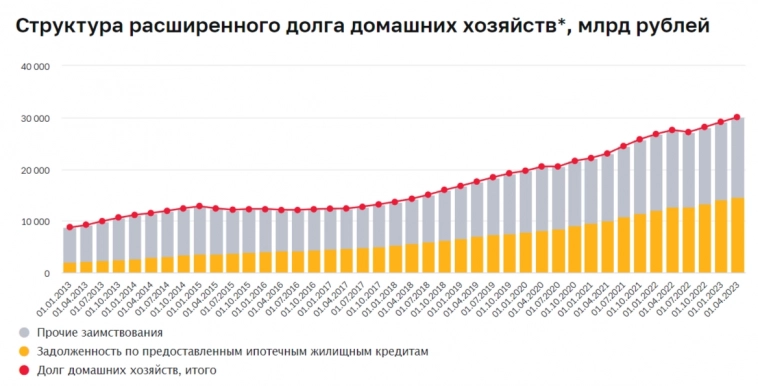

💯 По данным ЦБ долг россиян увеличился в мае на ~611₽ млрд (2% м/м, 15,41% г/г), месяцем ранее рост составил — ~527₽ млрд (1,8% м/м, 12,93% г/г). Это один из максимальных помесячных объёмов за последние несколько лет — в июне 2021 года было взято кредитов на 556₽ млрд. Как итог задолженность перебралась за отметку в ~30,9₽ триллионов!

Не так давно мы с вами обсуждали данные ЦБ по потребительскому кредитованию в мае и я отметил, что рост произошёл во всех категориях (ипотека, ссуды, автокредитование). Можно отметить несколько причин такого поведения: мягкая кредитная политика банков в связи с ужесточением макропруденциальных лимитов с 01.07.2023 года и желание взять ипотеку с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал