Избранное трейдера GAS_83

Пелевин о рынке, финансах и трейдинге. ч.2

- 19 октября 2016, 11:49

- |

*******************************

Генерал Капустин, если он действительно пострадал от моих операций, никак себя не проявлял. То есть от слова «вообще».

Но все было плохо и без него. Мне пришлось продать свою квартиру в центре и переехать в панельную девятиэтажку. И еще я лишился работы.

Меня отодвинули от серебряных и золотых струн, на которых я так нежно играл, и вскоре я вынужден был переквалифицироваться в управдомы – стать одним из тех финансовых аналитиков, что дают космической пустоте свои компетентно-доверительные советы: в каких валютах хранить деньги и какой вклад предпочесть «в наше смутное время».

Прежние знакомства немного помогли. Я специализировался в основном по коммодитиз, и с особенным чувством всегда писал про тот актив,

которым прежде торговал – XAU. Иногда мне приходилось выступать перед людьми. Я хорошо понимал свою новую роль в мире и мог

с убедительно-серьезным видом поговорить о движении российских индексов, или даже хмуро задуматься, куда дальше пойдет рубль. Мой галстук и костюм были безупречны, а чуть тронутые гелем волосы и тщательно оттриммированная небритость показывали городу и миру, что люди дела ценят не только деньги, но и стиль.

Зеленый логотип интернет-издания, при котором я главным образом кормился, скорее всего, знаком читателю – но называть его я не буду. Элита во всем мире содержит такие консалтинг-конторы исключительно для раздувания информационной энтропии – чтобы у мелкоты создавалось ощущение «информированности».

Понтий Пилат интересовался, что есть истина – но сегодня актуален другой вопрос: что есть информация? Дать научное определение этому понятию я не возьмусь. Но о том, что будет завтра и послезавтра, лучше всего информирован Картель – просто потому, что для остальных «информация» и есть просачивающиеся во внешний мир сведения о его планах. Чуть хуже информированы Спекуляторы. А всех

остальных разводят втемную такие как я – чтобы стада «участников рынка» блуждали в потемках, и ничто не мешало серьезным инсайдерским операциям.

Я не хочу сказать, что подобные издания лгут специально. В этом нет необходимости. Люди ведь не читают самих статей, они обычно проглядывают заголовки – нас сегодня программируют так, чтобы мы не могли удерживать внимание ни на чем дольше пятнадцати секунд.

Заголовки звучат так: «Золото падает на новостях из Федерального Резерва». Или так: «Золото растет из-за плохих данных по занятости». Ну-ну. В реальности все немного иначе. Например, в первом случае один большой банк сбрасывает бумажные опционы на золото строго в

день заседания Федерального Резерва США (такое вот совпадение, да). А во втором Спекуляторы решают спровоцировать короткое ралли, дружно выставив золото в лонг, и синхронизируют акцию с выходом плохой статистики по американским рабочим местам

(то, что она будет плохая, они знают по инсайду). Это все-таки не совсем то, о чем орет финансовая пресса.

Но финансовому консультанту и особенно журналисту не нужна действительная картина, ему достаточно броской фразы, убедительно выглядящей причинно-следственной связи, которая не является дезинформацией на сто процентов. Наш ум устроен так, что глотает эту наживку всегда.

Свою новую роль я понимал верно, гнал темную пургу, сквозь которую не было видно ни реальности, ни меня самого, и мировая закулиса (хе-хе) платила мне небольшую зарплату. Разумеется, я ни с кем не обсуждал этого негласного общественного договора. Сегодня в мире ценится не просто понимание, а молчаливое понимание. В общем, моя история была классической. Настолько, что даже шутки о ней напоминали Санта-Клауса своей седобородой древностью: потеряв свои деньги, я принялся учить, как правильно распорядиться чужими.

Я часто писал обзоры по валютам (и, конечно, всегда упоминал в них золото) – на эти материалы после начала кризиса возник большой спрос.

Чтобы было понятнее, как работают финансовые аналитики моего типа (а других этот мир не кормит), приподниму мрачную завесу тайны – разумеется, только в той части, которая касается материалов для открытой печати, где мы показываем миру свой благородный профиль.

Когда вы трудитесь на Цивилизацию, надо иметь чуткое, большое и волосатое ухо добра и света, примерно как у Йоды из «Звездных Войн». Два раза вам никто повторять не будет. Повторять не будут вообще. Понимать надо не только прямые указания, но и интонации. И отыскивать эти указания и интонации в информационном поле следует самому.

В тот момент даже дураку было видно, что Картель усиленно шортит золото – причем ясно было, что это длинный тренд. Я определял это просто – почти любой заголовок в мэйнстримных медиа, которые я сканировал, содержал негативные эпитеты – и тогда, когда золото шло вверх, и тогда, когда оно шло вниз.

Когда золото опускалось, это называлось «Gold falls, tumbles, precipitates…»

Когда же оно поднималось, это называлось «Gold struggles to recover…», «Goldfails to climb to…», – и дальше называлась взятая более-менее с потолка отметка, которую золоту опять «не удалось взять». А если, например, золото росло десять дней подряд, но на пятый день чуть припадало, заголовки были такие: «Gold drops first time in five days».

В общем, со словом «золото» проделывали то же самое, что в конце прошлого века со словом «серб»: при всяком возможном и невозможном случае помещали в негативный контекст (задач у мэйнстримной прессы много, а технология, по сути, только одна). В чем отличие профессионала от лузера-любителя? Лузер склонен к конспирологии. Он будет выяснять, «кто за этим стоит», ротшильды или рептилои-

ды, хотя еще в школе его учили, что современный финансовый капитал – такой же последовательный интернационалист, как товарищ Троцкий.

Профессионал же, в отличие от лузера, знает, что миром правят не англо-саксы, не евреи, не китайцы – а Дух Денег, чьи пути неисповедимы. Этот Дух надевает на свои бесплотные пальцы самых разных людишек – а потом сбрасывает их, как хирург резиновую перчатку. Поэтому профессионал интересуется лишь четко оформленной тенденцией – и, когда она делается ясна, берется за работу по ее монетизации.

Мои обзоры были позитивны, корректны и насмешливы – но изнутри напоминали невидимое миру кровавое самобичевание, которому подвергают себя фанатики-шииты.

******************

- комментировать

- ★5

- Комментарии ( 14 )

Пелевин о рынке, финансах и трейдинге. Герчик отдыхает. ч.1

- 19 октября 2016, 10:12

- |

Как всегда, читать его сложно. Мягко говоря, неоднозначная у него проза. Но зато, если он начнет рассуждать о чем-то сложном в своем стиле кислотных трипов — получается понятно, доходчиво и запоминающеся. И если в «Поколении П» он рассуждал о маркетинге и рекламе так, что я навсегда понял что такое «позиционирование» и «дистанцирование», то в «Лампа Мафусаила» — он рассуждает в т.ч и о фондовом рынке. Получается феерично. По степени популяризации фондовых идей Пелевин бьет всех околорыночников.

Я решил сделать цитатник. По двум причинам:

1. Самому интересно.

2. Будет кому-то интересно из тех, кто прозу Пелевина в целом не переносит.

Итак, сборник первый.

***************

Некоторое время я работал банковским функционером, а потом стал серьезным трейдером. Я греб деньги лопатой – для других и для себя – и все в моей жизни было, как говорил мой куратор из органов, чики-чик. Но главное, я по-настоящему любил свою работу. Ее трудно было не любить.

Я специализировался по золоту, оно росло, и у меня появлялось все больше клиентов, желающих быстро получить прибыль. Совсем по-крупному я начал работать в конце нулевых годов, когда лопнул очередной американский пузырь, включилось «количественное смягчение» (то есть долларовый станок) и золото быстро и неостановимо пошло вверх. Если вы держите хотя бы миллион или два долларов в золоте, вам не надо ходить в казино. А также смотреть кино или лазить в фейсбук. Просто сидишь себе у экрана, глядишь на меняющийся в реальном времени график и вздрагиваешь: «Уй, только что десятку потерял… А теперь двадцатку заработал… Ой, опять упал на пятнадцать…»

Сидеть так можно весь день и всю ночь, и ни капельки не наскучит. Захватывающий интерес гарантирован, и никаких других сильных переживаний душе уже не надо. Этот прыгающий черно-зеленый график будет посильнее и «Фауста» Гете, и Бхагавад-Гиты вместе взятых: эмоции и ум вовлекаются в бдение над его зигзагами куда сильнее, чем в сопереживание всяким художественным «характерам» (которых «лю-

ди искусства» и придумывают-то лишь ради того, чтобы и самим когда-нибудь нырнуть в акции, золотишко или открыть патриотический фастфуд-фэшн).

Особенно богатое содержание открывается за графиком XAU/USD, то есть стоимостью золота в долларах – или, что то же самое, стоимостью доллара в золоте (хотя говорить так неполиткорректно – это значит

назвать золото деньгами, а доллар непонятно чем). Чтобы оценить всю драматургию происходящего, надо немного представлять, что такое USD, что такое бумажное XAU, которым торгует «Комекс», и что означают развороты этого графика.

( Читать дальше )

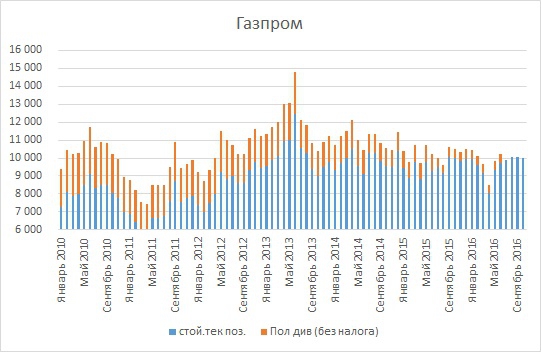

Пенсия за счет акций российских компаний

- 18 октября 2016, 08:36

- |

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

( Читать дальше )

Лонг Си. Оценка риска портфеля.

- 14 октября 2016, 23:37

- |

Гарантийное обеспечение длинной позиции составляет 47% стоимости портфеля. Мэрфи советует не превышать 50%. Вписываюсь.

Свободные денежные средства составляют 53% стоимости портфеля.

Полная стоимость контрактов по Си в 6,7 раз превышает стоимость портфеля. Найман советует 5. Переживу.

Текущее значение маржинколла равно 58590, что соответствует споту 57,65 руб за доллар. Уверен, что такой цены не будет.

Позиция долгосрочная.

ММВБ - 4000 пунктов.

- 14 октября 2016, 23:18

- |

Закончил анализ перспектив и оценку нашего рублевого индекса ММВб. Отбросив всю истерику, которая ходит вокруг РФ получилось, что минимальная цель по ММВБ это 4000 пунктов. т.е. 100%. Это как минимум! Вполне реально увидеть 5000. Срок — 2-3 года, а может и ранее. Впрочем, со сроками сложнее, безумство рынка предсказать невозможно, но разум победит со временем. А время победит всех.

Как получились такие цифры?

В 2008 году наш индекс был на отметке в 1950 пунктов. Сейчас он там же, т.е. имеем нулевой рост за это время. А какие изменения произошли фундаментально?

курс $ в 2008 году 30 рублей (реально немного меньше, но берем привычные всем 30). 1950/30=65. Своего рода такой коэффициент индекса в $. Что сегодня? 1950/63=31. Снижение в 2 раза как и следовало бы ожидать.

Однако, суммарный оборот крупнейших компаний РФ в 2008 году составил 1,2 трлн $ или 36 трлн рублей. В 2015 году 1,1 трлн$ или (курс 63) = 69,3 трл рублей. Несмотря на все вопли всепрольщиков наши компании выдержали. Санкции и т.д. фактически не сбавили обороты. Тут стоить отметить, что 2008 год это анализ оборотов за 2007 год, т.е. до кризиса. Спад пойдет после.

( Читать дальше )

ТрейдЛикбез. Или обучение не за деньги :)

- 11 октября 2016, 12:09

- |

Первое о чём надо сказать — вчера в большинстве блогов и аналитике «толповиков» ожидалось падение. При чём я вижу по своему блогу насколько большинству не нравились любые слова о не падении рынка. Видимо условная «толпа» опять шортила. Читать те блоги большинству было намного приятней естественно. Но чем как обычно всё закончилось вы видели сами :)

Второе о чём надо сказать — мой блог читают в основном люди с уже большим опытом торговли. Поскольку действительно понимать полезность этих мыслей и даже то как их интерпретировать для этого нужен определённый уровень опыта и интеллекта. Этот блог действительно не для всех. Но те кто читают много лет вроде бы считают это всё весьма полезным, что меня не может не радовать.

( Читать дальше )

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

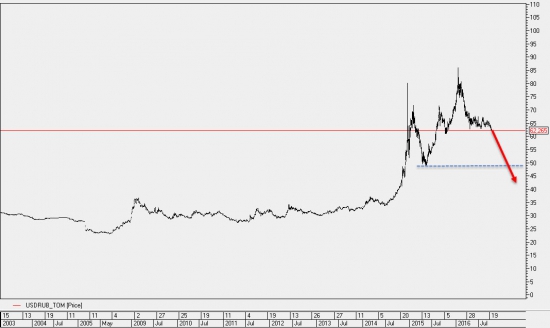

USD\RUB_TOM

- 06 октября 2016, 16:30

- |

— Что найдем?

— Пистолет мой.

— А, да-да.

— Вот, он говорит, не надо впадать в отчаяние. Найдем. .........

— Ну что? Что теперь делать будем, знаешь?

— Знаем. Теперь ты можешь впадать в отчаяние.

-------------О------------

Можно впадать в отчаяние тем, кто затарил баксы на панике 70-85, ждали 100-120, а их потащили вниз, на отжим, так часто бывает. Стране нужны доллары. 45

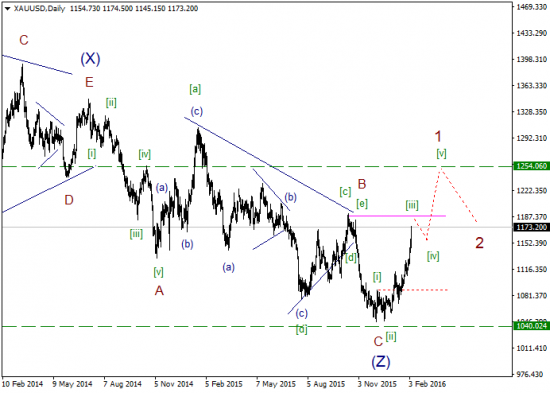

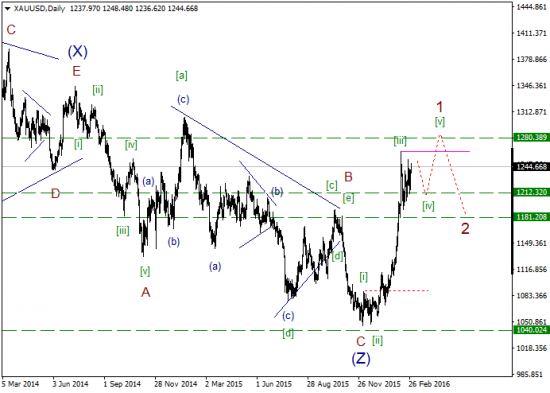

Продолжаю тему влияния сентимента на рынки.

- 05 октября 2016, 11:02

- |

Немного краткой, не столь отдаленной предыстории развития волновой структуры по золоту в виде хронологии дневных графиков начиная с февраля 2106 года.

( Читать дальше )

Недвижимость: прогноз (улучшенный)

- 08 сентября 2016, 23:11

- |

1) народу не понравились графики с Painta, без шкал

2) возникла идея поделить на агрегат М2

3) возникла идея кинуть MA 200

Методику описывал вчера:

1. Берем индекс цен (рублевый и долларовый) с www.irn.ru/gd

2. Оцифровываем графики в getdata-graph-digitizer.com/ru/

3. Экспортируем в Amibroker.

4. Строим график, выбираем лог-шкалу/декарт

5. ТА

Рис. 1: руб/м2, декартовы координаты

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал