Избранное трейдера Владимир Мигалёв

Далеко ли до разворота? Как поймать разворот ставки, дивиденды, что подкупаю и тд.

- 11 сентября 2024, 11:06

- |

Очень давно, еще в феврале текущего года, ошибся с таймингом, практически полностью выйдя из акций. Далее несколько месяцев наблюдал как индекс медленно переписывает хаи. Сильно меня это не беспокоило, разве, что давило на самомнение, дескать я динозавр и рынок уже давно поменялся. Но рынок сам все расставил на свои места.

Честно говоря, абсолютно не ожидал настолько сильно залива, даже с учетом всех вводных. Радуюсь ли? Нисколько, так как вижу за красными цифрами разочарование, трагедии и убытки, даже если они чужие.

Ладно, преамбулу закончили теперь по делу.

Индекс наконец-то успокоился в ожидании макрухи. Ожидаю диапазон 2500-2800 как место ожидания разворота ставки.

Каждую среду следим за шоу инфляция, а уже в эту пятницу финал летнего сезона – ставка ЦБ

( Читать дальше )

- комментировать

- ★44

- Комментарии ( 42 )

Корпоративные флоатеры: КС + 1,3%: обзор. Личное мнение о длинных ОФЗ

- 27 июля 2024, 09:24

- |

КАКИЕ КОРПОРАТИВНЫЕ ФЛОАТЕРЫ ВЫ ПРЕДПОЧИТАЕТЕ И ПОЧЕМУ: ПРЕДЛАГАЮ ОБСУДИТЬ В КОММЕНТАРИЯХ. Куда временно парковать деньги.

LQDT, SBMM дают доходность RUSFAR минус 0,4% (за управление).

Сейчас RUSFAR 15,5%

На заседании 26 июля, как Вы знаете,

ЦБ РФ поднял ставку с 16% до 18%.

Следующее заседание ЦБ РФ по ставке 13 сентября.

Высокая ликвидность из списка (200 — 500 млн руб. в день) —

только у НорНикБ1Р7 (КС+1,3%, 200 — 500 млн руб в день).

У ОФЗ-флоатеров,

привязанных к RUONIA (29 серия, около 15,5%,

доходность примерно на 1,5% ниже, чем

доходность корпоративных флоатеров, указанных в таблице.

ДЛИННЫЕ ОФЗ.

Возможно, 18 — 20% станет максимумом в цикле повышения ставок.

Вероятно,

осенью 2024г

ОФЗ 26238 (погашение май 2041г)

станет интересной идеей на фондовом рынке:

если будут ожидания снижения ставки, то

«тела» длинных ОФЗ вырастут в соответствии со снижением доходности.

Учитывая риск повышения КС, высокий риск, не планирую покупать.

С уважением,

Олег

Мои костыли для выбора облигаций.

- 22 мая 2024, 13:36

- |

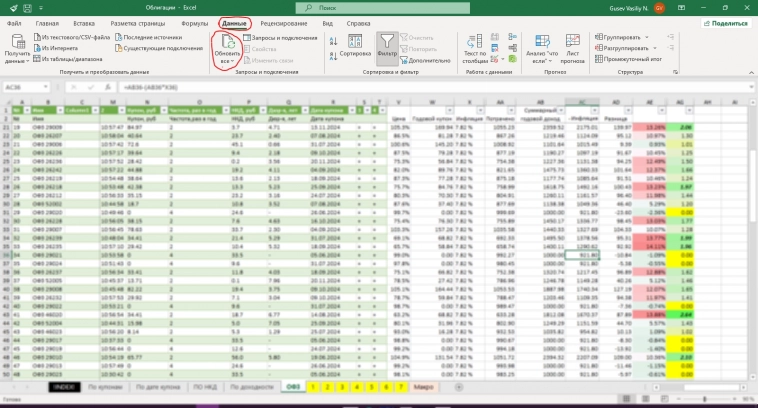

Хотел бы продемонстрировать свою наработку (ссылка на ядиск), которая помогает мне найти нужные к покупке облигации. Это не идеальный документ, но (для меня) рабочий. Для корректной работы нужен интернет и компьютер, пробовал на телефоне – не корректно отображает таблицу.

При открытии файла Excel нужно обновить данные (выделено красным). Данные беру из открытых источников (тот-же SMART-LAB). Обновится нужно для отображения новых показателей, можно делать единоразово при открытии файла.

По вкладкам внизу (1) нужно определить какие именно облигации мы хотим добавить в свой портфель. Также есть сопутствующие вкладки помогающие в инвестировании.

Я приведу свой пример на основе ОФЗ.

Зеленая часть таблицы — это выгружаемая информация, белая (2) – простые математические формулы позволяющие определить приемлемую облигацию.

( Читать дальше )

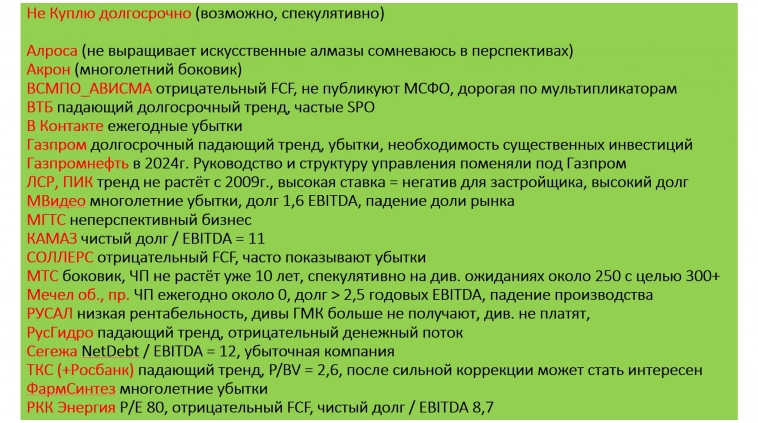

Какие акции не куплю и почему. Проблемные компании: иксы или просто "развод" миноритариев. ЛИЧНОЕ МНЕНИЕ

- 09 мая 2024, 09:31

- |

Список акций, которые не куплю

Бывают убыточные компании, в которых в предыдущей отчётности — убытки и отрицательный свободный денежный поток

(на этапе развития такими были Tesla, Amazon, Microsoft,... )

Но такие компании активно развивались и показали иксы.

Возможно, на российском рынке, такая компания — iПозитив

(считаю, что целесообразно держать iПозитив в портфеле).

Да, Microsoft для стимулирования сотрудников делала buyback, а iПозитив при удвоении капитализации делает SPO 15%

(негатив, но, думаю, удвоение капитализации, даже с учётом инфляции, это большое достижение).

В большинстве случаев, компании с большими долгами и с убытками в предыдущие периоды или банкротятся, или делают SPO и, фактически, разводят миноритариев на деньги.

Бывают просто неэффективные компании, которые могут жить очень долго

(Газпром, например, теперь, думаю, такой же неэффективной становится Газпромнефть).

Если компания не выгодна для миноритариев (ВТБ и многие другие), то она такой и останется, пока в руководстве та же команда.

( Читать дальше )

Почему падают ОФЗ? Лучшие ОФЗ с фикс. купоном для покупки на просадке

- 06 марта 2024, 21:11

- |

📉ОФЗ-ПД снижаются уже которую неделю подряд, и в последние дни падение резко ускорилось. Доходность по дальнему концу вплотную приблизилась к 13% годовых — психологическая отметка, которую я для себя давно обозначил как «отличную точку входа».

👉Давайте разберёмся, почему могут так активно сливать самые надежные ценные бумаги на нашем долговом рынке, и какие ОФЗ можно подобрать на этом аукционе невиданной щедрости.

Подписывайтесь на мой телеграм-канал, чтобы не пропустить самое важное и интересное. Все посты, сделки и мой фирменный юмор — только там.

❓Почему сливают ОФЗ-ПД

📊Я внимательно проанализировал происходящее и подготовил для вас 7 вероятных причин, которые оказывают давление на рынок гособлигаций. Возможно, в основном влияет только какая-то одна из них, а возможно — все вместе. Кто знает 😉1️⃣ Рынок изменил своё мнение по поводу скорого начала снижения ключевой ставки ЦБ, аналитики резко пересматривают сроки отскока ОФЗ-ПД и скорость будущего смягчения ДКП.

2️⃣ Продолжается активное до-размещение Минфином наиболее свежих выпусков — ОФЗ 26243 и ОФЗ 26244.

( Читать дальше )

Доходные облигации, страховка от ЦБ, и безудержное веселье в IPO - Котайджест!

- 11 февраля 2024, 08:45

- |

🐾 Котайджест №18 за неделю 5-11 февраля

💵Облигации

М.Видео отчитался и облигации выросли сильнее, чем акции. Откровенно говоря, акции упали. А бонд-холдеры заработали. Продажи – максимальные в истории компании. Сделали большой обзор.

( Читать дальше )

ТОП-5 надежных корпоративных облигаций с погашением через 3-6 лет

- 10 февраля 2024, 10:54

- |

💼Не устаю повторять, что для консервативной части портфеля в первом полугодии 2024 года лучшим выбором будут следующие инструменты:

- Вклады под максимально высокую ставку;

- Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

- И, конечно же, облигации с фиксированным купоном с погашением через несколько лет — для «бронирования» высокой ставки на долгое время вперед.

Сегодня сделаем упор на относительно длинные корпоративные облигации с погашением не менее чем через 3 года. На мой взгляд, такой финансовый инструмент достоин занять место в долговом портфеле разумного и в меру консервативного инвестора, ценящего регулярные уведомления о зачислении купонов.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Кредитный рейтинг не ниже A- (только высший класс);

● Эффективная доходность к погашению не ниже 15%;

( Читать дальше )

В 2024 можно будет заработать +45% на российских акциях - предсказали аналитики банка Синара (стратегия)

- 27 декабря 2023, 20:33

- |

Закончил наконец вдумчивое чтение 28-страничной стратегии Синары.

Представляю вам на суд её основные тезисы.

👉Таргет IMOEX = 3700

👉Если бакс 120, а ставка ЦБ = 8%, то IMOEX будет 6200.

👉Тормоза для рынка: высокие ставки, отток денег на IPO, навес от редомициляции

👉Индекс будет расти по 2П24

👉IMOEX P/E 2024П = 4,2, на 20% ниже среднего значения в доковидные времена

👉Январь +1 трлн дивидендов (GMKN,LKOH,SIBN,TATN, ROSN), на рынок акций вернется 50-100 млрд.

👉Дивиденды суммарно 2023: 3,5 трлн руб, из них 2,5 трлн руб нефтегаз

👉Дивдоходность IMOEX 9,6%-10,4%.

👉Самый большой навес >60% от уставного капитала = YNDX, HHRU, QIWI, TCSG,POLY

👉Бюджет 2024 будет сбалансирован.

👉Заимствования ОФЗ 2024 = 4,1 трлн руб.

( Читать дальше )

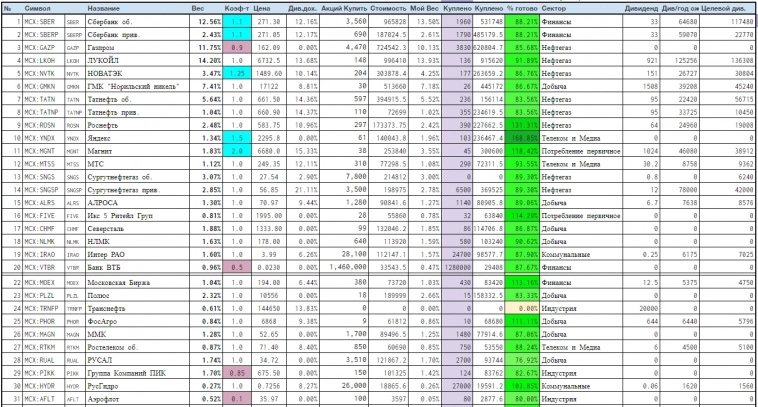

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

Фундаментальный анализ для инвестиций. Часть 7. Ниже Плинтуса.

- 02 декабря 2023, 23:18

- |

Ранее я рассказывал о стратегии инвестиций в недооценку по фундаментальным показателям.

https://smart-lab.ru/blog/962007.php

Когда стоимость бизнеса на биржевых торгах значительно ниже балансовой оценки. И что для такой стратегии мы приобретаем акции компаний не справедливо или дорого оцененные в рынке, за счет хорошего спроса и щедрых выплат. А рассматриваем для покупки аутсайдеров, желательно те компании, которые были перепроданы в момент «страха рынка» по тем или иным причинам и желательно упали ниже оценки Акционерного капитала на момент создания АО – иными словами НОМИНАЛА.

То есть компания работала, работала … активы нарастила, а ее взяли и обвалили рыночные спекулянты из страха остаться ни с чем ниже ПЛИНТУСА…

Я отслеживаю и веду статистику для себя по таким активам. Считаю это хорошим капиталовложением на будущее, когда спрос восстановится, а с ним и цена. А прибыль от таких вложений обычно получается далеко не 10-20%, а кратная…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал