Избранное трейдера Stang

Золото вместо долларов США в оплату нефтепродуктов вводят в ........

- 25 ноября 2022, 17:35

- |

Правительство Ганы работает над новой политикой покупки нефтепродуктов за золото, а не за доллары, сообщил вице-президент Махамуду Бавумия в Facebook в четверг.

Этот шаг призван решить проблему сокращения валютных резервов в сочетании со спросом на доллары со стороны импортеров нефти, что ослабляет местную валюту и увеличивает стоимость жизни.

- комментировать

- ★3

- Комментарии ( 8 )

Цены квартир в Краснодарском крае

- 25 ноября 2022, 13:23

- |

Выкачал данные Домклик по Краснодарскому краю за 4 года. Планирую обновлять их ежемесячно. На сегодня графики выглядят так:

После того, как новый сочинский начальник запретил строительство новых курятников, барыги кинулись переделывать советские санатории в апартаменты. Жилье получается нарядное и запредельно дорогое — статусные апартаменты для бояр, страстно желающих находиться ближе к даче Царя. Отсюда и своеобразный состав сочинской «первички» и конские ценники на нее. При этом,

( Читать дальше )

Новый центр фиксинга золота будет в Москве,на замену LBMA идет MWS.

- 25 ноября 2022, 11:20

- |

Москва давно критиковала LBMA:

В последние месяцы Россия всё чаще указывает на то, что LBMA занимается недобросовестной практикой, манипулируя рынком драгоценных металлов и поддерживая низкие цены путём сговора о фиксации цен. Это, по их словам, нанесло значительный финансовый ущерб динамике цен и, следовательно, производителям и экспортёрам.

Подобные обвинения усилились после того, как LBMA запретила торговлю российскими драгметаллами, такими как золото, платина, палладий, никель, цинк, медь...

Для сравнения:

Лондонская ассоциация рынка драгоценных металлов (LBMA) покрывает 22% производителя металлов.

Московский Мировой Стандарт (MWS) будет объединять 60 % ...

Это шах и мат англичанам!

Для этого Лавров совершает турне -Конго, Уганда, Египет, Эфиопия… на очереди Венесуэла, Перу...

То есть, мы объединяем государства, желающих участвовать в этом новом инструменте, которые владеют месторождениями этих металлов, а не стран пустышек, у коих нет ничего акромя желания командовать и руководить процессом ценообразования на эти основополагающие базовые стандарты.

Чувствуете надвигающиеся перемены ?

А ведь на основе этих стандартов вытекает и образование золотого(материального) основания для новых курсов валют, да и самих новых валют...

Здравствуй, новый, дивный мир !

Всем недовольным предписывается , трепещать и жаловаться в лигу сексуальных меньшиств )

Вот вам мастер класс как из конфликта на украине вытаскивать такие очевидные плюсы определяющий наш уровень жизни, ведь именно мы ведем вооруженную борьбу за свое право определять в том числе и мировые цены на наши недра...

А значит и моральное право на образование нового центра фиксинга цен именно в МОСКВЕ.

На очереди новые курсы валют да и сами валюты скорее всего претерпят изменения...

А про курс рубля к доллару вы и сами догадаетесь, куда он равнет...

Думайте теперь сколько будут стоить наши активы, а я уже нажимаю кнопку БАЙ(покупка)!

Эксперимент Эрдогана продолжается — Нобелевская премия по экономике все ближе

- 25 ноября 2022, 10:50

- |

Как мы знаем, турецкий ЦБ при Эрдогане — самый креативный и изобретательный центральный банк в мире. Пока инфляция в стране улетает за 85%, турки снижают базовую ставку с 10,5 до 9%.

Причем последствия всего этого эксперимента, с одной стороны, вполне ожидаемые, с другой — очень любопытные. Курс лиры практически не изменился (на уровне 16,53), хотя здесь дело скорее в ее целенаправленной поддержке, а инфляция ожидаемо летит в космос. Явных и более существенных проблем с экономикой, как ни странно, нет. Однако есть история поинтереснее.

Дело в том, что в Турции есть так называемые «депозиты с защитой от девальвации» — грубо говоря, это аналог валютного депозита, при котором государство обеспечивает защиту вкладчика от возможных колебаний курса и, как следствие, инфляции. Они стали частью программы турецкого Кабмина по «дедолларизации» своей экономики. Сейчас объем таких депозитов приближается к 80 млрд долларов, а это, к слову, чуть меньше 10% их ВВП.

( Читать дальше )

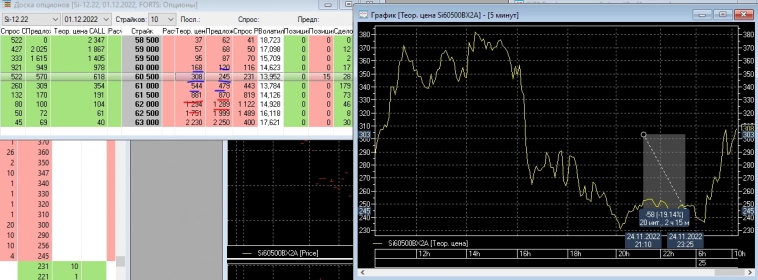

Теория опционов

- 25 ноября 2022, 10:23

- |

Фосагро - стоит ли покупать?

- 25 ноября 2022, 08:33

- |

В портфелях многих инвесторов находится ведущий производитель удобрений. Причина проста — уверенный рост финансовых показателей и стабильные дивиденды. Однако нужно учитывать цикличность бизнеса. Мы уже разбирали отчет за первое полугодие, в котором я акцентировал на этом внимание. Тем, кто только собирается добавить акции себе в портфель, эта статья окажется полезной.

Итак, выручка компании за 9 месяцев 2022 года выросла на 57% до 459,4 млрд рублей. Причем объемы реализации куда скромнее. Фосфорсодержащие удобрения и кормовые фосфаты прибавили 9,1%, а азотные удобрения вообще сократились на 0,3%. Причина роста выручки — цена реализации. С учетом рекордного дефицита удобрений и закрытия производств в Европе, цена удобрений в 2022 году значительно выросла.

Также сообщалось о сокращении продаж российских удобрения в связи с запретительными условиями страхования, фрахта и проведения банковских платежей. Плюс блокировка в портах наших удобрений. Этот риск частично ушел после разблокировки Нидерландами 20 тыс. тонн российских удобрений и просьб ООН.

( Читать дальше )

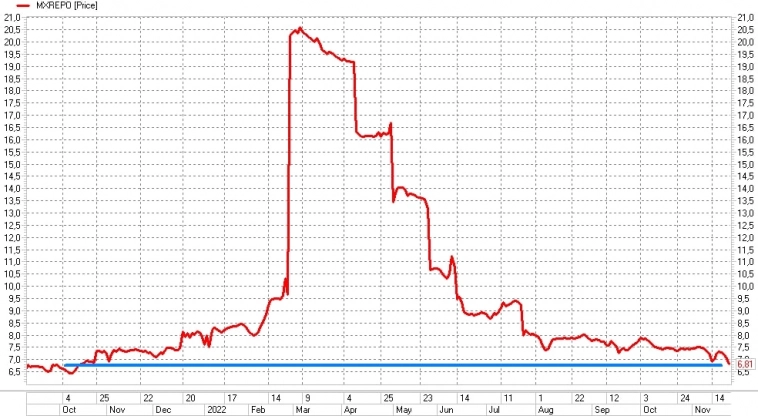

Море денег? Ставки денежного рынка на минимуме с октября 2021 года

- 25 ноября 2022, 07:50

- |

Обратимся к денежному рынку. К привычному индикатору, однодневным сделкам РЕПО с ЦК.

Из достижений рынка – он продолжает удерживать лидерство по доходности в этом году. Акции в минусе, облигации вышли в плюс, но далеки от примерно 9,5%, которые принесут сделки РЕПО с ЦК в этом году.

Однако обращается на себя внимание поведение денежного рынка в последних 2 недели.

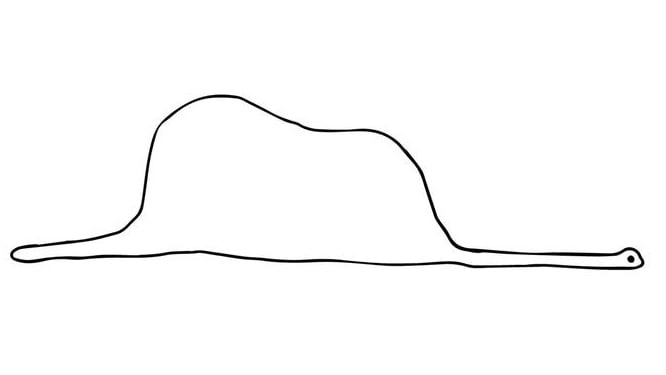

"- Разве шляпа страшная? — возразили мне. А это была совсем не шляпа. Это был удав, который проглотил слона." Антуан де Сент-Экзюпери, «Маленький принц»

( Читать дальше )

не менять статус резидентства для россиян, работающих за границей.

- 25 ноября 2022, 01:42

- |

t.me/kommersant/43643

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал