Избранное трейдера Стецура Александр

Сколько еще будет слабеть рубль?

- 12 июля 2023, 08:01

- |

Самый важный вопрос про взаимоотношение деревянного и грязной зеленой бумажки.

Основные причины стремительного ослабления рубля:

✔️ Объем продаж валюты крупнейшими экспортерами за месяц снизился на 22,9% с 9,1 млрд в мае до $7 млрд в июне.

✔️ Доля крупнейших покупателей валюты за июнь выросла с 10% до 40%. Крупные компании конвертировали валютные кредиты в рублевые.

✔️ Сильный отток капитала за месяц, преимущественно на фоне мятежа Пригожина. Валютные депозиты в банках ужались за июнь на $9.1 млрд с $161.6 млрд до $152.4 млрд.

На данный момент ослабление остановилось, но это скорее всего продлиться недолго. Есть два основных варианта:

1. Проторговка в текущем диапазоне с дальнейшим ослаблением;

2. Дальнейшее ослабление через откат к 86 рублям за доллар.

Какой максимум ослабления рубля?

Если не учитывать апокалиптические сценарии, то диапазон 105 — 113. Если дойдем, то именно там можно менять почти всю валюту обратно в рубли. Впрочем, частично продавать валюту имеет смысл уже сейчас.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

17 июля - начало Великого Конца?

- 09 июля 2023, 08:58

- |

Речь про доллар и рубль, но не только...

Что-то вновь оживились предсказатели, экстрасенсы и ванги местного разлива в образе аналитиков, прогнозистов и армагедонщиков.

Для любителей конспирологии и точных цифр вот подробная раскладка по датам на перспективу.

prognoz-kursa.ru

На следующей неделе курс Доллара подорожает до 92.99, а через две недели курс составит 98.31 руб.

Прогноз курса Доллара на завтра 90.21 руб., на послезавтра 91.50.

Курс в течение ближайшего месяца будет торговаться в диапазоне 90.21 — 102.85 руб., с тенденцией некоторого роста к 102.85 руб. от текущего уровня в 91.25.

К концу текущего июля курс Доллара на бирже ожидаем на уровне 99.42 руб., к концу августа 107.37, а в последний день сентября 115.96 руб.

В перспективе полугода курс Доллара вырастет — в январе 2024 ожидаем 133.21 руб.

В дальнейшем курс будет подрастать и поэтому через год ориентир в 136.05 руб.

В предстоящие два года ожидаем рост курса.

В течение двух лет минимальный курс опустится до 99.42, а самый высокий курс коснется 146.93 руб.

( Читать дальше )

Сбер. Жертва недели. Минфин заигрался с валютой.

- 07 июля 2023, 16:58

- |

07 июля. Промежуточные итоги недели.

Факты.

За неполную неделю.

Сбер акции купили 900мр, причем две трети роста покупок пришлось на сегодня. Фьючерсы купили 400мр.

ГП продали акции 320мр, фьючерсы продали 30мр.

Интерпретация.

Вся Игра в валюте.

Судя по силе роста валюты в Игре задает тон Крупный Игрок. Ему помогают Банки (они поднимают переоценку ОВП). Мелкие движения обусловлены действиями Избушек.

Кто же этот Крупный Игрок?

Минфин РФ.

В условиях дефицита бюджета Минфин пошел на беспрецедентные меры — повторил «фокус с ФНБ конца прошлого года». Подняли валюту, забрали валюту из ФНБ по хорошему курсу (больше рублей, меньше дефицит бюджета). В процессе активно участвует Федеральное Казначейство.

Недаром Набиуллина заранее оправдывалась в участии Минфина-ЦБ РФ в ослаблении рубля.

С учетом сказанного и по аналогии с предыдущим опытом — курс доллара будет падать, начиная с сегодняшнего вечера. Первая цель по доллару 86,5. Строго ИМХО.

Прогноз. Сбер вверх на 248+. Срок неделя.

Подробности — Телеграм, t.me/sberanaliz

( Читать дальше )

USDRUB: short

- 08 мая 2023, 08:35

- |

Цель 46000. Ждать по моим прикидкам долго не придется.

Что можно а что нельзя неквалу на московской бирже

- 03 мая 2023, 22:53

- |

Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 20.10.2022, с изм. от 19.12.2022) «О рынке ценных бумаг» (с изм. и доп., вступ. в силу с 19.04.2023), статья 14. Допуск ценных бумаг к организованным торгам.

Статья 3. Биржа вправе осуществлять листинг ценных бумаг путем их включения в котировальные списки, являющиеся частью списка допущенных к организованным торгам ценных бумаг. Правила включения ценных бумаг в котировальные списки и их исключения из котировальных списков должны соответствовать требованиям нормативных актов Банка России.

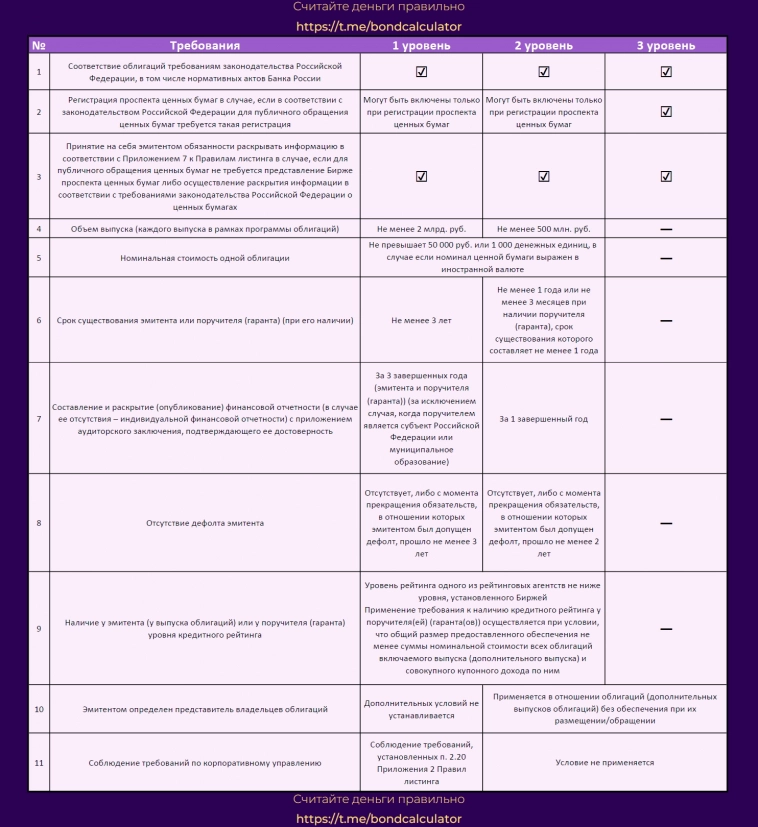

У облигаций 3 котировальных уровня:

Чем выше уровень списка, в который включен тот или иной актив, тем выше надежность инструмента и меньше риск при использовании его в торговле.

Что с этим делать практически? Открываем сайт московской биржи, пишем в поиске наименование бумаги, к примеру, RU000A1043E2.

Листаем страницу вниз и видим:

( Читать дальше )

Нижнекамскнефтехим #NKNC_P

- 02 мая 2023, 11:42

- |

Нижнекамскнефтехим #NKNC_P

Эмитент добавлен в портфель 30 сентября 2022г

(озвучил на канале)

Балансовая стоимость 199.953р

Рыночная стоимость 299.470р.

Текущая доходность 49.74%

Дивидендная доходность 0%

Компания продолжает оставаться в портфеле. Причин для закртытия позиция сейчас у меня нет, даже при наличии достаточно хорошей доходности.

На данный момент на мой взгляд интересные уровни для покупки актива следующие: 90.50, 81.50, 76.50, 67.00, 60.00.

Данные цены означают лишь одно: при подходе цены к данным уровням, нужно наблюдать, как цена будет их отрабатывать. В случае остановки, проторговки и разворота есть смысл покупать. Если цена проходит и не замечает — отчет очевиден.

Перед открытием позиции всегда необходимо иметь ответы на два главных вопроса:

1 Какой риск закладывается в сделку?

2 Где позиция будет закрыта в случае развития негативного сценария?

Состав портфеля/история публичных сделок на 2023.05.01

drive.google.com/file/d/1HG_w05BTxSORnZNFFsZYzbsx622OsAkm/view?usp=share_link

( Читать дальше )

Риски инвесторов 2023

- 24 января 2023, 08:38

- |

Основные риски инвестирования в российский рынок

- Самый главный – уход нерезидентов из российских бумаг. На горизонте год два вряд ли будет реализован. Но именно он будет как дамоклов меч висеть над нашим рынком. И заключение мирного договора с Украиной приближает его реализацию

- Военная экономика – ограничение прибыли частных компаний через регулирование цен, повышение ренты за использование природных ресурсов, НДПИ и иное увеличение налоговой нагрузки. Пока риск не реализуется. Потенциально есть. Предвестник – смена либерального блока в правительстве и ЦБ.

- Переформатирование рынка сбыта – удастся ли заместить объемы европейского рынка азиатскими и другими. Какой будет дисконт с учетом санкционной политики запада. В настоящее время системы выстраивается. Следим за объемом экспорта и ценами на него.

- Усиление доли государственного участия в экономике. Примеры выдавливания частного бизнеса имеются (ДВМП, слухи по Лукойлу). Главное, чтобы это не стало тенденцией.

- Уход частных компаний с фондового рынка или основных якорных акционеров. Пока не имеет массового характера. Но не исключено – в частности примеры Детского мира, потенциально Энел. Уход Воложа из Яндекса. Держим руку на пульсе.

- Долговременный отказ от раскрытия финансовых результатов и представления отчетности. Затрудняет оценку потенциала крупных инвесторов в оценке потенциала компаний и их участия в покупке как отдельных секторов, так и рынка в целом

- Дивиденды. Риск снижения уровня дивидендных выплат. Денежный поток, направляемый на дивиденды, может быть переориентирован на поддержание компаний и бизнеса. В перспективе реализация этого риска делает вложения в акции менее привлекательным.

- Неопределенность и риски политического и макроэкономического характера. СВО на Украине. Перестройка мировой политической системы и центров принятия решения. В процессе реализации. Поражение на этом участке делает вложения в российский рынок на среднесрочной перспективе малоперспективными.

- Рынок капитала. Сейчас российский рынок отрезан от мирового рынка инвестиций. Перспективы его восстановления имеются – так как нет такого преступления, на который не пошел бы финансовый мир ради прибыли. Так или иначе потоки будут проникать и подпитывать наш рынок.

- Дефолт по государственным долгам. Риск минимален

t.me/ATOR_INVEST/411

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал