Избранное трейдера Алекс Смирнов

Далеко ли до разворота? Как поймать разворот ставки, дивиденды, что подкупаю и тд.

- 11 сентября 2024, 11:06

- |

Очень давно, еще в феврале текущего года, ошибся с таймингом, практически полностью выйдя из акций. Далее несколько месяцев наблюдал как индекс медленно переписывает хаи. Сильно меня это не беспокоило, разве, что давило на самомнение, дескать я динозавр и рынок уже давно поменялся. Но рынок сам все расставил на свои места.

Честно говоря, абсолютно не ожидал настолько сильно залива, даже с учетом всех вводных. Радуюсь ли? Нисколько, так как вижу за красными цифрами разочарование, трагедии и убытки, даже если они чужие.

Ладно, преамбулу закончили теперь по делу.

Индекс наконец-то успокоился в ожидании макрухи. Ожидаю диапазон 2500-2800 как место ожидания разворота ставки.

Каждую среду следим за шоу инфляция, а уже в эту пятницу финал летнего сезона – ставка ЦБ

( Читать дальше )

- комментировать

- ★44

- Комментарии ( 42 )

Опять удобряем портфель! Свежие облигации: ФосАгро БО-П02 [флоатер]

- 11 сентября 2024, 08:37

- |

Совсем недавно ФосАгро анонсировало аж два новых выпуска в китайских юанях, а вот теперь решило разместить ещё один, и гораздо более традиционный — дебютный флоатер с привязкой к ключевой ставке. Заявки соберут уже завтра, 12 сентября. Неквалам тоже будет интересно: в отличие от РУСАЛа, свежий выпуск ФосАгро доступен всем.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски РУСАЛ, КАМАЗ, Whoosh, Балт. лизинг, ТАЛК Лизинг, Интерлизинг, Росагролизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🌱А теперь — помчали смотреть на новый выпуск ФосАгро!

![Опять удобряем портфель! Свежие облигации: ФосАгро БО-П02 [флоатер] Опять удобряем портфель! Свежие облигации: ФосАгро БО-П02 [флоатер]](/uploads/2024/images/21/79/60/2024/09/11/7c39ba.webp)

🌻Эмитент: ПАО «ФосАгро»

🌱ФосАгро — один из крупнейших в России и Европе производитель фосфорных удобрений и мировой лидер в производстве фосфатного сырья.

( Читать дальше )

Несколько слов про дефолты

- 11 сентября 2024, 07:43

- |

Несколько слов про дефолты. В финансовой системе, имеющей очевидные проблемы с корпоративным кредитным процессом, дефолты – дело времени. Сегежа, рейтинг которой позавчера упал на новые -2 ступени (теперь BB+, до этого было 2 падения по 2 ступени, начинали с A+). Росгео (рейтинг А- с негативным прогнозом, а с сегодня – на пересмотре), сообщившее вчера, что не имеет средств на погашение 6-миллиардного выпуска в конце сентября. Это не исключения, это симптомы. Которых должно становиться больше. Что-то выживет, что-то нет.

Повторим давнюю мысль. Воспринимать банковский депозит в истории с рискованным рынком облигации как тихую гавань – это комфортная форма самообмана. Облигации с возросшей вероятностью дефолта можно (хотя бы постараться) продать. Проблемный кредит просто так назад не заберешь. Теперь он — потеря банка, он же — неконтролируемый риск вкладчика.

Всё интересное – впереди и, видимо, совсем не за горами.

Есть / был сдерживающий фактор в виде ФНБ. На него мы долго полагались в суждениях о стабильности. Но по мере сокращения фонда средства из него должны выделяться всё более избирательно и неохотно. Так что это сдерживание, возможно, уже в прошлом.

( Читать дальше )

Вот уже как 8 месяцев я пытаюсь расстаться с Джетленд и продать все займы.

- 11 сентября 2024, 07:12

- |

Если вкратце, то в конце декабря 2022 года:

▪️открыл счет;

▪️завел деньги в сумме 60000 руб;

▪️выбрал агрессивную стратегию с доходностью до 23% годовых;

▪️за 2023 год я заработал чуть больше 6000 руб (опять же по данным платформы).

Итого моя доходность в Джетленд, за минусом НДФЛ и потерь по дефолтам, за 2023 год составила всего лишь 11,2% годовых (за указанный период инвестиции в российские акции принесли мне чистыми 55%).

После такой «сказочной» доходности я решил выйти из Джетленд и в январе текущего года начал распродавать займы.

И вот итог:

▪️вывел на сегодня 54700 руб;

▪️вывести осталось 10362 руб, из которых задержаны выплаты на 1553 руб и 1300 руб реструктуризировано. Опасность состоит в том, что данные займы могут легко превратиться в дефолтные;

▪️сумма дефолтов в текущем году составила 3043 руб, а за весь период инвестирования 5150 руб.

А теперь считаем:

60000 руб (завел на платформу) — 54700 руб (вывел с платформы на сегодня) = 5300 руб (именно такую сумму мне осталось вывести с Джетленд, чтобы хотя бы отбить вложенные деньги и выйти в ноль).

( Читать дальше )

Дюрация облигаций: что это и почему она важна (на примере Васи и Пети)

- 10 сентября 2024, 20:25

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги. Ещё мы затронули тему доходности облигаций.

⏳Сегодня рассмотрим ещё один важный параметр - дюрацию. Новоиспеченные инвесторы-бондоводы часто путают дюрацию и срок до погашения. Не надо так.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⏱️Что вообще такое дюрация

⏳Хотя «дюрация» (duration) буквально переводится как «длительность», в инвестициях она скорее отражает меру риска, чем время.

Простым языком: дюрация — это средний срок полного возврата инвестиций. Т.е. за сколько дней/месяцев/лет вложенный капитал вернется инвестору.

( Читать дальше )

Индекс остановил рост, государственные компании начинают испытывать трудности с погашением долгов🔥Акции и инвестиции

- 10 сентября 2024, 19:04

- |

📉IMOEX -1.2% Индекс остановил рост, спекулянты фиксируют при быль в ожидании завершения отскока. Дополнительное давление на рынок оказывает резкое снижение цен на нефть😔

📉BRENT -4.1% Цены на нефть теряют более 4%, котировки опустилась ниже отметки в $70 за баррель впервые с декабря 2021 года. Давление на рынок оказывают сигналы спада экономической активности в США и Китае, усиливающие опасения трейдеров в отношении перспектив спроса на нефть. Опубликованные во вторник статданные показали резкое замедление темпов роста китайского импорта в августе — до 0,5% с июльских 7,2%😔

📉Росгео 1 -20% Сегодня государственная компания Росгеология с рейтингом А-⚠️ объявила, что не сможет погасить облигации. В моменте падение составляло более 34%. Компания попробует найти гос. финансирование и/или договориться с держателями облигаций(рестракт). В любом случае это будет уже после плановой даты погашения, так как СД на сегодня не сформирован (а зачем его формировать, мы работаем люди в курсе😁)

Интересно также то, что 2 месяца назад у компании была вся сумма на погашение облигаций (и даже больше ). Денежных средств на счетах по итогам 1 полугодия 2024 года было 6,6 млрд по РСБУ и 9,9 млрд руб. по МСФО, но через 2 месяца они уже не могут найти 6 млрд руб. на погашение выпуска🤷♂️

Держателям облигаций гос. компаний стоит внимательно изучить этот кейс, особенно убыточных, похоже пора от этих компаний избавляться😳

📉VK -3.2% Инвестиционный банк «Синара» понизил прогнозную стоимость акций VK на конец 2024 года с 570 до 320 рублей за штуку. Рекомендация для этих бумаг была пересмотрена с «покупать» до «продавать». Аналитики скорректировали модель оценки VK с учетом результатов за первое полугодие 2024 года. По их мнению, оказывающие давление на рентабельность инвестиции в новые направления, как и текущие финансовые результаты компании, «сигнализирует о высокой степени неопределенности». Эксперты снизили прогноз по выручке VK в 2024 году на 3%, по EBITDA — на 96%, в 2025 году — на 2% и 70% соответственно🤔

📈МТС +0.2% «Дочка» МТС запустила ИИ-облако, вложит в его развитие более 1 млрд руб. до конца 2025г🧐

🌿 Пора покупать Фосагро?

- 10 сентября 2024, 17:33

- |

Сектор российский удобрений уверенно пережил пандемию в 2020 году и чувствовал себя лучше рынка. Похожую картину мы видели и в 2022 году, когда акции Фосагро на конец года оставались пусть в небольшом, но плюсе, а индекс Мосбиржи за этот период просел более, чем на 40%.

☝️ Сейчас же мы видим обратную ситуацию, акции компании скорректировались чуть сильнее индекса. И здесь встает закономерный вопрос, это хорошая возможность для долгосрочных инвесторов? Или же в бизнесе действительно есть какие-то проблемы?

Для того, чтобы детально разобраться в этих вопросах, мы поговорим с руководителем IR отдела компании ПАО «Фосагро» Андреем Серовым, который любезно согласился прийти к нам на эфир.

🌍 Как вы знаете, население Земли продолжает расти, а пахотных земель становится все меньше. Это приводит к необходимости увеличения урожая, который можно собрать с 1 кв. метра. И здесь ключевым продуктом для достижения таких целей являются удобрения. Но какие именно, фосфорсодержащие, калийные или азотные?

( Читать дальше )

Ситуация на бирже и немного теханализа

- 10 сентября 2024, 15:53

- |

Российский рынок после успешного отскока от уровня поддержки в 2500 п. по Индексу, снова перешел к коррекции. Сегодня котировки большинства бумаг теряют в пределах 1-2%, а сам Индекс, ударившись в сопротивление на 2700 п., падает на 0,7%. Причем развить краткосрочный восходящий тренд до 2800 п. еще возможно, но V-образного разворота я не жду.

📉Куда вероятнее увидеть повторный залив в зону поддержки с последующей проторговкой этих значений. О разворотном паттерне «двойное дно» я уже говорил ранее. Ну и не забываем об «отсрочке» мирных переговоров. По заявлениям властей, к ним можно перейти только после «освобождения» Курской области, на что потребуется время.

Почти все компании отчитались за первое полугодие 2024 года, и в отчетах я не вижу предпосылок к росту на фоне эскалации конфликта. Высокая ставка бьет по финансовым расходам компаний. Однако и драйверы к снижению на исходе. Инвесторы активнее начинают выкупать активы с текущих значений. В их числе и ваш покорный слуга.

( Читать дальше )

Как померить степень инфоцыганства? (и понять, где его нет)

- 10 сентября 2024, 14:53

- |

К вопросу инфоцыганства в околобирже, как его описать и градуировать тяжесть оного.

Все просто, до того как в жизни у человек случился околорынок, у него все-таки случился рынок. Ну нет такого, чтобы человек сначала захотел обучать инвестициям, а потом сам узнал, что такое акция. Сначала все более-менее хомяки (хомяки-в-себе или хомяки-для-себя, как наверное сказал бы Гегель), а потом уже приходит мысль, что в околорынке деньги лежат каким-то более человечным способом, чем на рынке. Как в любом бизнесе, вот работа — вот результат, и даже есть пропорция между ними (и даже, как в любом инфобизе, можно начать с нуля).

А в рынке можно сделать все правильно, по науке и по уму, и получить фиг. Ну вот год такой, бывает. Еще можно получить прибыль на счет, но счет… заблокируют, обособят, обанкротится контора, где этот счет, выберете по вкусу. Просто может надоесть всю жизнь возиться с циферками, с людьми интереснее. В общем, человек направляет стопы в околорынок.

( Читать дальше )

Надеюсь у нас так не будет.

- 10 сентября 2024, 14:37

- |

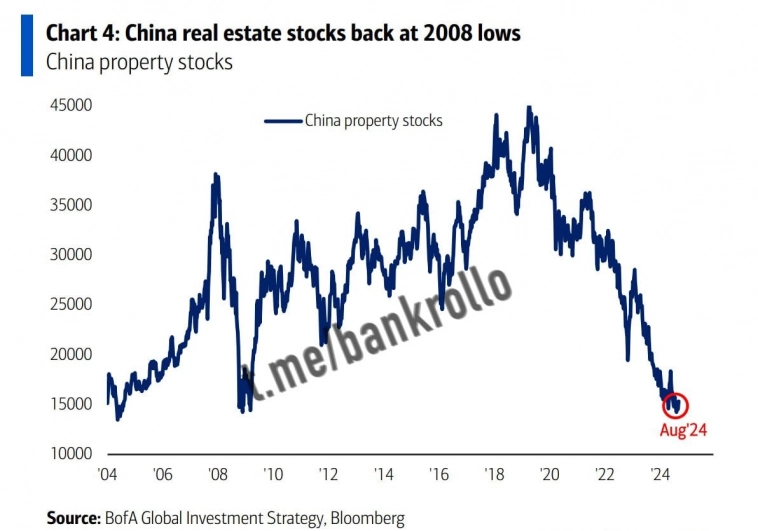

Акции на рынке недвижимости Китая торгуются почти на историческом дне. Это самый низкий уровень за последние 20 лет. Всего за четыре года акции компаний из отрасли недвижимости упали более чем на 90%, у большинства застройщиков они фактически превратились в бумажки.

Возможен ли у нас подобный сценарий? Моё мнение, что нечто похожее может быть, но всё же в меньшей степени. Или ничего подобного не увидим?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал