комментарии Воронов Дмитрий на форуме

-

Сплошной позитив в отчёте Позитива. Почему же котировки падают?

Сплошной позитив в отчёте Позитива. Почему же котировки падают? 🚀 ИСТС: покупаем KLAC

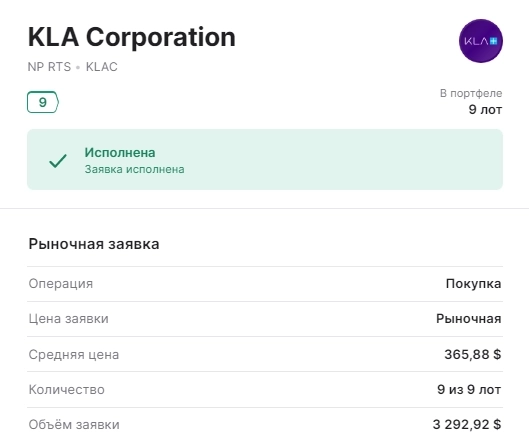

🚀 ИСТС: покупаем KLAC

Добрый вечер, друзья!

Сегодня в рамках ИСТС покупаем акции KLA (KLAC). Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

Авто-репост. Читать в блоге >>> ⭐️ Гонконгские эмитенты: компания Sunny Optical Technology

⭐️ Гонконгские эмитенты: компания Sunny Optical Technology

Добрый день, друзья!

Анонсированную ранее индивидуальную оценку конкурентоспособности гонконгских эмитентов (https://smart-lab.ru/blog/818963.php) продолжаю анализом компании Sunny Optical Technology (HK:2382), которая производит оптику: линзы и камеры для мобильных телефонов, ноутбуков, цифровых фотоаппаратов и систем видеонаблюдения; научные и промышленные микроскопы; различные оптические системы и измерительные датчики; геодезические инструменты; медицинское и фармацевтическое оборудование. Компания была основана в 1984 году.

📊 Из финансового отчёта эмитента следует, что за 2 полугодие 2021 года рентабельность продаж превысила 13%, снижение (!!!) выручки составило 8% г/г, а коэффициент текущей ликвидности возрос до 2,4х (подробнее с отчетностью можно ознакомиться

Авто-репост. Читать в блоге >>> ⭐️ Гонконгские эмитенты: CK Asset Holdings

⭐️ Гонконгские эмитенты: CK Asset Holdings

Добрый день, друзья!

Анонсированную ранее индивидуальную оценку конкурентоспособности гонконгских эмитентов (https://smart-lab.ru/blog/818963.php) начинаю с безоговорочного лидера рейтинга – компании CK Asset Holdings (HK:1113), которая занимается строительством и управлением производственной, торговой, гостиничной недвижимости, а также энергетических и инфраструктурных активов во всём мире (Китай, Европа, США и др.).

Компания образовалась в 2015 году в результате объединения девелоперских активов компаний Cheung Kong Group и Hutchison Whampoa. Входит в сотню крупнейших китайских компаний.

📊 Из финансового отчёта эмитента следует, что за 2 полугодие 2021 года рентабельность продаж составила 35%, прирост выручки превысил 33% (!!!), а коэффициент текущей ликвидности возрос до 3,0х (подробнее с отчетностью можно ознакомиться

Авто-репост. Читать в блоге >>> Гонконгские эмитенты: 3 компании с лучшим конкурентным потенциалом

Гонконгские эмитенты: 3 компании с лучшим конкурентным потенциалом

Добрый день, друзья!

Завершил сбор информации и расчёты по оценке уровня конкурентоспособности гонконгских эмитентов.

👉 Поскольку у большинства гонконгских эмитентов отчётность публикуется два раза в год, расчётный период принял равным 6 месяцам.

Показатели конкурентоспособности компаний за 2 полугодие 2021 г. представлены в таблице. Описание методики оценки приведено здесь: http://moderncompetition.ru/general/upload/articles/p46-64.pdf.Результаты расчётов оказались весьма неожиданными. На первом месте с большим отрывом находится строительная компания CK Asset Holdings (HK:1113). Это показалось мне очень удивительным, ведь китайский строительный сектор сейчас испытывает значительные трудности.

Также в числе лидеров по уровню конкурентоспособности мы видим компании Meituan (HK:3690) и Alibaba Group (HK:9988).

Означает ли это, что уже завтра можно покупать акции перечисленных лидеров? Ни в коем случае! При принятии решения об инвестировании решающее значение имеет

Авто-репост. Читать в блоге >>> ⭐️ Гонконгские эмитенты: оценка тенденций китайского рынка

⭐️ Гонконгские эмитенты: оценка тенденций китайского рынка

Добрый день, друзья!

Совсем скоро у физических лиц появится возможность покупки акций гонконгских эмитентов на СПБ Бирже.

Для покупки акций отдельных компаний следует понимать макроэкономическую ситуацию в их стране базирования. Поэтому сегодня я предлагаю дать общую оценку тенденций развития китайской экономики.

Несмотря на то, что Китай уверенно вышел на первое место в мире по объему ВВП (по паритету покупательной способности), последние пять лет были для него достаточно сложными:

👉 Замедление темпов роста китайской экономики (она уже слишком велика, чтобы расти на 7-8% в год)

👉 Американо-китайское торговое и политическое противостояние

👉 Пандемия коронавируса (в Китае до сих пор продолжаются локдауны)

👉 Политическая борьба в Китае перед осенним съездом компартии (на котором Си Дзиньпин планирует «обнулить» свои предыдущие сроки правления и остаться у власти)

Авто-репост. Читать в блоге >>> ⭐️Американские эмитенты: компания MGP Ingredients

⭐️Американские эмитенты: компания MGP Ingredients

Добрый день, друзья!Перед летним сезоном отчётов начинаю отбирать американских эмитентов для применения в рамках инвестиционно-спекулятивной торговой системы, о которой рассказывал здесь: https://smart-lab.ru/blog/811155.php.

Компания MGP Ingredients (MGPI) является производителем дистиллированного спирта премиум-класса, спиртных напитков, а также технических спиртов, используемых при производстве косметической продукции, бытовой химии и фармацевтических препаратов. Компания была основана в 1941 году.

Высокая конкурентоспособность продукции MGP Ingredients обусловила отличную динамику финансовых результатов компании. За пять лет (с 2017 по 2021 фискальные годы) годовая выручка эмитента увеличилась с 347 до 627 млн. USD (на 81%), годовая чистая прибыль возросла с 41 до 91 млн. USD (на 122%), а котировки акций взлетели с 43 до 78 USD (на 82%).

📊 В начале мая 2022 г. был опубликован финансовый отчёт эмитента за 1 кв. 2022 г. Финансовые результаты компании значительно превзошли ожидания аналитиков: рентабельность продаж составила 19%, прирост выручки ускорился до 80% г/г (!!!), а коэффициент текущей ликвидности возрос до 4,7х (подробнее с отчетностью можно ознакомиться

Авто-репост. Читать в блоге >>> 💥 Свет в конце туннеля

💥 Свет в конце туннеля

Добрый день, друзья!

В последние дни продолжается снижение цен на активы класса commodities (о котором мы рассуждали здесь: https://smart-lab.ru/blog/814339.php).

Возможными причинами этого снижения могут быть техническая коррекция после ажиотажного весеннего взлёта, либо падение спроса со стороны промышленных потребителей из-за рецессии.👉 В то же время, независимо от причин, снижение цен на базовые сырьевые активы должно привести к замедлению инфляции. Вполне возможно, что уже сейчас появились первые признаки этого замедления.

В четверг был опубликован майский базовый ценовой индекс расходов на личное потребление – один из множества показателей инфляции, публикуемых в США. Не вдаваясь в статистические тонкости его расчёта, ограничусь констатацией того, что именно этот показатель использует ФРС при в качестве основного индикатора инфляции (а не индекс потребительских цен, который мы традиционно отслеживаем).

Авто-репост. Читать в блоге >>> ⭐️ Гонконгские эмитенты: компании Xiaomi

⭐️ Гонконгские эмитенты: компании Xiaomi

Добрый день, друзья!

Готовы расчёты по первому гонконгскому эмитенту! 👍

Сначала несколько методологических комментариев для тех, кто предпочитает анализировать финансовые показатели эмитентов самостоятельно.

Как оказалось, добротных скринеров с поквартальными финансовыми результатами по гонконгским эмитентам – нет.

В первом приближении может показаться, что неплохие данные предоставляет всеми нами любимый Трэйдингвью. У них квартальные данные есть за пару лет, что неплохо.

Однако, для Xiaomi показатели в Трэйдингвью приводятся Гонконгских долларах (HKD), а отчётность Xiaomi — в женьминьбинях (RMD), что вносит существенные расхождения в показатели от Трэйдингвью, в силу чего я был вынужден отказаться от использования их данных.

👉 Поэтому финансовые показатели пришлось собирать вручную – с сайтов эмитентов. Это весьма трудоёмкий процесс, и поэтому глубина расчётов пока составляет всего лишь пять кварталов. В то же время, этого вполне достаточно, чтобы оценить конкурентный потенциал компании.

Авто-репост. Читать в блоге >>> 🙈 Netflix: отрицательный рост

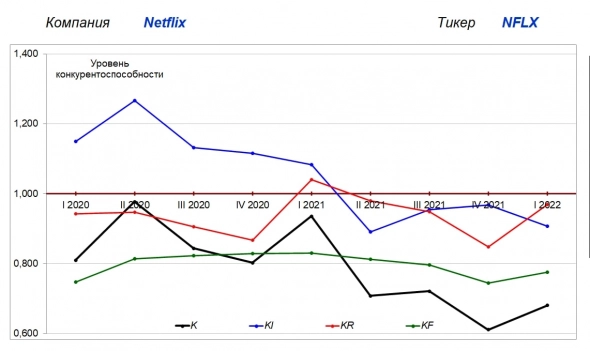

🙈 Netflix: отрицательный рост

Добрый день, друзья!

Вы прекрасно помните, что зимний сезон квартальных отчётов в США был очень драматичным для инвесторов. Такие гиганты как Meta Platforms (Facebook) и PayPal потеряли после публикации своих отчётностей по 20-25%.

А началась эта безумная волатильность с публикации финансового отчёта Netflix, капитализация которого на следующий день упала на 22% за одну торговую сессию.

👉 Поэтому, несмотря на то, что в моём портфеле нет акций Netflix, я с интересом наблюдал за отчётом компании, который был опубликован вчера после закрытия рынка.

Если говорить кратко, то квартальные результаты разочаровали инвесторов. Динамика ключевых финансовых индикаторов Netflix – отрицательная (см. график).

Прогноз продаж на следующий квартал – также негативный (прирост выручки всего на 9,7% г/г). С одной стороны, прогноз замедления темпов роста продаж был дан ещё квартал назад и уже должен быть заложен в цены.

С другой стороны, в этот раз руководство компании привело так много негативных факторов (высокая конкуренция; эффект высокой базы от пандемии; совместное использование учетных записей домохозяйствами; а также Российско-Украинский конфликт), что стала очевидней серьёзность проблем Netflix.

❗️ В результате вышеперечисленного у компании впервые за много лет сократилось количество подписчиков (на 0,2 млн. при прогнозе прироста на 2,5 млн.). А самое страшное, что в следующем квартале ожидается продолжение падения количества подписчиков ещё на 2,0 млн.

Авто-репост. Читать в блоге >>> Инвестиционная палата: недоступны сделки на Питерской бирже

Инвестиционная палата: недоступны сделки на Питерской бирже

Добрый день, друзья!

Вопрос к инвесторам, покупавшим акции иностранных эмитентов на Питерской бирже через брокера «Открытие» и переведённых к брокеру «Инвестиционная палата»: удалось ли хоть кому-то продать переведённые акции в Инвестиционной палате?

У меня совершение сделок по-прежнему остаётся недоступным (хотя свои бумаги вижу в торговом терминале Палаты).

Заранее благодарю за информацию.

Авто-репост. Читать в блоге >>>

75000 АКРОН ПОГНАЛ ТАРЮ

Иванов Олег, будьте осторожны, это же не биткойн. Друзья, подскажите, пожалуйста, когда ожидается отчёт Акрона за 4 кв. 2021 г?

Друзья, подскажите, пожалуйста, когда ожидается отчёт Акрона за 4 кв. 2021 г?

P. S. Инвестинг показывает, что 31.03. 🔥 Инфляция + Инверсия = Коррекция?

🔥 Инфляция + Инверсия = Коррекция?Добрый день, друзья!

С ростом темпов инфляции всё чаще можно услышать от различных аналитиков тезис о том, что лучшей защитой от инфляции являются акции, которые в долгосрочном периоде всегда обгоняют инфляцию.

Поскольку доля акций в моём инвестиционном портфеле достаточно велика, я с удовольствием согласился бы с этим тезисом. Однако, более детальное изучение этого вопроса приводит к выводам о том, что всё не так просто.

Давайте сопоставим динамику индекса S&P500 и темпов инфляции в США за последние 25 лет (см. график ниже).С одной стороны, действительно можно усмотреть некоторую корреляцию между двумя этими графиками, которая особенно сильна в периоды медвежьего рынка (2000-2002, 2008-2009 и 2020 гг.).

Однако, в этих случаях речь идёт об обратной зависимости, когда рецессия в экономике приводит к снижению инвестиционной активности, обуславливающей снижение инфляции.

Что же касается периодов роста, то в первую очередь бросается в глаза синхронный взлёт инфляции и индекса S&P500 в 2020-2021 гг. Однако мы знаем, что первопричиной этого взлёта является масштабное монетарное стимулирование ФРС США во время пандемии.

🔥 Напротив, с 2002 по 2006 гг., когда ФРС ещё не злоупотребляла «количественным смягчением», значительный и длительный рост инфляции (с 1,1 до 4,3%) не привёл к существенному росту рынка акций, который за указанный период вырос всего на 12%.

Таким образом очевидно, что за 25 лет доходность рынка акций обгонит накопленную инфляцию. В то же время, на более коротких временны́х интервалах, вполне вероятны и не столь оптимистичные варианты.

Авто-репост. Читать в блоге >>> ⭐️ ZIM: дивиденды 25% годовых в USD

⭐️ ZIM: дивиденды 25% годовых в USD

Добрый день, друзья!

В декабре 2021 года я опубликовал инвестиционную идею по израильской судоходной компании ZIM Integrated Shipping Services (ZIM), которая является одним из крупнейших мировых морских грузоперевозчиков (https://smart-lab.ru/blog/747665.php). Компания эксплуатирует флот из 110 контейнеровозов, рефрижераторов, сухогрузов, а также других судов. Основана в 1945 году.

Тогда (в декабре) мне казалось, что эта идея носит скорее спекулятивный характер и исчерпает себя после того, как мировые логистические цепочки начнут восстанавливаться.

Тогда (в декабре) я не мог знать, что посреди Европы возникнет новый железный занавес, из-за которого европейские логистические цепочки разорвутся окончательно. Поэтому сегодня можно говорить о ZIM Integrated Shipping Services, как о полноценной долгосрочной инвестиционной идее.

📊 Несколько дней назад (09.03) был опубликован финансовый отчёт эмитента за 4 квартал 2021 г. Финансовые результаты компании превзошли ожидания аналитиков: рентабельность продаж выросла до 49%, рост выручки к АППГ составил 155% (!!!), а коэффициент текущей ликвидности превысил 1,8х (подробнее с отчетностью можно ознакомиться

Авто-репост. Читать в блоге >>>

Чистая прибыль Lenovo Group по МСФО за 3 мес. 2022 финансового года составила $485,167 млн., увеличившись на 96,6% по сравнению с $246,807 млн. в предыдущем году. Выручка увеличилась на 26,8% до $16,929 млрд. против $13,348 млрд. годом ранее.

doc.irasia.com/listco/hk/lenovo/interim/2022/int1q.pdf

Вадим Джог, подскажите, на каком сайте Вы берёте отчётность Леново? Кто-то продавал сегодня доллары?

Кто-то продавал сегодня доллары?

Друзья, попытался сегодня продать доллары через Фридом Финанс и не смог. Менеджер сообщает, что якобы валютная биржа сегодня была недоступна для частных инвесторов.

Скажите, у других брокеров такая же ситуация или кому-то всё же удалось продать доллары по высокому курсу?

Авто-репост. Читать в блоге >>> 🔥 Американо-Китайское противостояние: новый поворот

🔥 Американо-Китайское противостояние: новый поворот

Китай заявил о введении санкций против американских компаний Lockheed Martin и Raytheon Technologies, которые участвовали в поставках американских вооружений на Тайвань (https://ria.ru/20220221/tayvan-1774012068.html).

Очень любопытная новость. Похоже, что, завершив олимпиаду, Китай возвращается к теме противостояния с США.

Авто-репост. Читать в блоге >>> ⭐️ Американские эмитенты: компания Synaptics

⭐️ Американские эмитенты: компания Synaptics

Добрый день, друзья!

В качестве новой инвестиционной идеи хочу рассказать о полупроводниковой компании Synaptics (SYNA), которая специализируется на создании решений для взаимодействия пользователя с различными электронными устройствами: сенсорные интерфейсы; системы распознавания лиц и отпечатков пальцев; голосовые сенсоры и др. Заказчиками компании являются производители всевозможных электронных устройств (включая IoT и автопроизводителей). Компания была основана в 1986 году.

По ряду причин до последнего времени Synaptics не могла похвастать огромными темпами роста финансовых показателей. Даже несмотря на ажиотажный спрос на электронику во время пандемии, в 2020-2021 годах выручка и прибыль компании стагнировали.

Всё изменилось в середине 2021 г., когда руководство компании заявило о том, что основным приоритетом в её товарной политике становится интернет вещей (IoT). После этого ключевые финансовые индикаторы стали динамично улучшаться.

Поэтому я с особым интересом ожидал публикации очередного квартального отчёта компании, который был опубликован буквально пару дней назад (03.02.2022 г.).

Авто-репост. Читать в блоге >>> ⭐️ Компания Clearfield: только для квалифицированных инвесторов

⭐️ Компания Clearfield: только для квалифицированных инвесторов

Добрый день, друзья!

Благодаря сезону отчётов, который полным ходом идёт в настоящее время, даже в тёмные времена глобальной коррекции фондовых рынков, на небосклоне появляются такие ракеты, как Clearfield. А вот куда эта ракета направляется: на взлёт или на посадку, Вы узнаете из этой статьи.

Компания Clearfield (CLFD) производит оборудование для обеспечения широкополосного беспроводного и оптоволоконного доступа в интернет (в частности, для сетей 5G). Компания была основана в 1979 году и до 2008 года была известна под именем APA Enterprises.

❗ Внимание! Компания имеет низкую капитализацию, что обуславливает повышенную волатильность котировок её акций и высокие риски потери капитала. Ценные бумаги эмитента не торгуются на российских биржах и поэтому доступны только квалифицированным инвесторам.

👍 Высокий спрос на широкополосный доступ в интернет обусловил отличную динамику финансовых результатов Clearfield. За пять лет (с 2017 по 2021 фискальные годы) годовая выручка эмитента увеличилась с 74 до 141 млн. USD (на 91%), годовая чистая прибыль возросла с 4 до 20 млн. USD (на 400%), а котировки акций взлетели с 13 до 50 USD (на 284%).

На прошедшей неделе (27 января 2022 г.) был опубликован финансовый отчёт эмитента за первый квартал 2022 г. (по её фискальному летоисчислению). Финансовые результаты компании значительно превзошли ожидания аналитиков, вследствие чего котировки Clearfield в пятницу взлетели на 20%.

Авто-репост. Читать в блоге >>>