Блог им. trade_execution |Процесс определения рыночной стоимости компании сложен, потому что:

- 25 марта 2022, 05:44

- |

1. Денежные потоки распределены по нескольким периодам.

2. Различные активы производят денежные потоки с различными рисками.

3. Текущая стоимость будущих денежных потоков должна быть определена.

- комментировать

- Комментарии ( 0 )

Блог им. trade_execution |Крылатые фразы о фондовом рынке

- 14 октября 2021, 07:01

- |

Хорошо завести свой список цитат и высказываний о фондовом рынке. Если в моменте сомневаетесь — Покупать, Продавать или Подождать, то такой список всегда придет на помощь. Обычно он действует, как холодный душ.

- Хорошие акции могут упасть без причины.

- Плохие акции могут расти без причины.

- Тренд может длиться намного дольше, чем вы думали.

- Акции не знают, что вы их владелец.

- Рынок не волнует политика.

- Самая важная переменная на фондовом рынке — направление долгосрочных процентных ставок.

- Федеральная резервная система далеко не так сильна, как принято думать.

- Нет человека или группы людей ответственных за рынок.

- Не существует такого понятия как «здоровая коррекция».

- Сырьевые товары — это почти всегда невыгодное вложение.

- Фондовый рынок ненавидит дефляцию.

- Лучшая среда для акций — низкий и стабильный уровень инфляции.

- Три лучших фундаментальных показателя — это

• Рентабельность собственного капитала,

( Читать дальше )

Блог им. trade_execution |Кредитное плечо НЕ зло!

- 08 октября 2021, 10:07

- |

Вспоминается время, когда на рынке репо с ЦК (вместо депозита) можно было зарабатывать в рублях 18-20% годовых без каких либо рисков (± при такой же инфляции). Хорошее было время, а точнее время тех, кто дает в долг!

Сейчас же на репо с ЦК с трудом наскребешь 5-7% годовых.

Во времена низких процентных ставок хорошо зарабатывают как раз те, кто берет в долг и рискует.

Низкие процентные ставки стимулируют инвестиции в «Рискованные активы». В основном — это активы с неопределенной доходностью, т.е. акции.«Безрисковые активы» — как правило облигации, во времена низких ставок резко уходят на второй план.

Тут очень важно отметить смену циклов ставок. И те, кто уже давно на рынке, эту грань хорошо отличают, как художники отличают оттенки цветов. Такие инвесторы имеют дополнительное преимущество, так как умеют быстро переключаться.

Преимущества инвестора на рынке акций во времена низких ставок

( Читать дальше )

Блог им. trade_execution |Импортируем финансовую отчетность с Marketwatch.com в Google таблицы

- 05 сентября 2021, 16:55

- |

Продолжаем тему полезных фишек для инвесторов и аналитиков. У меня скоро заканчивается платная подписка finbox.com. Финансовая отчетность по компаниям у них очень достойная, ничего не скажешь, но за нее нужно платить ~ $300 в год. Деньги не большие конечно, ну а зачем платить, когда можно раздобыть эту информацию бесплатно. А коэффициенты и мультипликаторы можно и самому посчитать.

В прошлых постах я описывал возможность экспорта мультипликаторов по требуемому тикеру с Finviz в Google таблицы (как я пошагово экспортирую см. тут: https://smart-lab.ru/blog/717974.php). Но проблема в том, что на Finviz Финансовую отчетность нельзя экспортировать из-за некоторых особенностей сайта. Поэтому для экспорта Финансовой отчетности в G-таблицы я использую сайт, у которого таких ограничений нет — Marketwatch.com (кстати www.zacks.com тоже подходит)

( Читать дальше )

Блог им. trade_execution |Отбор акций путем ранжирования мультипликаторов

- 29 августа 2021, 19:13

- |

Про отбор акций в портфель написано немало книг и статей. Хочу поделиться своим методом отбора акций и их включения в Портфель.

Я делаю это очень просто. Перед тем, как приступить к анализу мультипликаторов, определяю наиболее интересный сектор с положительным математическим ожиданием на горизонте 6-9 мес. (как я анализирую сектор см. тут: https://smart-lab.ru/blog/704073.php ).

Далее экспортирую мультипликаторы по нужным мне тикерам из Finviz в Google таблицы (как я экспортирую см. тут: https://smart-lab.ru/blog/717974.php ), а там уже ранжирую их по значениям. В моем случае анализируются 16 коэффициентов с назначением им баллов, на основании которых определяются 1-е, 2-е, 3-е места и т.д.

Что значит ранжировать по мультипликаторам?

Скажем, анализируются 10 компаний на основе ROE. У той, что ROE самый большой, имеет 10 баллов (хорошо), с чуть меньшим — 9 баллов и так по убыванию.

( Читать дальше )

Блог им. trade_execution |Импортируем данные с Finviz.com в Google таблицы

- 22 августа 2021, 15:48

- |

Всем известно, что перед тем как купить те или иные акции, нужно сделать анализ в виде «домашней работы»(это касается среднесрочных и долгосрочных инвесторов). Лично мне в этом нелегком деле помогают скринеры. Как правило finviz.com, stockrow.com и на финишной стадии — платный сервис finbox.com.

Сайты finviz.com и stockrow.com предусматривают платные и бесплатные сервисы. В бесплатном использовании эти сайты хоть и дают некий набор фильтров, но глядя на эти цифры в табличках, складывается такое чувство, что «Смотреть можно, а трогать нельзя». А поскольку это касается моих денег и денег людей, которые мне доверяют, принимать торговое решение, не пощупав эти цифры самому, считаю большой ошибкой в анализе.

Раньше я был верен только Excel, но с недавних пор стал понимать, что хорошей альтернативой являются Google таблицы. Вообще все сервисы Google отлично работают с веб-данными.

В этом посте я расскажу, как можно импортировать данные с сайта finviz.com в Google таблицы.

( Читать дальше )

Блог им. trade_execution |Инструкция по применению P/E в оценке акций

- 01 августа 2021, 13:23

- |

Многие думают, что аналитики из крупных инвестиционных банков или различные гуру обладают особым интеллектом, поскольку могут делать прогнозы финансовых показателей или предвидеть к-н важные экономические события на рынке. По моему мнению, никакой особенностью они не обладают.

Для примера, что в руках маляра шпатель, требующие некий набор знаний и опыт, тоже самое и у аналитиков на финансовых рынках. В отличие от дилетантов-любителей, профессионализм аналитика выражается во владении определенными навыками и инструментами, дающие ему некоторые преимущества в анализе оценки активов, не более того. И чем больше инструментов аналитик использует в оценке, тем выше вероятность ее правдивости.

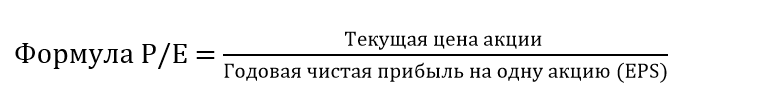

Один из таких инструментов в руках аналитика — мультипликатор P/E (price/earnings).

P/E, наверное, один из самых популярных коэффициентов для оценки публичной компании. Более того он присутствует во всех платных и бесплатных аналитических скринерах. Аналитики, в свою очередь, делятся на тех, кто его намеренно игнорирует, поскольку чистая прибыль не отражает реальный успех компании, и на тех, кто готов использовать его как вспомогательный метод или как «мелочь, дополняющую общую картину».

( Читать дальше )

Блог им. trade_execution |Как ставка ЦБ влияет на оценку акций (Шпаргалка инвестора)

- 25 июля 2021, 14:20

- |

Приходя на фондовый рынок и выбирая акции, мы часто забываем про простые истины. Точнее про базовые вещи, на которых построена вся индустрия стоимости денег. На мой взгляд, это из-за того, что все поголовно говорят о нестабильной экономической ситуации, о сложных мультипликаторах и т.д. Это не значит, что такую информацию надо пропускать мимо, просто это на одну ступень выше базового принципа стоимости денег. А если этого не понимать, то возникает большая путаница из разряда: «что появилось раньше: курица или яйцо?».

Под базовым принципом для инвестора имеется в виду депозит в банке — безрисковая инвестиция, т.е. базовая доходность, от которой стоит всегда исходить. Открывая брокерский счет и переводя депозитные деньги на него, мы преследуем лишь одну цель — увеличить доходность своих сбережений, как правило, инвестируя в акции.

( Читать дальше )

Блог им. trade_execution |Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

Блог им. trade_execution |Часть 2. Оптимальная конфигурация долей акций и облигаций в Портфеле

- 11 июля 2021, 21:12

- |

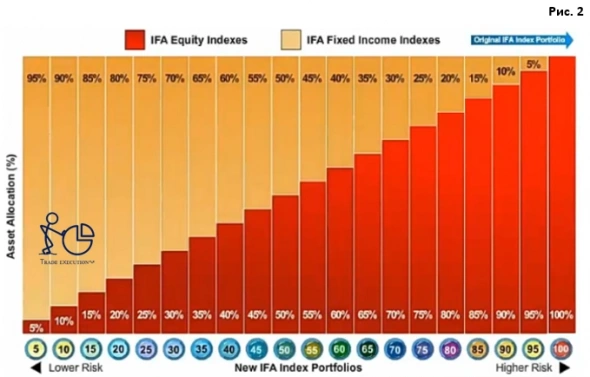

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс