Историческая волатильность "по-быстрому" для TradingView

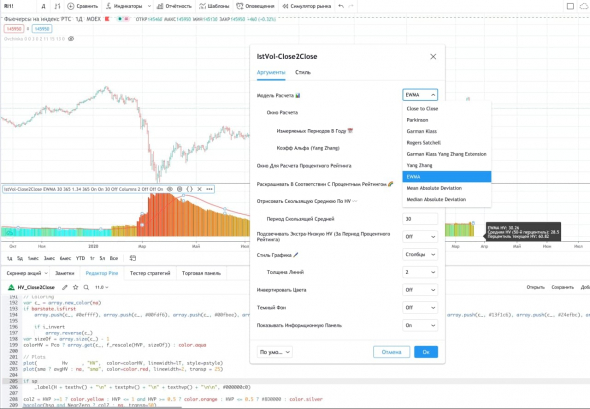

Длинная историческая волатильность по-быстрому Использовать на часовом ТФ или выше (до дневки). Периоды указываются кратно барам. В моем примере 17 на часовике — это 17 часов, одна торговая сессия, суточное окно.

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

study("Historical Volatility")

// Настройки окон

HVPeriod1 = input(17, minval=1, title="Окно 1")

HVPeriod2 = input(34, minval=1, title="Окно 2")

HVPeriod3 = input(51, minval=1, title="Окно 3")

HVPeriod4 = input(85, minval=1, title="Окно 4")

// Настройка периода для сглаживания

EMAPeriod = input(17, minval=2, title="Период сглаживания")

// Собственно индикатор

// мультипликатор, для нормирования к году

mul = 252 * 1555 / timeframe.multiplier

//приращение за бар

ch = log(close) - log(close[1])

// Историческая волатильность в окнах

HV1 = ema(sqrt(sum(ch * ch, HVPeriod1) * mul / HVPeriod1) * 100, EMAPeriod)

HV2 = ema(sqrt(sum(ch * ch, HVPeriod2) * mul / HVPeriod2) * 100, EMAPeriod)

HV3 = ema(sqrt(sum(ch * ch, HVPeriod3) * mul / HVPeriod3) * 100, EMAPeriod)

HV4 = ema(sqrt(sum(ch * ch, HVPeriod4) * mul / HVPeriod4) * 100, EMAPeriod)

// Рисуем красивое

plot(HV1, color=#cccccc)

plot(HV2, color=#ffcccc)

plot(HV3, color=#ff9999)

plot(HV4, color=#ff0000)

Чтобы использовать, копируем, в TradingView открываем Редактор Pine, создаем там новый индикатор (Открыть -> Новый индикатор), удаляем все что там в скрипте по умолчанию и вставляем этот код. Жмем Сохранить. Дальше скрипт будет доступен в выпадающем списке над графиком под кнопкой Индикаторы во вкладке Мои скрипты. Модно, быстро и удобно )

Держим опционный строй даже когда на море качка!

Авто-репост. Читать в блоге

>>>