SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Новатэк сможет пересмотреть дивидендную политику - Атон

- 25 сентября 2020, 10:37

- |

С Новатэка формально сняты гарантии по обслуживанию долга по проекту Ямал СПГ

Вчера НОВАТЭК объявил о формальном снятии всех отлагательных условий, предусмотренных договоренностями по внешнему финансированию для проекта Ямал СПГ.

Вчера НОВАТЭК объявил о формальном снятии всех отлагательных условий, предусмотренных договоренностями по внешнему финансированию для проекта Ямал СПГ.

Данная новость означает, что с НОВАТЭКа сняты ограничения на коэффициент дивидендных выплат и компания сможет пересмотреть дивидендную политику, что она и собиралась сделать до выплаты дивидендов за 2020. Хотя дивиденды — не самый ключевой козырь в инвестиционном кейсе НОВАТЭКа (при повышении выплат на 40-50% мы оцениваем дивидендную доходность по итогам 2020 на уровне 1.6-2%), формальное снятие отлагательных условий, на наш взгляд, является умеренно позитивным сигналом с точки зрения восприятия.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |В долгосрочной перспективе бумаги Татнефти имеют значительный потенциал роста - Финам

- 24 сентября 2020, 18:01

- |

Аналитики едины во мнении, что в долгосрочной перспективе бумаги «Татнефти» имеют значительный потенциал роста. Об этом они заявили в ходе онлайн-конференции «Налоговая перегрузка — нефтяники и металлурги пополнят бюджет» на сайте Finam.ru.

«По итогам 2019 года объем добытой сверхвязкой нефти в общем объеме добычи нефти ПАО „Татнефть“ составил чуть более 10%. Суммарный налоговые льготы были получены в размере 39 млрд руб., что составляет ощутимую часть от готовой EBITDA компании. В свою очередь, отмена льгот по НДПИ может негативно сказаться на дивидендной базе предприятия. Таким образом, в совокупности с текущей неблагоприятной рыночной конъюнктурой акции ПАО „Татнефть“ выглядят не совсем привлекательными в среднесрочной и краткосрочной перспективе. Однако в долгосрочной перспективе ввиду восстановления рынка углеводородов ценные бумаги холдинга имеют значительный потенциал роста», — заметил Андрей Курапов, аналитик QBF.

( Читать дальше )

«По итогам 2019 года объем добытой сверхвязкой нефти в общем объеме добычи нефти ПАО „Татнефть“ составил чуть более 10%. Суммарный налоговые льготы были получены в размере 39 млрд руб., что составляет ощутимую часть от готовой EBITDA компании. В свою очередь, отмена льгот по НДПИ может негативно сказаться на дивидендной базе предприятия. Таким образом, в совокупности с текущей неблагоприятной рыночной конъюнктурой акции ПАО „Татнефть“ выглядят не совсем привлекательными в среднесрочной и краткосрочной перспективе. Однако в долгосрочной перспективе ввиду восстановления рынка углеводородов ценные бумаги холдинга имеют значительный потенциал роста», — заметил Андрей Курапов, аналитик QBF.

( Читать дальше )

Новости рынков |В долгосрочном плане металлургия остается перспективной - Финам

- 24 сентября 2020, 16:48

- |

Бумаги металлургического сектора в последнее время испытывают сильное давление из-за изменения налогообложения. В ходе онлайн-конференция «Налоговая перегрузка — нефтяники и металлурги пополнят бюджет» аналитики рассуждали о том, каковы перспективы черной металлургии, кто из эмитентов наиболее привлекателен по текущей цене, а кто наименее.

По мнению Виктора Щеглова, старшего персонального брокера «БКС Брокер», «Северсталь» в числе фаворитов в ожидании восстановления цен на сталь на внутреннем рынке с потенциалом роста как минимум 10%. «Хотя обсуждаемое повышение НДПИ в 3,5 раза негативно отразится на „Северстали“, влияние на финансовые результаты будет ограниченным (около 2% чистой прибыли) и будет полностью компенсировано за счет роста цен на сталь», — уточнил он.

Андрей Курапов, аналитик QBF, отмечает, что повышение ставки НДПИ, безусловно, окажет негативное влияние на всю металлургическую отрасль. «В частности, производство чугуна может стать совершенно нерентабельным. Стоимость руды продемонстрировало значительный рост за последние 3 месяца, а цена на горячекатаную сталь практически восстановились к уровням мая 2019 года. В текущих условиях наиболее привлекательными активами для инвестирования являются акции ПАО „Северсталь“. Более того, ввиду значительного ослабления рубля, НДПИ может быть компенсирован ростом курсовой разницы», — проанализировал г-н Курапов.

Алексей Калачев, аналитик ГК «ФИНАМ»,

( Читать дальше )

По мнению Виктора Щеглова, старшего персонального брокера «БКС Брокер», «Северсталь» в числе фаворитов в ожидании восстановления цен на сталь на внутреннем рынке с потенциалом роста как минимум 10%. «Хотя обсуждаемое повышение НДПИ в 3,5 раза негативно отразится на „Северстали“, влияние на финансовые результаты будет ограниченным (около 2% чистой прибыли) и будет полностью компенсировано за счет роста цен на сталь», — уточнил он.

Андрей Курапов, аналитик QBF, отмечает, что повышение ставки НДПИ, безусловно, окажет негативное влияние на всю металлургическую отрасль. «В частности, производство чугуна может стать совершенно нерентабельным. Стоимость руды продемонстрировало значительный рост за последние 3 месяца, а цена на горячекатаную сталь практически восстановились к уровням мая 2019 года. В текущих условиях наиболее привлекательными активами для инвестирования являются акции ПАО „Северсталь“. Более того, ввиду значительного ослабления рубля, НДПИ может быть компенсирован ростом курсовой разницы», — проанализировал г-н Курапов.

Алексей Калачев, аналитик ГК «ФИНАМ»,

( Читать дальше )

Новости рынков |Цены на золото дрейфуют в диапазоне $1900-2000, отступив от исторического максимума - Атон

- 18 сентября 2020, 19:42

- |

Мы обновили наши модели по «Полюсу» и «Полиметаллу» и учли более высокие цены на золото, ослабление рубля, результаты за 1П20 и ряд новых проектов.

Позитивный взгляд на золото, несмотря на недавнюю коррекцию. Отступив от исторического максимума в $2 064/унц., цены на золото дрейфуют в диапазоне $1 900-2 000, что соответствует нашим ожиданиям консолидации после ралли. Факторы, толкающие цены на золото вверх – смягчение ДКП в мире, торговая напряженность, новые волны COVID-19 – сохраняются. Мы полагаем, что цена золота продолжит рост, и подтверждаем наш прогноз стоимости на уровне $2 250/унц. в 2021 и $2 350/унц. в 2022. Среди рисков снижения цены, которые, впрочем, вряд ли реализуются, мы отмечаем: 1) шоковый обвал на рынке (такие события, как мы наблюдали в 2008 и 2020, бьют и по золоту); 2) ужесточение ДКП в случае успешной вакцинации населения и быстрого восстановления экономики.

Пересмотр моделей: цены на золото, курс рубля, проекты.

( Читать дальше )

Целевая цена по «Полюсу» увеличена до $140 за расписку, по «Полиметаллу» – до 2 400 пенсов за акцию. Мы подтверждаем рейтинг ВЫШЕ РЫНКА по обеим компаниям.Атон

Мы сохраняем оптимизм в отношении цен на золото, прогнозируя его среднюю стоимость $2 250/унц. в 2021 после необходимой консолидации в диапазоне $1 900-2 000/унц.

Позитивный взгляд на золото, несмотря на недавнюю коррекцию. Отступив от исторического максимума в $2 064/унц., цены на золото дрейфуют в диапазоне $1 900-2 000, что соответствует нашим ожиданиям консолидации после ралли. Факторы, толкающие цены на золото вверх – смягчение ДКП в мире, торговая напряженность, новые волны COVID-19 – сохраняются. Мы полагаем, что цена золота продолжит рост, и подтверждаем наш прогноз стоимости на уровне $2 250/унц. в 2021 и $2 350/унц. в 2022. Среди рисков снижения цены, которые, впрочем, вряд ли реализуются, мы отмечаем: 1) шоковый обвал на рынке (такие события, как мы наблюдали в 2008 и 2020, бьют и по золоту); 2) ужесточение ДКП в случае успешной вакцинации населения и быстрого восстановления экономики.

Пересмотр моделей: цены на золото, курс рубля, проекты.

( Читать дальше )

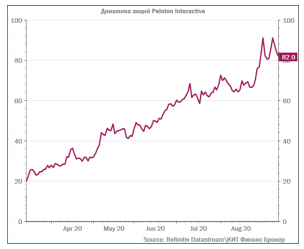

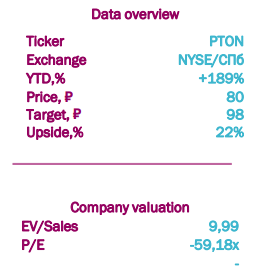

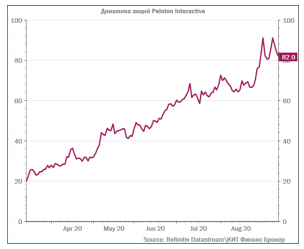

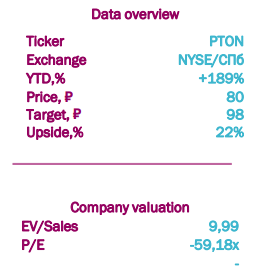

Новости рынков |Peloton Interactive: спорт в "цифре" - КИТ Финанс Брокер

- 17 сентября 2020, 19:20

- |

Peloton Interactive — крупнейшая фитнесплатформа с 3-х миллионной клиентской базой. Компания производит беговые дорожки и велотренажеры с сенсорными экранами и подключением к интернету, которые позволяют проводить занятия с тренерами на дому, а также предоставляет тренировки онлайн, используя подписочную модель и собственное приложение. Компания провела IPO в 2019 г. На текущий момент ее капитализация оценивается в $25 млрд.

Peloton Interactive, инновационная спорттех компания, представила финансовую отчетность за 3 кв. 2020 г. Результаты превзошли ожидания, компания улучшила прогнозы на следующий отчетный период.

( Читать дальше )

Peloton Interactive, инновационная спорттех компания, представила финансовую отчетность за 3 кв. 2020 г. Результаты превзошли ожидания, компания улучшила прогнозы на следующий отчетный период.

( Читать дальше )

Новости рынков |Возобновление дивидендных выплат окажет положительное влияние на динамику акций ММК - Промсвязьбанк

- 17 сентября 2020, 13:02

- |

Акционеры ММК одобрили дивиденды за I полугодие в 0,607 руб. на акцию

Акционеры ПАО «Магнитогорский металлургический комбинат» на внеочередном собрании одобрили промежуточные дивиденды за I полугодие в размере 0,607 рубля на акцию, говорится в сообщении компании. Датой, на которую определяются лица, имеющие право на получение дивидендов, утверждено 23 сентября.

Акционеры ПАО «Магнитогорский металлургический комбинат» на внеочередном собрании одобрили промежуточные дивиденды за I полугодие в размере 0,607 рубля на акцию, говорится в сообщении компании. Датой, на которую определяются лица, имеющие право на получение дивидендов, утверждено 23 сентября.

В конце апреля этого года ММК объявил, что откладывает решения о промежуточных дивидендах до осени «в целях усиления баланса и ликвидности группы» и вернется к этому вопросу после кризиса и восстановления бизнес-активности на основных рыках сбыта комбината. Утвержденный размер соответствует 100% FCF за январь-июнь, который составил $97 млн, за второй квартал показатель был отрицательным (минус $18 млн). Возобновление выплат дивидендов окажет положительное влияние на динамику акций компании. Дивидендная доходность при текущих котировках составит 1,6%.Промсвязьбанк

Новости рынков |Шаг Microsoft повысить дивиденды отражает уверенность в перспективах на фоне коронакризиса - Фридом Финанс

- 16 сентября 2020, 17:28

- |

Менеджмент компании Microsoft 15 сентября принял решение о повышении дивидендов на 10%. Квартальный дивиденд на акцию вырос с $0,51 до $0,56, форвардная доходность составляет 1,07%. Котировки компании отреагировали на новость ростом на 0,5%.

ИК «Фридом Финанс»

Годовая сумма дивидендных выплат увеличится до $16,6 млрд. При этом отношение дивидендных выплат к операционному денежному потоку сохранится около текущих уровней (25%) с учетом прогнозного значения операционного потока на уровне $67 млрд. Компания сохраняет потенциал для расширения выплат в среднесрочной перспективе, что обусловлено устойчивостью денежных потоков, ростом ключевых бизнес-сегментов, положительной динамикой маржинальности.

Данный шаг отражает уверенность менеджмента в перспективах компании в условиях коронакризиса, а также говорит о стремлении руководства Microsoft поддерживать дивидендную доходность на уровне выше 1%.Меркулов Вадим

ИК «Фридом Финанс»

Годовая сумма дивидендных выплат увеличится до $16,6 млрд. При этом отношение дивидендных выплат к операционному денежному потоку сохранится около текущих уровней (25%) с учетом прогнозного значения операционного потока на уровне $67 млрд. Компания сохраняет потенциал для расширения выплат в среднесрочной перспективе, что обусловлено устойчивостью денежных потоков, ростом ключевых бизнес-сегментов, положительной динамикой маржинальности.

Новости рынков |В текущих условиях отказ ВСМПО-Ависма от дивидендов выглядит ожидаемым - Промсвязьбанк

- 16 сентября 2020, 11:17

- |

ВСМПО-Ависма впервые за полтора десятка лет не выплатит годовые дивиденды

Акционеры ПАО «Корпорация „ВСМПО-Ависма“ на годовом собрании 4 сентября приняли решение не выплачивать дивиденды за 2019 год, говорится в сообщении компании. Чистая прибыль ПАО по результатам 2019 года останется нераспределенной. Как сообщалось, в 2019 году она увеличилась по сравнению с 2018 годом на 23,8%, составив 18 млрд 788,91 млн рублей. Компания также не будет выплачивать вознаграждение членам совета директоров и ревизионной комиссии.

Акционеры ПАО «Корпорация „ВСМПО-Ависма“ на годовом собрании 4 сентября приняли решение не выплачивать дивиденды за 2019 год, говорится в сообщении компании. Чистая прибыль ПАО по результатам 2019 года останется нераспределенной. Как сообщалось, в 2019 году она увеличилась по сравнению с 2018 годом на 23,8%, составив 18 млрд 788,91 млн рублей. Компания также не будет выплачивать вознаграждение членам совета директоров и ревизионной комиссии.

Решение компании в текущих условиях выглядит ожидаемым. В середине апреля 2020 года корпорация объявила об изменении программы производства из-за COVID-19, сократила план по выпуску товарной титановой продукции в 2020 году с 39 тыс. тонн до 26,5 тыс. тонн, титана губчатого — с 44 тыс. тонн до 35 тыс. тонн. В антикризисных планах также озвучивалось временное закрытие части производственных участков и консервация оборудования.Промсвязьбанк

Новости рынков |IPO Совкомфлота - это положительный сигнал для российского фондового рынка - Атон

- 16 сентября 2020, 11:10

- |

Совкомфлот анонсировал IPO на Мосбирже в объеме около $500 млн

Совкомфлот объявил о проведении IPO на Московской бирже, планируя привлечь около $500 млн. Это будет первичное размещение, когда акции продает сама компания. Совкомфлот — одна из ведущих судоходных компаний в мире, флот которой включает 146 судов, в том числе танкеры, челночные танкеры ледового класса и газовозы для СПГ. Компания обеспечивает перевозку нефти и СПГ российских и международных нефтегазовых компаний. Скорректированная EBITDA компании за 2019 составила $823 млн, а отношение чистого долга к скорректированной EBITDA находилось на уровне 2.7x. Компания рассчитывает, что коэффициент дивидендных выплат составит минимум 50% от чистой прибыли по МСФО, а сумма дивидендов на 2020 прогнозируется на уровне $225 млн. Компания в настоящее время на 100% принадлежит государству.

Совкомфлот объявил о проведении IPO на Московской бирже, планируя привлечь около $500 млн. Это будет первичное размещение, когда акции продает сама компания. Совкомфлот — одна из ведущих судоходных компаний в мире, флот которой включает 146 судов, в том числе танкеры, челночные танкеры ледового класса и газовозы для СПГ. Компания обеспечивает перевозку нефти и СПГ российских и международных нефтегазовых компаний. Скорректированная EBITDA компании за 2019 составила $823 млн, а отношение чистого долга к скорректированной EBITDA находилось на уровне 2.7x. Компания рассчитывает, что коэффициент дивидендных выплат составит минимум 50% от чистой прибыли по МСФО, а сумма дивидендов на 2020 прогнозируется на уровне $225 млн. Компания в настоящее время на 100% принадлежит государству.

Мы полагаем, что это в определенной степени знаковое размещение — первое значительное IPO компании высокого уровня на российском рынке за многие годы. IPO Совкомфлота планировалось многие годы, и сейчас этот процесс наконец-то начался. Пока мы не готовы представить собственную позицию относительно справедливой оценки компании как таковой, но, на наш взгляд, размещение станет интересным событием. Сам факт того, что компания размещается впервые, а также гарантированный портфель заказов и продуманная дивидендная политика обеспечивают привлекательность ее инвестиционного кейса. Проведение IPO — это также положительный сигнал для всего российского фондового рынка с точки зрения восприятия, поскольку оно может сподвигнуть других крупных игроков ускорить процессы размещения своих бумаг.Атон

Новости рынков |Дивидендный доход Cовкомфлота в первый год может превысить 10% - Фридом Финанс

- 16 сентября 2020, 10:28

- |

На Московской бирже вскоре состоится IPO.

Компания «Совкомфлот» предложит 25%-1 акцию и рассчитывает привлечь не менее $500 млн. Таким образом, деньги пойдут в компанию, общий долг которой сейчас превышает $3 млрд. Государство получит деньги за счет дивидендов, объем которых за год ожидается в районе $225 млн.

ИК «Фридом Финанс»

Компания «Совкомфлот» предложит 25%-1 акцию и рассчитывает привлечь не менее $500 млн. Таким образом, деньги пойдут в компанию, общий долг которой сейчас превышает $3 млрд. Государство получит деньги за счет дивидендов, объем которых за год ожидается в районе $225 млн.

Предложение, на наш взгляд, очень горячее. Ранее ситуация на рынке морских перевозок была плохая из-за переизбытка предложения, но в прошлом году дела пошли на лад. В 1 полугодии «Совкомфлот», обладающий значительными танкерными емкостями, увеличил выручку более чем на $150 млн. на фоне спекулятивного спроса на места для хранения нефти. Дивидендный доход в первый год может превысить 10%, это одна из причин повышенного интереса к IPO.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс