SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции МТС ожидают положительной переоценки на горизонте от 6 месяцев - КИТ Финанс Брокер

- 29 сентября 2020, 17:41

- |

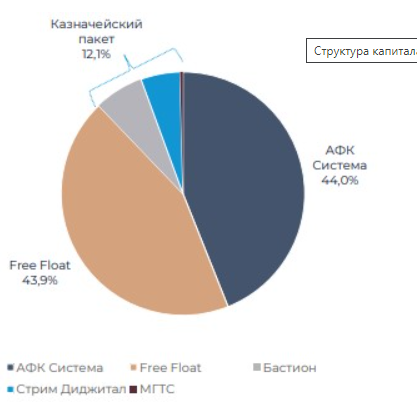

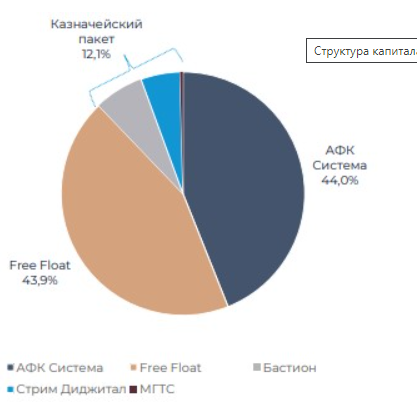

Описание компании МТС — является ведущим телекоммуникационным оператором в России и странах СНГ. В последний год компания стала трансформироваться из простого оператора сотовой связи в технологичный, финансовый конгломерат с различными направлениями: розничная сеть по продаже электронной техники, интернет коммерция, банкинг, инвестиции, облачные технологи, Big Data, медиа и тд.

Драйверы роста:

Финансовые показатели МТС в конце августа отчиталась о финансовых результатах за II кв. 2020 г. по МСФО. Выручка компании увеличилась на 1,3% по сравнению с аналогичным периодом прошлого года – до 117,7 млрд руб. за счёт роста доходов от основной деланности, в частности телекоммуникационным сегментом. Дополнительный вклад внесли финтех-продукты и медиа сервисы, развитие новых бизнес направлений начинают приносить плоды, а на фоне карантинных мер из-за распространения коронавируса, эта тенденция только набирает обороты.

Несмотря на рост основных показателей, чистая прибыль снизилась на 7,5% год к году – до 11,8 млрд руб. из-за роста операционных расходов и сокращения продаж от международного роуминга. Мы считаем, что со снятием ограничительных мер между странами, выручка от роуминга восстановится, а медиа и цифровые направления группы МТС продолжат уверенно показывать положительную динамику.

Дивиденды Согласно действующей дивидендной политике, компания выплачивает высокий фиксированный дивиденд с 2019 по 2021 г. в размере не менее 28 руб. в год. Дивиденды выплачиваются дважды в год. Дивидендная доходность по текущим ценам 8,3% годовых. Это выше банковских депозитов и облигаций МТС.

( Читать дальше )

Драйверы роста:

Финансовые показатели МТС в конце августа отчиталась о финансовых результатах за II кв. 2020 г. по МСФО. Выручка компании увеличилась на 1,3% по сравнению с аналогичным периодом прошлого года – до 117,7 млрд руб. за счёт роста доходов от основной деланности, в частности телекоммуникационным сегментом. Дополнительный вклад внесли финтех-продукты и медиа сервисы, развитие новых бизнес направлений начинают приносить плоды, а на фоне карантинных мер из-за распространения коронавируса, эта тенденция только набирает обороты.

Несмотря на рост основных показателей, чистая прибыль снизилась на 7,5% год к году – до 11,8 млрд руб. из-за роста операционных расходов и сокращения продаж от международного роуминга. Мы считаем, что со снятием ограничительных мер между странами, выручка от роуминга восстановится, а медиа и цифровые направления группы МТС продолжат уверенно показывать положительную динамику.

Дивиденды Согласно действующей дивидендной политике, компания выплачивает высокий фиксированный дивиденд с 2019 по 2021 г. в размере не менее 28 руб. в год. Дивиденды выплачиваются дважды в год. Дивидендная доходность по текущим ценам 8,3% годовых. Это выше банковских депозитов и облигаций МТС.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |После первичного размещения акций Совкомфлота потенциал их роста составит 25% - Промсвязьбанк

- 28 сентября 2020, 20:50

- |

ПАО «Совкомфлот» объявило диапазон цен для приема заявок на первичное размещение своих акций. Он составил 105-117 руб. за акцию, или 1,33-1,49 долл. США (на 29 сентября 2020 г. курс ЦБ USD/RUB: 78,67).

Совкомфлот является одним из крупнейших в мире перевозчиков морских грузов и имеет 146 судов, из которых 83 – ледового класса. Общий дедвейт составляет 12,6 млн тонн, а чистая балансовая стоимость судов составляет 6,2 млрд долл. США.

Компания имеет высокую рентабельность EBITDA: по итогам 2019 года она составила 67%, что характерно для капиталоемких компаний, и умеренную долговую нагрузку. 99% выручки компании формируется в долларах США.

По итогам 1 полугодия компания показала сильные финансовые результаты. Этому способствовал рост ставок на фрахт танкеров в условиях низких цен на нефть, а также снижение курса рубля. Дополнительным фактором стало незначительное снижение объема морских перевозок в условиях пандемии, а также наличие долгосрочных договоров на фрахт.

Мы ожидаем, что по итогам 3 квартала компания покажет результаты не хуже аналогичного периода прошлого года. Ставки на фрахт остаются на высоком уровне, ввиду предпосылок на рост добычи нефти, а также увеличение запасов.

( Читать дальше )

Совкомфлот является одним из крупнейших в мире перевозчиков морских грузов и имеет 146 судов, из которых 83 – ледового класса. Общий дедвейт составляет 12,6 млн тонн, а чистая балансовая стоимость судов составляет 6,2 млрд долл. США.

Компания имеет высокую рентабельность EBITDA: по итогам 2019 года она составила 67%, что характерно для капиталоемких компаний, и умеренную долговую нагрузку. 99% выручки компании формируется в долларах США.

По итогам 1 полугодия компания показала сильные финансовые результаты. Этому способствовал рост ставок на фрахт танкеров в условиях низких цен на нефть, а также снижение курса рубля. Дополнительным фактором стало незначительное снижение объема морских перевозок в условиях пандемии, а также наличие долгосрочных договоров на фрахт.

Мы ожидаем, что по итогам 3 квартала компания покажет результаты не хуже аналогичного периода прошлого года. Ставки на фрахт остаются на высоком уровне, ввиду предпосылок на рост добычи нефти, а также увеличение запасов.

( Читать дальше )

Новости рынков |Во второй половине года бизнес МТС начнет постепенное восстановление - Велес Капитал

- 28 сентября 2020, 20:06

- |

Компания МТС успешно прошла пик пандемии. Доля рынка, контролируемая МТС, осталась стабильна. Группе удалось показать рост выручки и скор. OIBDA в первом полугодии, опередив по динамике финансовых показателей конкурентов из «большой тройки». Рекомендованные дивиденды оказались выше установленного политикой минимального уровня, что также отражает уверенность менеджмента в будущих результатах. Мы ожидаем, что во второй половине года будет происходить постепенное восстановление бизнеса. На фоне опережающих результатов мы повысили целевую цену для акций МТС на 1,5% с 382 до 388 руб. за бумагу, что предполагает upside в 14% и ETR на уровне 22%. Рекомендация по- прежнему «Покупать».

Результаты второго квартала опередили наши ожидания в динамике выручки и OIBDA. В частности, компании удалось продемонстрировать неплохие результаты продаж устройств и аксессуаров, которые упали только на 3,4% г/г при закрытии 55% магазинов в апреле. Отложенный спрос и рост онлайн-сегмента на 108% г/г во многом позволили компенсировать временное закрытие точек. Лучше ожиданий оказалась динамика доходов от сервисов мобильной и фиксированной связи. На уровне OIBDA сокращение операционных расходов при временном закрытии розничных салонов дало положительный эффект в 1,7 млрд руб. Вкупе с ростом сервисной выручки и однократным положительным эффектом это позволило компенсировать потери от обнуления роуминга и создания резервов МТС Банка.

( Читать дальше )

Результаты второго квартала опередили наши ожидания в динамике выручки и OIBDA. В частности, компании удалось продемонстрировать неплохие результаты продаж устройств и аксессуаров, которые упали только на 3,4% г/г при закрытии 55% магазинов в апреле. Отложенный спрос и рост онлайн-сегмента на 108% г/г во многом позволили компенсировать временное закрытие точек. Лучше ожиданий оказалась динамика доходов от сервисов мобильной и фиксированной связи. На уровне OIBDA сокращение операционных расходов при временном закрытии розничных салонов дало положительный эффект в 1,7 млрд руб. Вкупе с ростом сервисной выручки и однократным положительным эффектом это позволило компенсировать потери от обнуления роуминга и создания резервов МТС Банка.

( Читать дальше )

Новости рынков |Новости по дивидендам и тарифам Транснефти позитивны для компании - Газпромбанк

- 28 сентября 2020, 17:46

- |

По данным газеты «Коммерсантъ», в правительстве ожидают, что Транснефть выплатит дивиденды за 2019 г. в полном объеме и единым траншем, а не частями, как ранее обсуждалось компанией. Решение об уменьшении тарифов на транспортировку отложено до конца года, а его актуальность снизилась по причине восстановления цен на нефть. Оба события позитивны для компании.

Дивиденды за 2019 г. ожидаются в полном объеме, одним траншем. Как сообщает «Коммерсантъ», правительство РФ (контролирующий акционер Транснефти – РФ), приняло решение о выплате дивидендов компанией за 2019 г. в полном объеме, одним траншем. Ранее Транснефть рассматривала возможность выплаты дивидендов по частям: 50% в этом году и 50% в течение следующих трех лет.

( Читать дальше )

Дивиденды за 2019 г. ожидаются в полном объеме, одним траншем. Как сообщает «Коммерсантъ», правительство РФ (контролирующий акционер Транснефти – РФ), приняло решение о выплате дивидендов компанией за 2019 г. в полном объеме, одним траншем. Ранее Транснефть рассматривала возможность выплаты дивидендов по частям: 50% в этом году и 50% в течение следующих трех лет.

Транснефть рекомендовала направить на выплату дивидендов за 2019 г. на оба класса акций 81 млрд руб., что соответствует 50% скорректированной чистой прибыли Группы по МСФО за 2019 г. (~45% от нескорректированной чистой прибыли акционерам). Дивиденды на оба класса акций должны составить 11 200 руб./акц., что на 5% г/г больше (текущая дивидендная доходность ~8%).Дышлюк Евгения

( Читать дальше )

Новости рынков |РусГидро - лучшее впереди - Финам

- 28 сентября 2020, 13:13

- |

«РусГидро» — одна из крупнейших энергетических компаний России с общей установленной мощностью ~40 ГВт. По мощности «РусГидро» находится на 3-м месте в мире после бразильской Eletrobras (48 ГВт) и китайской China Three Gorges Corporation (70 ГВт).

На гидрогенерацию приходится около 30,5 ГВт, или 77%, установленной мощности, остальную энергию вырабатывают в основном на тепловых станциях. «РусГидро» является крупнейшим оператором ТЭС на Дальнем Востоке. Дальний Восток — это территория развития, потребность которой в электроэнергии растет с каждым годом опережающими остальную Россию темпами. Под управлением группы также находятся энергосбытовые, научно-исследовательские и строительные компании. В 2019 г. эмитент обеспечил около 13% всей выработки страны.

ГК «Финам»

На гидрогенерацию приходится около 30,5 ГВт, или 77%, установленной мощности, остальную энергию вырабатывают в основном на тепловых станциях. «РусГидро» является крупнейшим оператором ТЭС на Дальнем Востоке. Дальний Восток — это территория развития, потребность которой в электроэнергии растет с каждым годом опережающими остальную Россию темпами. Под управлением группы также находятся энергосбытовые, научно-исследовательские и строительные компании. В 2019 г. эмитент обеспечил около 13% всей выработки страны.

Акции «РусГидро» продолжают восстанавливаться от многолетних минимумов. С начала года акции повысились на 32%, и мы считаем, что растущий тренд этим не ограничится. В последнее время многое изменилось к лучшему — новое более выгодное тарифообразование для ТЭС в ДФО, вхождение в программу модернизации, перспективы рекордной прибыли и дивидендов в 2020 г., приватизация в будущем и др. Мы ожидаем, что со временем это транслируется в более высокую капитализацию «РусГидро», и инвесторы смогут заработать на росте акций и дивидендах. Мы подтверждаем рекомендацию «Покупать» по акциям «РусГидро».Малых Наталия

ГК «Финам»

Новости рынков |Дивидендная доходность Черкизово составит 2,6% - Промсвязьбанк

- 28 сентября 2020, 13:03

- |

Черкизово выплатит 48,79 руб. на акцию за I полугодие

Акционеры ПАО «Группа Черкизово» утвердили дивиденды по итогам первого полугодия 2020 года в размере 48,79 рубля на акцию, сообщила компания.

Акционеры ПАО «Группа Черкизово» утвердили дивиденды по итогам первого полугодия 2020 года в размере 48,79 рубля на акцию, сообщила компания.

Совет директоров Черкизово ранее в августе рекомендовал акционерам утвердить такие дивиденды. Таким образом, это было ожидаемо рынком и не окажет влияние на курсовую стоимость акций компании. Дивидендная доходность составляет 2,6% от цен закрытия в пятницу.Промсвязьбанк

Новости рынков |Любой намек на снижение дивидендных выплат негативен для бумаг Газпрома - Промсвязьбанк

- 28 сентября 2020, 12:25

- |

Газпром не хочет сокращать дивиденды для финансирования социальной газификации – CFO

Замминистра энергетики Павел Сорокин упомянул, что в числе рассматриваемых источников финансирования были льготы по НДПИ и сокращение дивидендов, но принятие этих мер как сокращающих доходы федерального бюджета маловероятно. Несмотря на эту оговорку, некоторые СМИ сделали акцент именно на сокращении дивидендов, вызвав обвал акций Газпрома в пятницу. Заместитель председателя правления Фамил Садыгов заявил, что Газпром готов выполнить свои обязательства по газификации в 2021-2025 годах в полном объеме без необходимости снижать дивиденды.

Замминистра энергетики Павел Сорокин упомянул, что в числе рассматриваемых источников финансирования были льготы по НДПИ и сокращение дивидендов, но принятие этих мер как сокращающих доходы федерального бюджета маловероятно. Несмотря на эту оговорку, некоторые СМИ сделали акцент именно на сокращении дивидендов, вызвав обвал акций Газпрома в пятницу. Заместитель председателя правления Фамил Садыгов заявил, что Газпром готов выполнить свои обязательства по газификации в 2021-2025 годах в полном объеме без необходимости снижать дивиденды.

Любой намек на снижение дивидендных выплат негативно для бумаг Газпрома, поскольку факт перехода к повышенным выплатам (итогом должно стать 50% от чистой прибыли по МСФО с 2022 г.) был основным драйвером роста фундаментальной стоимости компании. Тем не менее, на пресс-конференции по итогам финрезультата за 1 полугодие 2020 г. менеджмент озвучивал намерения следовать этим планам. Мы в базовый сценарий не закладываем, что дивидендный payout будет изменен. Наша рекомендация по Газпрому пока остается без изменений — покупать на долгосрок с таргетом 246 руб./акцию.Промсвязьбанк

Новости рынков |Дивиденды Сбербанка были ожидаемы и заложены в котировки акций - Промсвязьбанк

- 28 сентября 2020, 11:45

- |

Акционеры Сбербанка утвердили дивиденды за 2019г в 18,7 руб. на акцию

Акционеры Сбербанка России на годовом собрании акционеров в заочной форме утвердили дивиденды за 2019 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, говорится материалах Сбербанка. Набсовет Сбербанка в марте 2020 года рекомендовал акционерам утвердить дивиденды за 2019 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, или 422,38 млрд рублей. На дивиденды будет направлено 50% чистой прибыли за 2019 год.

Акционеры Сбербанка России на годовом собрании акционеров в заочной форме утвердили дивиденды за 2019 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, говорится материалах Сбербанка. Набсовет Сбербанка в марте 2020 года рекомендовал акционерам утвердить дивиденды за 2019 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, или 422,38 млрд рублей. На дивиденды будет направлено 50% чистой прибыли за 2019 год.

Доходность составляет 8,19% для обыкновенных акций и 8,47% для привилегированных акций от цен закрытия в пятницу. Поскольку дивиденды были ожидаемы и заложены в котировки акций, то текущая новость, на наш взгляд, не окажет влияния на их курсовую стоимость.Промсвязьбанк

Новости рынков |Акции Сбербанка поддержит факт приближения отсечки - Атон

- 28 сентября 2020, 11:07

- |

Сбербанк провел ГОСА и утвердил дивиденды за 2019

В пятницу в Сбербанке наконец состоялось годовое собрание акционеров, на котором акционеры избрали новый состав Наблюдательного совета и утвердили дивиденды за 2019 в размере 18.7 руб. на акцию. Дата закрытия реестра намечена на 5 октября, но с учетом режима T+2 первым днем торгов без дивидендов будет 2 октября. В ходе собрания предправления банка Герман Греф заявил о возможности придания текущим дивидендам официальной дивидендной политики Сбербанка, подразумевающей официальную выплату 50% чистой прибыли по МСФО при удержании коэффициента достаточности капитала 1-го уровня выше 12.5%.

В пятницу в Сбербанке наконец состоялось годовое собрание акционеров, на котором акционеры избрали новый состав Наблюдательного совета и утвердили дивиденды за 2019 в размере 18.7 руб. на акцию. Дата закрытия реестра намечена на 5 октября, но с учетом режима T+2 первым днем торгов без дивидендов будет 2 октября. В ходе собрания предправления банка Герман Греф заявил о возможности придания текущим дивидендам официальной дивидендной политики Сбербанка, подразумевающей официальную выплату 50% чистой прибыли по МСФО при удержании коэффициента достаточности капитала 1-го уровня выше 12.5%.

Новость положительна с точки зрения восприятия. Это последняя неделя, на которой Сбербанк торгуется до отсечки дивидендов, что должно поддержать бумагу.Атон

Новости рынков |Восстановление алмазного рынка продолжается, но с заметными трудностями - Атон

- 25 сентября 2020, 23:06

- |

Рост продаж крупных алмазодобывающих компаний в августе побудил нас пересмотреть фундаментальные факторы в отрасли и оценку АЛРОСА

Восстановление алмазного рынка продолжается, но с заметными трудностями, и к тому же, на наш взгляд, оно уже практически полностью заложено в цену

Мы подтверждаем рейтинг НЕЙТРАЛЬНО по АЛРОСА, которая торгуется с мультипликатором EV/EBITDA 2021П 5.8х против собственного исторического среднего 5-летнего уровня 4.9х

Рынок начал восстанавливаться, но рост неуверенный...

В августе АЛРОСА и De Beers продали бриллиантов совокупно на $0.5 млрд – признак того, что худшие времена для отрасли, сильно пострадавшей от пандемии, уже позади. В оставшееся до конца года время мы ожидаем стабильных продаж, но структурные проблемы отрасли никуда не делись, а это означает, что растоваривание запасов крупных производителей алмазного сырья начнется не ранее 1П21. Индия продолжает наращивать мощности по огранке алмазов, но на загрузка действующих мощностей (на 60%) остается невысокой. Также сохраняются ограничения на поездки на фоне новых волн коронавируса и новых мер по обеспечению изоляции. Розничное потребление в США остается сильным уже несколько месяцев подряд, но эффект отложенного спроса иссякает, поэтому феноменальных результатов в сезон праздников в 4К20, по нашему мнению, ждать не стоит.

( Читать дальше )

Восстановление алмазного рынка продолжается, но с заметными трудностями, и к тому же, на наш взгляд, оно уже практически полностью заложено в цену

Мы подтверждаем рейтинг НЕЙТРАЛЬНО по АЛРОСА, которая торгуется с мультипликатором EV/EBITDA 2021П 5.8х против собственного исторического среднего 5-летнего уровня 4.9х

Рынок начал восстанавливаться, но рост неуверенный...

В августе АЛРОСА и De Beers продали бриллиантов совокупно на $0.5 млрд – признак того, что худшие времена для отрасли, сильно пострадавшей от пандемии, уже позади. В оставшееся до конца года время мы ожидаем стабильных продаж, но структурные проблемы отрасли никуда не делись, а это означает, что растоваривание запасов крупных производителей алмазного сырья начнется не ранее 1П21. Индия продолжает наращивать мощности по огранке алмазов, но на загрузка действующих мощностей (на 60%) остается невысокой. Также сохраняются ограничения на поездки на фоне новых волн коронавируса и новых мер по обеспечению изоляции. Розничное потребление в США остается сильным уже несколько месяцев подряд, но эффект отложенного спроса иссякает, поэтому феноменальных результатов в сезон праздников в 4К20, по нашему мнению, ждать не стоит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс